分享到:

- 微信

- 微博

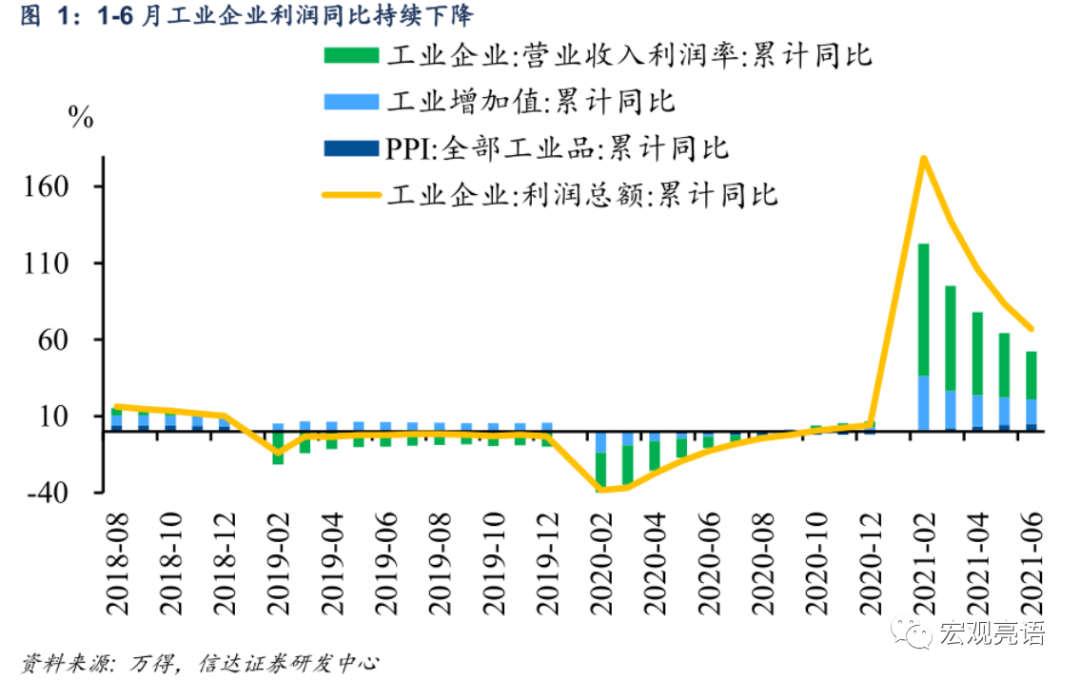

1-6月工业企业利润环比小幅下降,但依然不弱。6月当月规模以上工业企业利润环比下降4.6%,上月为增长8%;同比来看,1—6月份,两年平均增长20.6%,较1-5月份增速小幅回落1.1个百分点,表明利润绝对水平不弱。根据三因素框架拆解本期工业企业利润,量稳,价升,利润率持平。1-6月,全国规模以上工业增加值两年平均增速与上月持平,对利润增长并未产生边际贡献。PPI累计同比增速上月加快0.7个百分点,对利润形成拉动。1-6月利润率为7.11%,与上月持平,维持在历史高位水平。利润率没有延续年初以来的单边上升趋势和PPI触顶回落有关,本月成本率费用率皆出现反弹。

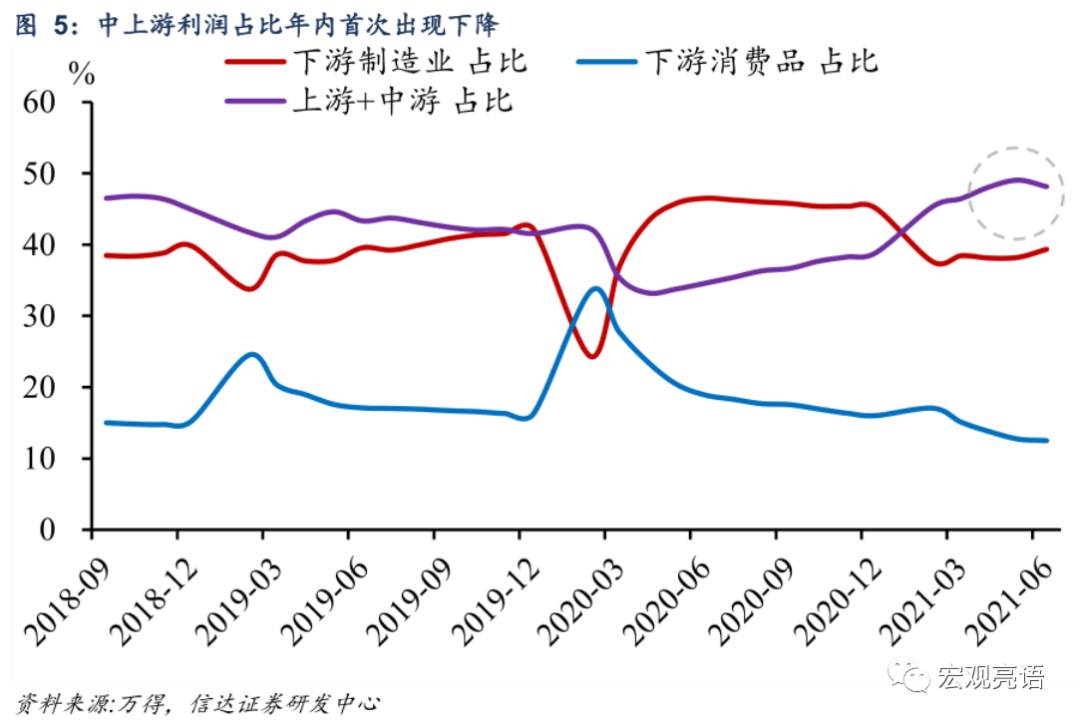

中上游利润占比年内首次下降,是否会影响货币宽松节奏?从年初开始,中上游利润占比持续走高。但6月中上游利润占比较5月下降了1个百分点。那么中下游利润占比的上升是否意味着经济复苏不均匀的问题有所缓解?7月15日降准政策落地,主要目的在于解决经济内部结构分化过大的问题。如果中下游经营状况转好,结构问题已经有所改善,是否会影响货币宽松节奏?为了回答以上问题,我们需要先观察中上游利润占比下降的原因。首先,中上游利润占比下降的原因是中游原材料加工业增长速度放缓,导致中游占比下降,而下游制造业占比大幅上升。下游消费品无论是从利润占比还是从利润率来看,都没有出现明显的改善。另一方面,6月代表中游、下游制造业和下游消费品的制造业每百元费用率非降反升,从5月的8.44上升到8.51,这与央行促进中小企业成本费用降低的初衷相违背,下游消费品行业正是制造业中小企业的主力军。因此我们认为,虽然6月中上游占比出现下降,但下半年货币的宽松节奏不会受到影响,央行可能在第三季度末再次降准。

展望未来,下半年工业企业利润韧性仍在。对比市场上经常讨论的中上游与中下游的利润结构,我们更倾向认为本期工业企业利润呈两段式结构。一段是上游采掘业与下游制造业,另一段是中游原材料加工业与下游消费品。上游和下游制造业本期利润占比扩大,而中游原材料加工业和下游消费品利润占比缩小。未来,PPI高位震荡会继续带动上游利润维持高增速。下游制造业方面,我国机电出口粘性较强,我们对下半年的出口链条相关行业,如计算机通信、专用设备等,保持乐观。因此下半年上游采掘业和下游制造业将会有较为亮眼的表现,有望继续对工业企业利润形成支撑。

风险因素:疫情变异导致疫苗失效;国内政策超预期等。

一、工业企业利润环比小幅下降,但依然不弱

1-6月工业企业利润环比小幅下降,但依然不弱。1—6月份,全国规模以上工业企业实现利润总额42183.3亿元,同比增长66.9%,比2019年同期增长45.5%;两年平均增长20.6%,较1-5月份增速小幅回落1.1个百分点。6月份当月,规模以上工业企业利润同比增长20.0%,环比下降4.6%,上月为增长8%。

根据三因素框架拆解本期工业企业利润,量稳,价升,利润率持平。1-6月,全国规模以上工业增加值同比增长15.9%,增速较上月回落1.9个百分点;两年平均增长7.0%,与上月持平,对利润增长并未产生边际贡献。PPI累计同比增长5.1%,较上月加快0.7个百分点,对利润形成拉动。1-6月利润率为7.11%,与上月持平,维持在历史高位水平。利润率没有延续年初以来的单边上升趋势和PPI触顶回落有关。从成本费用率来看,规模以上工业企业每百元营业收入中的成本为83.48元,较上月提高0.06;每百元费用为8.45,较上月提高0.07。

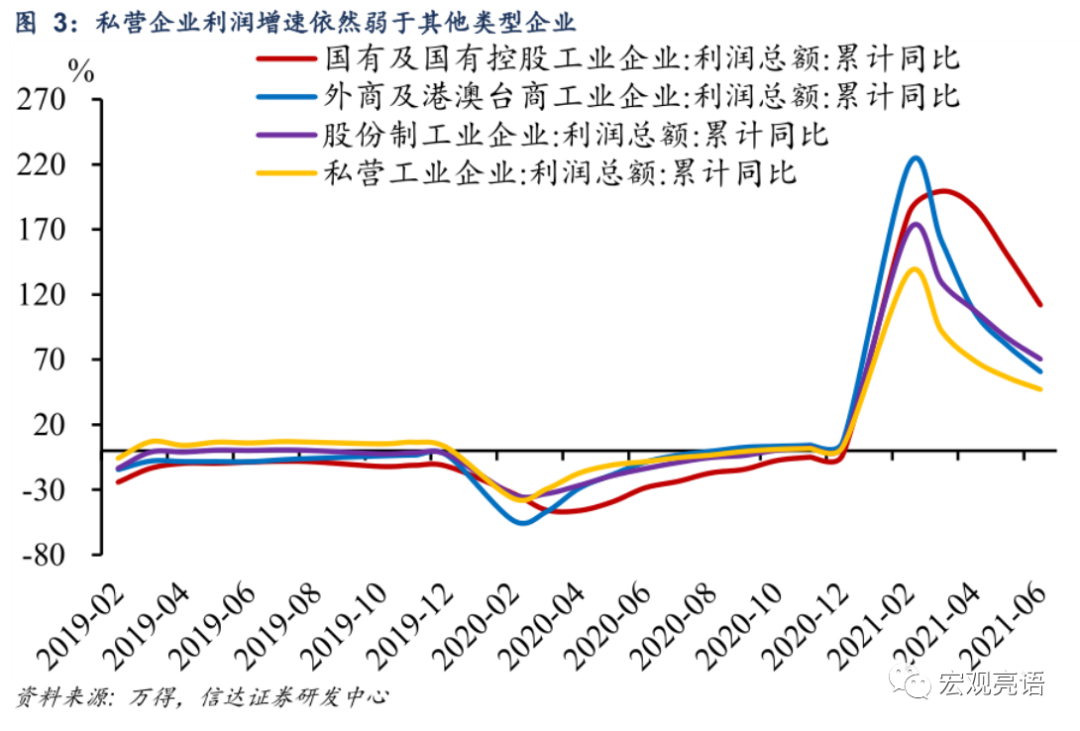

国企利润增速较快,私营企业利润增速依然弱于其他类型企业。1—6月份,规模以上工业企业中,国有控股企业实现利润总额13774.2亿元,同比增长1.12倍;股份制企业实现利润总额29858.5亿元,增长70.4%;外商及港澳台商投资企业实现利润总额11433.6亿元,增长60.7%;私营企业实现利润总额12164.0亿元,增长47.1%。国企利润增速较快,私营企业利润增速依然弱于其他类型企业。

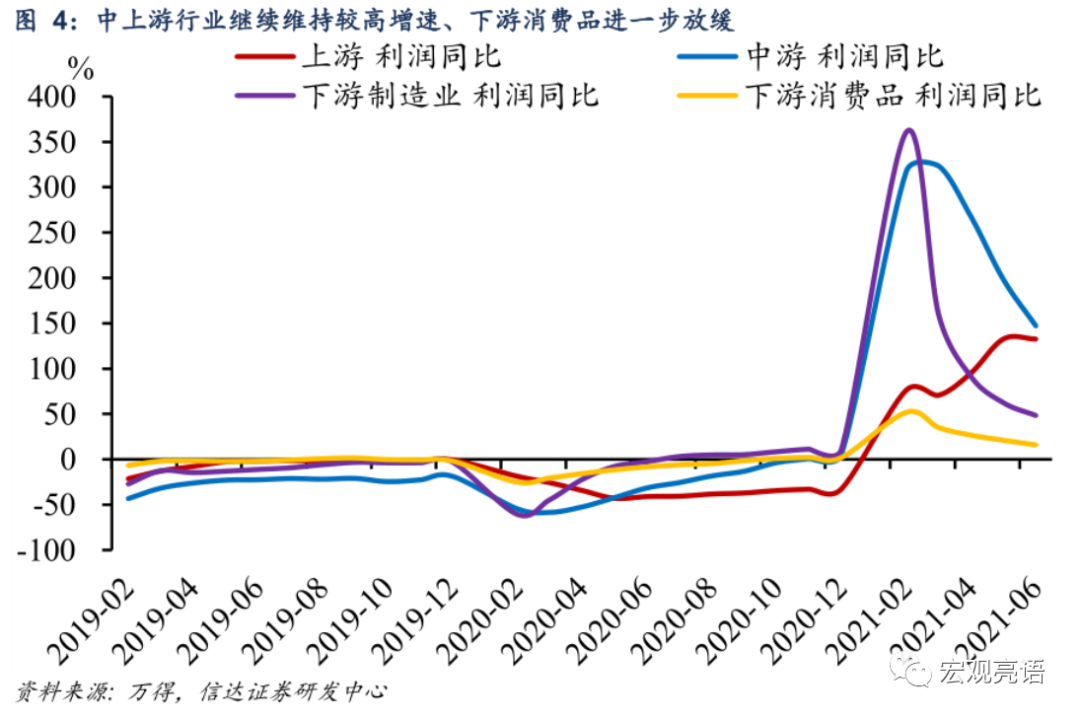

分行业来看,中上游行业继续维持较高增速,下游制造业增速较为稳定,下游消费品进一步放缓。按照我们对于上中下游行业的分类,2021年1-6月,上游采选业利润同比增长1.32倍,较上月增速基本持平。中游原材料加工业同比增长1.47倍,较上月增速回落51.1个百分点,但依然维持较高增速。其中,有色金属冶炼和压延加工业利润总额同比增长2.73倍,石油和天然气开采业增长2.49倍,黑色金属冶炼和压延加工业增长2.34倍,化学原料和化学制品制造业增长1.77倍,煤炭开采和洗选业增长1.14倍。下游制造业同比增长48.3%,两年平均增速20.3%,较上月小幅回落2.1个百分点。汽车制造业增长45.2%,计算机、通信和其他电子设备制造业增长45.2%,电气机械和器材制造业增长36.1%,通用设备制造业增长34.5%。下游消费品两年平均增速为3.4%, 3-5月分别为4.5%、4.3%、4.1%,增速进一步放缓。

二、中上游利润占比年内首次下降,是否会影响货币宽松节奏?

中上游利润占比年内首次出现下降。从2020年4月开始,中上游利润占比持续走高,从33.2%上升至今年5月的49.1%,一是由于大宗商品价格上升,二是相关需求不断改善。6月中上游利润占比为48.1%,较5月下降了1个百分点。这代表下游制造业和下游消费品的占比小幅回暖。那么中下游利润占比的首次上升是否意味着经济复苏不均匀的问题有所缓解?7月15日降准政策落地,主要目的在于解决经济内部结构分化过大的问题。如果中下游经营状况转好,结构问题已经有所改善,是否会影响货币宽松节奏?

为了回答以上问题,我们需要先观察中上游利润占比下降的原因。

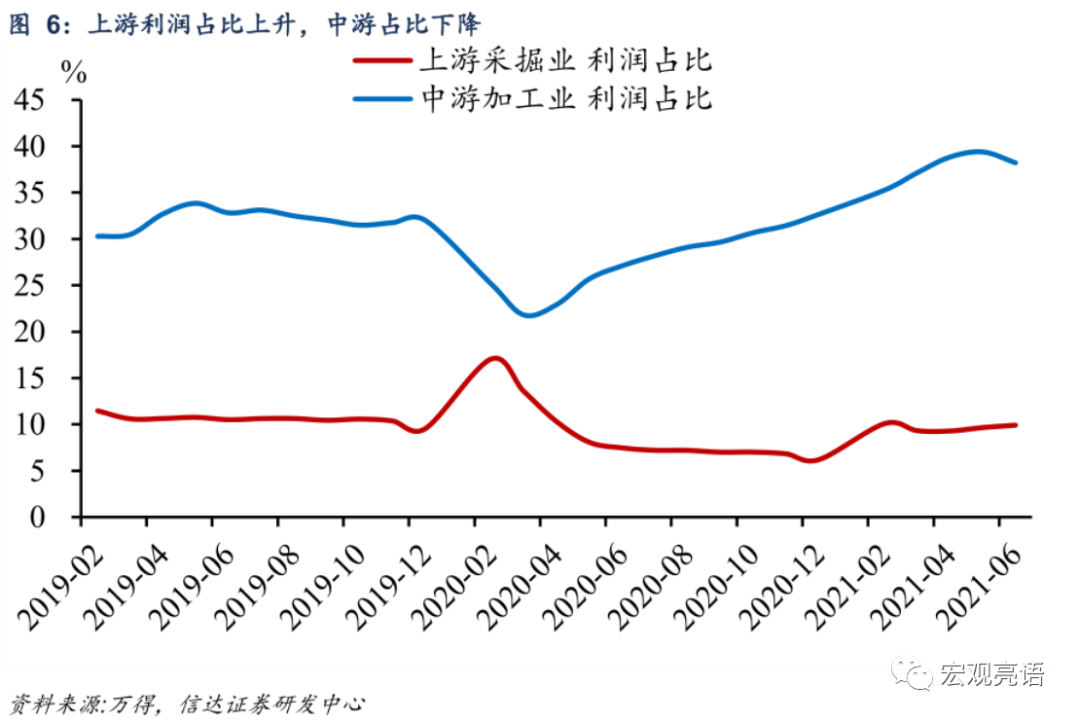

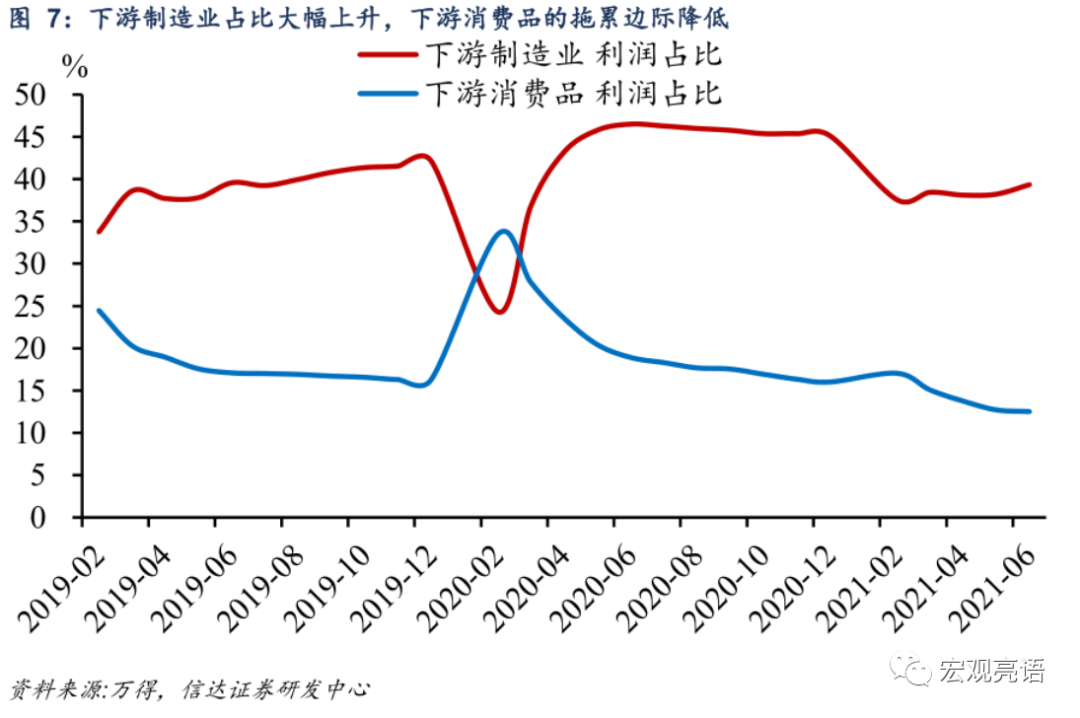

中游原材料加工业增长速度放缓,导致中游占比下降,而下游制造业占比大幅上升,下游消费品的拖累边际降低。首先,我们对中上游再次进行拆分,观察上游采掘业和中游加工业的占比情况。可以发现,6月上游的利润占比依然在上升,而中游的利润占比小幅回落。中游占比下降的表现和前面提到的利润增速大幅下降的现象较为一致。下游方面,下游制造业利润占比在4月小幅回落至38.1%后,5月小幅回升至38.2%,本月再度上升1.1个百分点至39.3%,上升幅度明显加大。而下游消费品占比继续小幅下降,但下降幅度较前4个月明显放缓。综合来看,中上游利润占比下降的原因是中游原材料加工业增长速度放缓,导致占比下降,而下游制造业占比大幅上升,下游消费品的拖累边际降低。

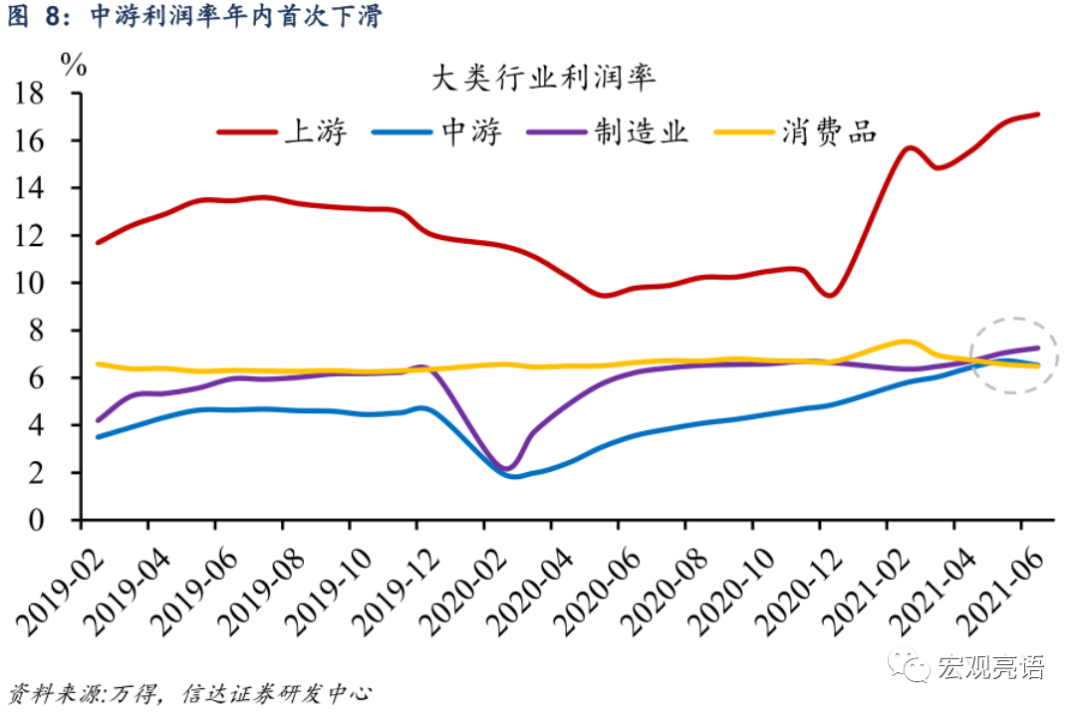

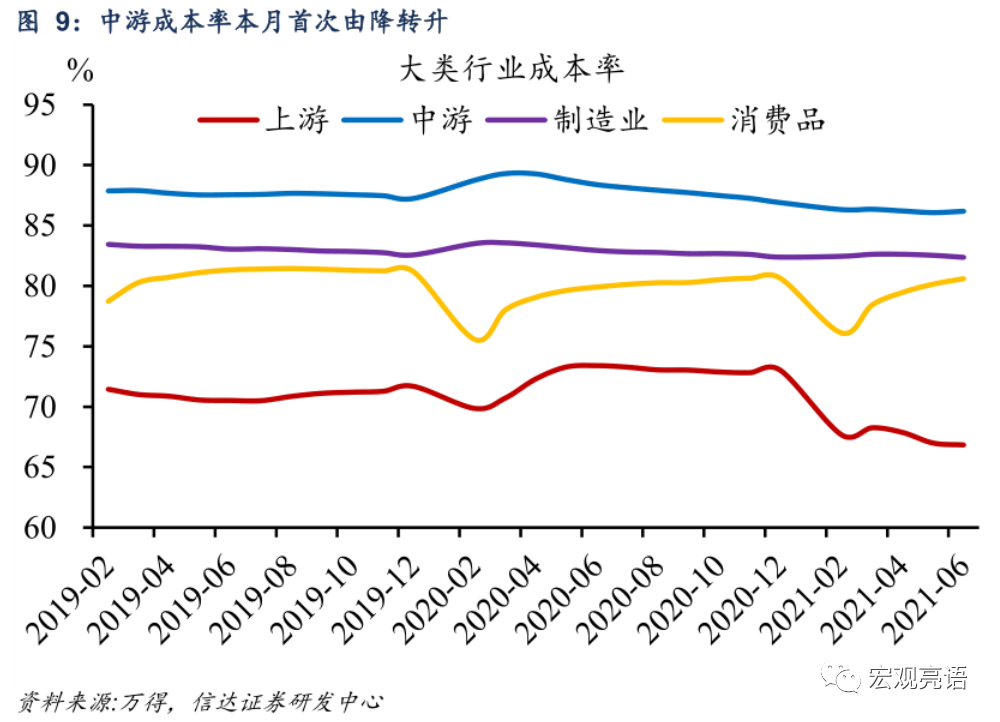

下游消费品占比下降源于消费较为疲软,中游原材料加工的占比为何下降?从利润率来看,6月,上游利润与下游制造业利润率延续上升态势,中游利润率年内首次下滑。利润率变化的原因要通过成本率和费用率分析,下游消费品的成本率已经连续上升4个月,而中游成本率本月首次由降转升。因此我们认为,中游占比下降的原因是PPI虽然登顶回落,但大宗商品价格处于高位,相关需求增长又相对趋缓,最终对中游原材料加工业的盈利空间形成挤压。

虽然中上游占比出现下降,但下半年货币的宽松节奏不会受到影响,央行可能在第三季度末再次降准。首先,中上游利润占比下降的原因是中游原材料加工业增长速度放缓,导致占比下降,而下游制造业占比大幅上升。下游消费品无论是从利润占比还是从利润率来看,都没有出现明显的改善。另一方面,6月代表中游、下游制造业和下游消费品的制造业每百元费用率非降反升,从5月的8.44上升到8.51,这与央行促进中小企业成本费用降低的初衷相违背。下游消费品行业正是制造业中小企业的主力军。因此我们认为,虽然6月中上游占比出现下降,但下半年货币的宽松节奏不会受到影响,央行可能在第三季度末再次降准。

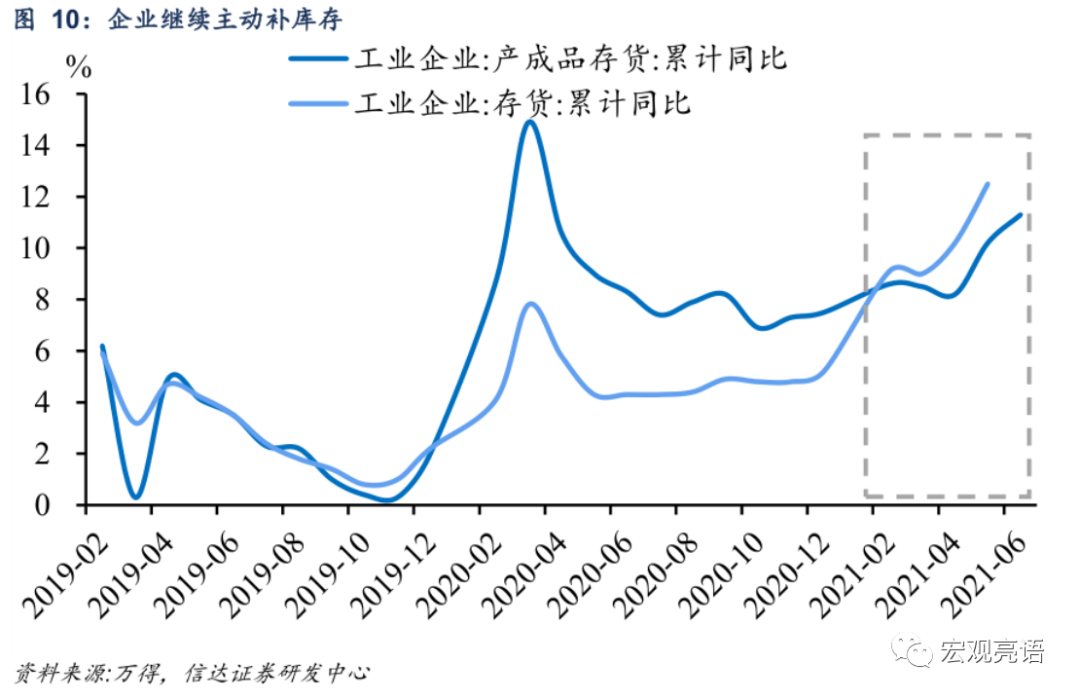

三、企业继续主动补库存

企业继续主动补库存。5月末,规模以上工业企业产成品存货4.95万亿元,增长11.3%,同比增速较5月末回升1.1个百分点。产成品存货周转天数为17.4天,同比减少2.5天,比5月末减少0.4天。企业连续两个月加速补库存,未来PPI高位震荡将继续支撑企业继续补库存。

四、下半年工业企业利润韧性仍在

展望未来,下半年工业企业利润韧性仍在。对比市场上经常讨论的中上游与中下游的利润结构,我们更倾向认为本期工业企业利润呈两段式结构。一段是上游采掘业与下游制造业,另一段是中游原材料加工业与下游消费品。上游和下游制造业本期利润占比扩大,而中游原材料加工业和下游消费品利润占比缩小。未来,PPI高位震荡会继续带动上游利润维持高增速。下游制造业方面,我国机电出口粘性较强,我们对下半年的出口链条相关行业,如计算机通信、专用设备等,保持乐观。因此下半年上游采掘业和下游制造业将会有较为亮眼的表现,有望继续对工业企业利润形成支撑。

风险因素:

疫情变异导致疫苗失效;国内政策超预期等。

(作者为民生证券首席宏观分析师解运亮)

文章作者

4月工业企业利润增速加快,“两新”政策效应持续显现

要继续扩大国内需求,落实各项支持工业发展政策,推动科技创新和产业创新融合发展,优化调整产业结构,加快传统产业转型升级,培育壮大新兴产业,促进工业持续健康发展。

水泥行业盈利水平有望改善,绿色化国际化发展提速

今年前4个月,水泥行业出现“量减、价增、利润改善”的走势,水泥行业利润改善。

年报难产濒临退市,*ST恒立能否再渡劫?

年报“难产”、审计机构反目、经营困局难解。ST恒立(000622.SZ)的退市危机正迎来“终局时刻”。

关税热度超AI!美国科技企业一季度业绩超预期,这些隐忧不容忽视

特朗普关税政策的广度和不断变化的属性,(给企业)带来了很大的不确定性。

时隔三个月再次突破10万美元!美元地位下降支撑比特币走势?

特伦切夫警示:“在全球宏观与地缘政治环境不稳定的背景下,比特币的抗压能力将继续受到考验。”