分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

事件:

2022年4月12日美国劳工统计局发布:3月CPI环比1.2%(前值0.8%),核心CPI环比0.3%(前值0.5%);同比8.5%(前值7.9%)。

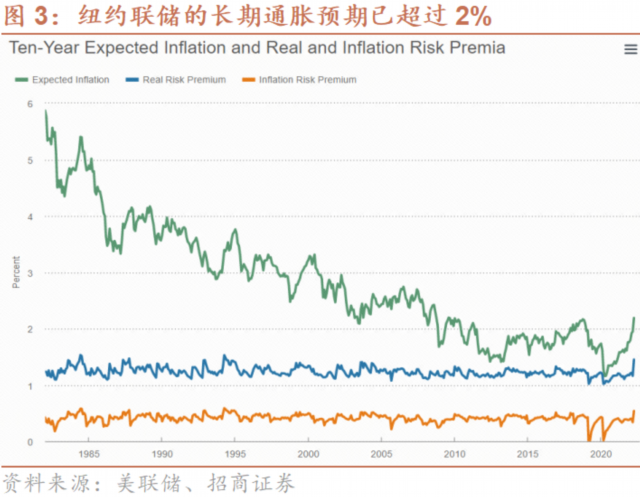

22年3月的联储预测指向实际利率快速上行和失业率仍低于均衡的场景。目前的关键在,联储加息是否需要超过中性利率才能控制通胀。一方面,定量研究显示接近中性利率即可实现通胀下行和软着陆(Reifschneider and Wilcox,2022);亚特兰大联储的Raphael Bostic等亦支持接近中性即可。

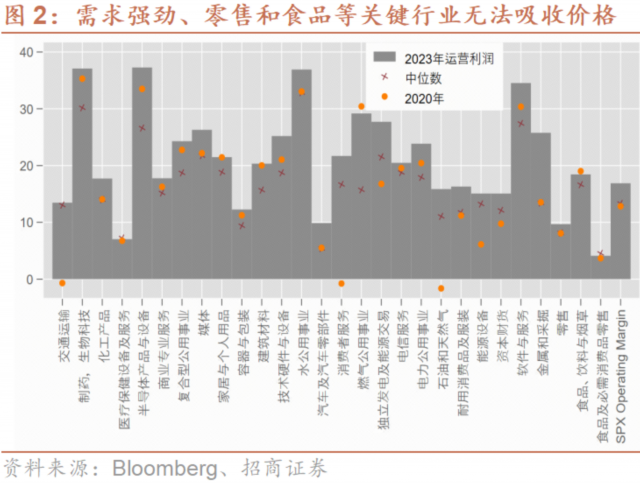

另一方面,存在工资相关的通胀上行风险。1)近年研究均反映了平坦的菲利普斯曲线,这个较低的系数是加息可以较好控制通胀的观点的假设之一,但应注意该曲线的非线性变动特征。2)过去20年美企业利润率增厚可吸收成本,但考虑到需求侧、普遍的劳动力商品涨价和零售食品等关键行业情况,价格或出现更明显传导。3)CPI房租项权重约三分之一,其和当期的工资水平为强相关,有可能出现相互加强。同时,CPI房租项受房价增速和金融条件滞后三个季度以上的影响,目前成屋销售环比在2月转负-7.24%(前值6.57%),因房贷利率已升至4.7%,不过应注意到美国25-44岁人口数量在近20年高位,且供需缺口很紧,成屋供给仅在1.7个月。

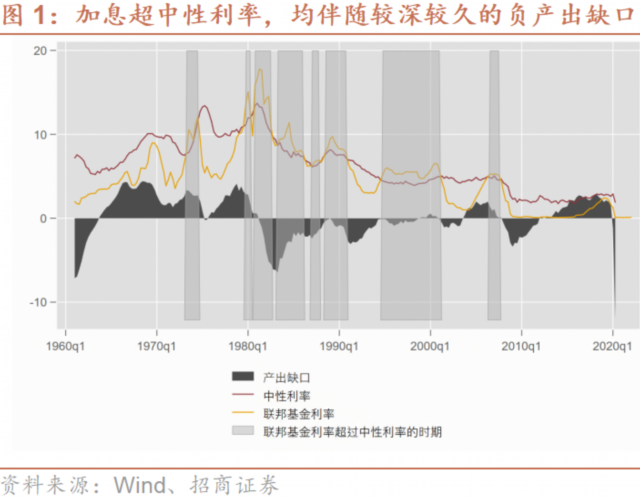

长数据来看,历史上联储加息超过中性利率的主要时期有四段,均伴随着较深、较久的产出缺口转负。1)最近一轮的2015-18年加息周期,未超过中性利率。2)在2004-2006年加息周期,直至2006年Q3附近才超过中性利率,后续引发了次贷危机等连锁反应。值得注意目前的资产价格调整风险,特别是在大宗商品价格波动的场景下。3)1994Q4至2001Q1期间均在中性利率以上,尽管经历了1994-1995、1999-2000加息周期和1997年之后的防范性调整。4)1980年代反通胀时期。

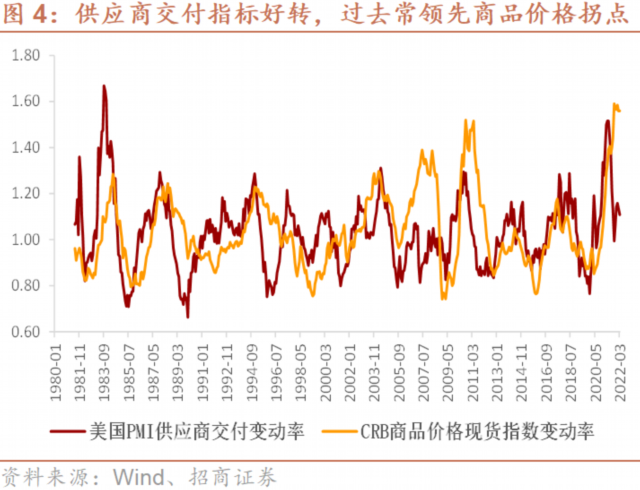

关于供应链因素的通胀,美PMI供应商交付变动率在见顶回落,长数据看该指标常领先CRB商品价格指数的周期拐点。而本轮商品价格能否回落,取决于能源等供给侧企业能否有效分散商品的大幅波动风险,从而提升追加投资和扩大产能的意愿。俄乌冲突所带来的强不确定性,可能使得涨价对企业增产的效果不及预期。

具体而言,2月CPI环比增幅主要由能源、食品和住房项贡献。核心CPI环比升0.3%(前值0.5%),主要为房租项所推动;而CPI商品项环比转负-0.4%(前值0.4%),二手车-3.8%(前值-0.2%)。下一步,如果Q2的CPI环比在0.9%附近,则同比将持平在8.5%的高位。

4月12日数据发布后,道琼斯指数-0.26%,标普500指数-0.34%,纳指-0.3%,美债10Y收益率降至2.72%。美元指数升至100.3。

(谢亚轩为招商证券研究中心副总经理)