分享到:

- 微信

- 微博

抓住全球制造业大迁移的机会——中国成为全球制造业大国

我国制造业体量占全球30%且仍在上升

近120多年来,全球制造业共发生过四次大迁移。20世纪初,由英国转移至美国;20世纪50年代,由美国转移至德国和日本;20世纪70年代,由日本转移至亚洲四小龙;20世纪90年代,由四小龙转移至中国。除地缘政治影响外,主要体现为制造业整体向人力资源优势地域迁移。

1990年代起,凭借国土面积和人口优势,我国制造业体量迅速扩张。截至2021年,我国制造业增加值达到4.86万亿美元,占全球制造业总增加值的30%。这一比值当前仍在以每年1%的速度提升。作为传统制造业强国的日本和德国,2021年其制造业增加值合计占全球比重为11.6%,亚洲四小龙加起来占4.6%,美国占16%,英国仅占1.7%。东南亚新兴国家合计占6.2%。

数据来源:wind,中泰证券研究所

另一方面,我国制造业品类完备。2015年时,我国已成为唯一拥有联合国工业大类目录中所有工业门类制造能力的国家。根据工信部数据,目前在500种主要工业产品中有40%以上的产品,中国产量均为世界第一。

我国产业格局变化影响区域兴衰

新中国成立以来,我国逐步从农业大国跃迁为工业大国。1970年第二产业GDP占比超越第一产业,并于此后稳定在40%以上。第一产业占比在1952年高达51%,此后持续下行,至2021年仅占GDP总值的7%。

数据来源:wind,中泰证券研究所

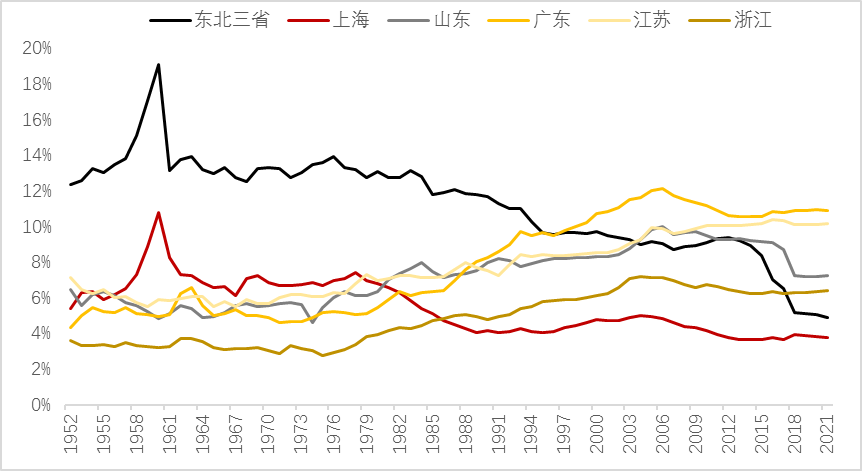

纵观全球制造业的前三次迁移,都呈现出纺织、玩具、鞋帽等劳动密集型轻工业先行,逐渐带动电子、芯片等资本和技术密集型制造产业发展的特征。我国制造业发展历程则先以重工业为主 ,后轻工业,而后重化工业化,现在进入新型工业化阶段。反映在区域经济发展上,体现为经济中心从东北、上海,向广东、山东、江苏、浙江转移。

1950-1960年间,钢铁、机械及石油化工生产使东北和上海成为全国经济中心。东北三省经济总产值在近十年时间里翻了3倍,GDP占全国比重一度高达19%。

1980年代,台商和港商进入内地,地理位置较近的广东和福建沿海地区率先承接了劳动密集型产业的转移。纺织、玩具、电子零配件等轻工业的发展带动我国经济重心南移。

轻工业出口大幅提升的同时,我国制造业水平得到迅速提升。1990年代起以钢铁、汽车、机械制造为代表的重化工业化得以发展。但制造重心从东北迁出,向山东、上海等人口密度更高、地势更加平坦的地区转移。

2004年前后,重化工业化进一步向高端制造转型,并以中心区域辐射为特征。珠三角、长三角地区经济持续快速发展,山东GDP占比则随东北三省一起回落。

数据来源:wind,中泰证券研究所

我国制造业当前仍然“大而未强”

虽然我国制造业体量大、门类全,但我国分品类的出口金额占比和进口金额占比分布仍然高度一致,说明在整体上仍以加工制造为主。除个别品类(纺织制品、家居制品、鞋帽服饰)以外,在单品类内部尚未形成完整的产业链。

数据来源:wind,中泰证券研究所

全球价值链数据也可以佐证这一点。我国制造业在全球价值链中,后向参与度始终高于前向参与度,以中间品加工贸易为主导的现象还没有得到根本性改变。但2004年以来,随着我国产业结构升级,后向参与度进入长期下行通道,前向参与度则稳步提升,商品出口从国内获得的增加值比重正在不断提高。

数据来源:UIBEGVC,中泰证券研究所

备注:全球价值链参与度计算全球进出口中至少跨境两次的商品,即国家A利用原料生产中间品,将中间品出口至国家B,而国家B则再次加工后出口至国家C。前向参与度=出口中的间接增加值占其总出口的比重后向参与度=出口最终产品中包含的国外增加值比重

全球制造业大国地位——中国能否稳住?

在我国推进新型工业化的过程中,制造业增加值在全球占比虽然持续提升,但在国内经济的比重却过早下降。一方面,由于附加值比重不高,制造业所能贡献的利润有限。另一方面,过去具有相对产业链优势的低端制造业已开始向外迁移。

数据来源:wind,中泰证券研究所

我国制造业劳动力成本迅速上升——低端制造业开始第五次迁移

1970-80年代,日元大幅升值以及日本人力成本快速上升,劳动密集型产业开始外移。2000年,中国制造业人均工资为每年1057美元,仅相当于日本人力成本的3%。2021年我国制造业人均工资提升至每年14295美元,已接近日本的50%。而以泰国为例的东南亚国家,2000年制造业人均工资每年1789美元甚至略高于当时的中国,至2021年时也仅翻了2.8倍(每年5089美元),比中国低了近2/3。我国近年对节能环保的重视,也提高了制造企业的生产成本。

来源:TRADING ECONOMICS,ILO Database,wind,中泰证券研究所

2010年后,纺织品、家具、电机、电信设备成为东南亚国家增长最快的出口品类。中国纺织品及原料出口金额相对印尼、泰国、马来西亚、越南、菲律宾、巴西的占比由2013年的70%下降至2019年的66%。

来源:wind,中泰证券研究

低端制造业外流虽然是产业发展的长期规律,但短期内对我国影响有限。当前的外迁行业,我国的产业链完整度都较高。加工制造环节转移的同时,我国原材料和零配件向东南亚的出口也在增长。加以纺织服装为例,近年来我国前向参与度反而大幅提升。其次,部分东南亚工厂由中国公司开设,利润仍回流国内。

数据来源:UIBE GVC,中泰证券研究所

制造业的劳动力规模优势尚存——面对相对较弱的外部劳动人口替代

1994年日本进入深度老龄化时,我国正处于劳动力快速增长时期,十年间(1994年-2004年)劳动人口从6.8亿增长至7.6亿。而当前的中国尽管进入深度老龄化阶段,但面对的是一个普遍迈向老龄化的世界,故劳动力数量还是全球第一,尽管2022年我国总人口将被印度超越。但2021年我国仍有7.9亿劳动力,而印度只有4.7亿劳动力。而且,从劳动技能、工作效率和加班意愿看,中国制造业工人显然占优。

相比之下,中国劳动者更加勤奋,如中国的劳动参与率高达78%,其中女性的劳动参与率也是全球最高之一,而印度劳动参与率只有46%。

来源:Wind, 中泰证券研究所

英美等发达国家已进入或正向超老龄化社会过渡,以东南亚六国为代表的发展中国家,其老龄化程度也高于1994年的中国(除菲律宾外)。从劳动人口数量衡量,越南等国家对我国形成的劳动人口替代量较小。印度作为人口大国,但劳动参与率不足50%,近10年来劳动人口仅增加1300万人,近3年劳动人口更出现了负增长。因此,我国当前面临的外部劳动人口替代效应明显弱于1994年的日本。

数据来源:wind,中泰证券研究所

当然,我国劳动人口总量尽管仍具有绝对优势,但这些年来制造业工人数量的持续下降却是不争的事实,尤其是大部分年轻人不愿成为蓝领工人。据人社部、工信部发布的《制造业人才发展规划指南》显示:中国制造10大重点领域2020年的人才缺口超过1900万人,2025年这个数字将接近3000万人,缺口率高达48%。而且,随着企业自动化程度不断提升,对技能人才的要求也越来越高。

制造业产品的单件利润微薄导致工人收入较低,故年轻人群就业意愿不强,这是传统制造业在国内发展的主要障碍。今后可以通过提高传统制造业的集中度和职业培训可以改善。职业教育作为工业制造的上游,在德国等高收入国家受重视程度和社会地位都较高,而在我国的职业教育则远远落后于普通高等教育。

总之,我国制造业大国的地位不会因为部分低端制造业的海外转移而根本动摇,目前中国制造业的产业配套、规模优势和国内基础设施与大市场的支持都是无可匹敌的。

但制造业也面临房地产周期下行带来的需求不足压力。例如,随着2011年房地产开发投资增速的见顶回落,我国的制造业贷款占比已经从2011年的17%回落至2020年的9%。因为制造业中大约60%的行业与房地产存在直接或间接相关性。

我国制造业的发展空间与面临的挑战

我国制造业的行业集中度与全球化水平偏低

美国传统制造业集中度在1960-80年代大幅提升,以美国化工行业为例,其集中度稳定在70%后,龙头公司ROE显著改善。我国处于向龙头集中的过程中,近年来随着集中度提升,头部公司ROE也在增厚。但目前化工行业前十大公司集中度不足30%。美国金属及非金属采矿业CR5市值集中度稳定在50%附近,而A股则在20%附近,龙头公司份额集中空间还较大。

来源:wind,中泰证券研究所

从上市公司的数据看,美股中高端制造行业龙头效应明显,而我国高端制造行业仍有较大成长属性。如美股电气设备CR5市值集中度64%,机械CR10市值集中度60%,而A股相应集中度仅为40%和27%。

我国电气设备行业的上述公司近年来龙头集中趋势相对明显,但主要是受到基础薄弱、缺乏自主产权等因素影响,随我国高端制造产业链逐步完善,电气设备制造仍有较大发展空间。

来源:wind,中泰证券研究所

另一方面,发达国家通常以在外设厂的形式来应对全球产业转移。当前世界500强企业的113家制造企业中,64家国外企业全部在本土以外设立了工厂或分支机构,而49家上榜的中国企业中尚有30%的公司仅在本土生产经营。

我国跨国公司数量的不足使得国内企业难以分享海外的人力成本红利,不利于在全球优化配置资源,也造成我国品牌影响力较弱,品牌定价力不足。

因此,我国制造企业引进外资和走向国际需要同步推进。目前看,我国制造企业主要在一些发展中国家布局和拓展业务。如2021年对一带一路沿线国家出口指数相较于2015年已翻了一番;近5年来年均新签工程承包合同1400亿美元,当前仍有约3200亿美元工程合同尚未完成。

来源:wind,中泰证券研究所

“脱钩”阴霾下,我国高端制造面临阻力

发达国家的海外品牌的影响力较大,也与发达国家对产业链控制的强化有关。以美国为例,制造业迁移后虽然退出传统制造环节,但并未退出产业链,而是把控关键技术和设立行业标准。

我国则面临较大的转型壁垒。我国当前的制造业发展阶段与1970年代的日本较为相似。1970年代中后期,在美国的技术支持下,日本通过引进大量的先进技术实现制造业转型。1985年日本技术贸易进口额相当于1965年(20年前)的15倍,拉动其技术贸易出口同期增长38倍。2000年-2002年日本技术贸易出口收入开始超过其进口支出。

来源:日本文部科学省《科技白皮书》,中泰证券研究所

2017年以来,美国对我国发动多起“301调查”,实施对华技术出口严格管制和并购审查。应对技术封锁,我国采取独立自主与对外开放双轮驱动:2017年后我国自主研发投入和增速均快速提升。

来源:中国科技发展图鉴,中泰证券研究所

同时,在全球制造业外商直接投资收缩的大背景下,我国高技术制造业使用外资金额从2017年90亿美元逆势提升至121亿美元,占制造业使用外资总比重的36%。

来源:商务部,中泰证券研究所

截至2020年,我国规上企业引进国外技术支出相比20年前扩大了近两倍,但大部分技术经费支出增量流向对国内技术的购买。面对外部环境变差的压力,我国在技术升级方面对自主研发的依赖度更强。但从经费支出及增速上看,我国制造业技术进步还有相当空间。

来源:国家统计局,wind,中泰证券研究所

制造业上市公司质量稳提升但现金流恶化

根据我们构建的上市公司质量评价体系,发现近5年制造业公司的总体质量稳步提升。

其中,社会价值贡献得分对总分提升的贡献最大,源于近年来制造业技术升级与环保治理日趋规范。竞争能力得分也有较大提升。尤其上游企业集中度提高,盈利能力得以改善,杠杆水平也有所优化。另外,严监管下制造业公司更加聚焦主业,并购重组乱象明显减少。

来源:国家统计局,wind,中泰证券研究所

2020年以来,疫情反复和内需下降对制造企业的影响较大。现金流恶化、企业贷款意愿降低成为短期内拖累制造业发展的主要因素。

来源:wind,中泰证券研究所

(李迅雷为中泰证券股份有限公司首席经济学家、中国首席经济学家论坛副理事长)

文章作者

光伏主产业链一季度续亏:负债攀升叠加需求退潮,跌价拉响现金流警报

若本轮价格走势再次回到2024年下半年的底部行情,届时企业又将面临产能去化与成本售价倒挂双重压力

4月制造业PMI回落,生产经营预期指数继续位于扩张区间

食品及酒饮料精制茶、汽车、铁路船舶航空航天设备等行业生产经营活动预期指数均位于58.0%及以上较高景气区间。

制造业数字化转型提速,央地发力解决“不会转”等难点

我国已累计建成3万余家基础级智能工厂,230余家卓越级智能工厂。截至今年3月底,工业企业数字化研发设计工具普及率为83.5%,关键工序数控化率为66.2%。

中国智能家电以创新构建竞争壁垒,开拓多元化市场|稳外贸布新局

中国智能家电制造商凭借完备的供应链体系和独特的设计创新,正持续赢得海外市场青睐。

现金流指数基金成新风口,公募扎堆布局催生哪些隐忧

ETF市场4万亿临界点背后的结构性矛盾