分享到:

- 微信

- 微博

报告要点

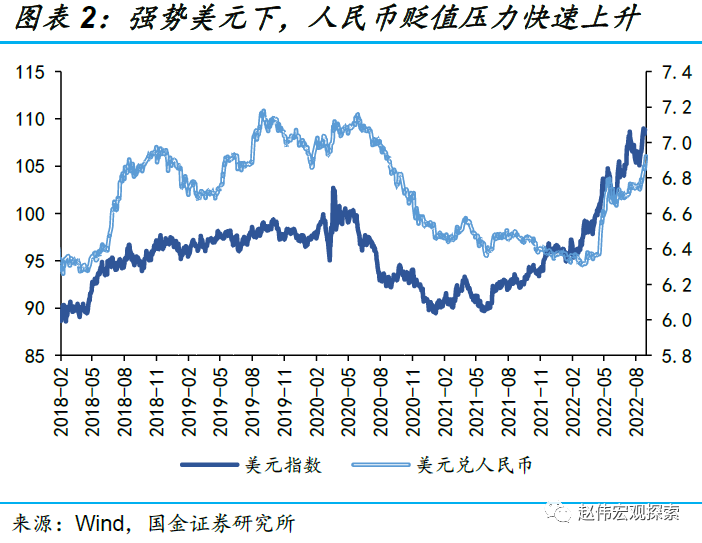

事件:8月29日,美元指数一度上破109.3,再度刷新近20年新高;人民币汇率也受到明显压制,离岸人民币跌破6.93关口,在岸人民币收盘时跌破6.92。

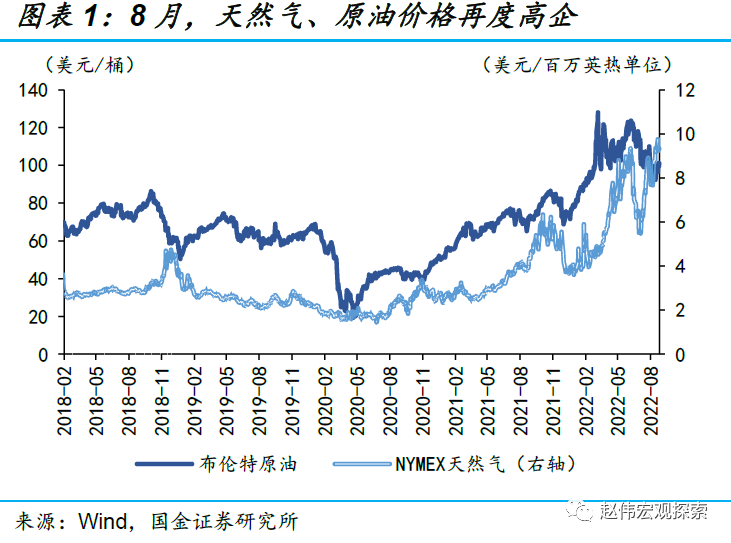

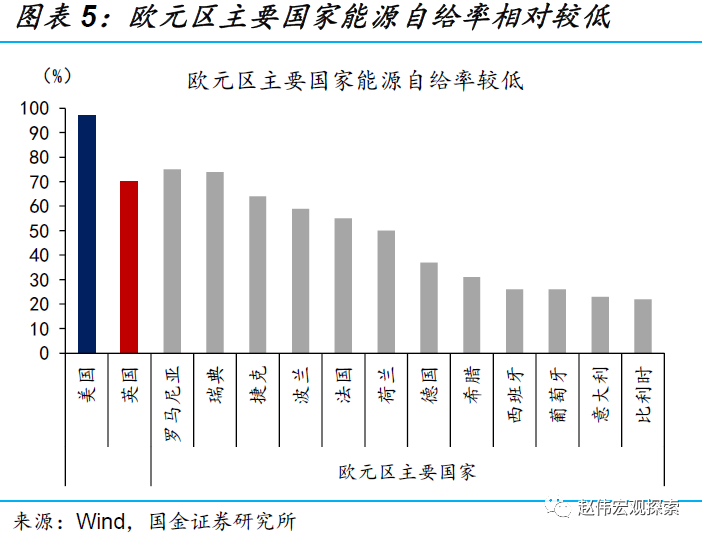

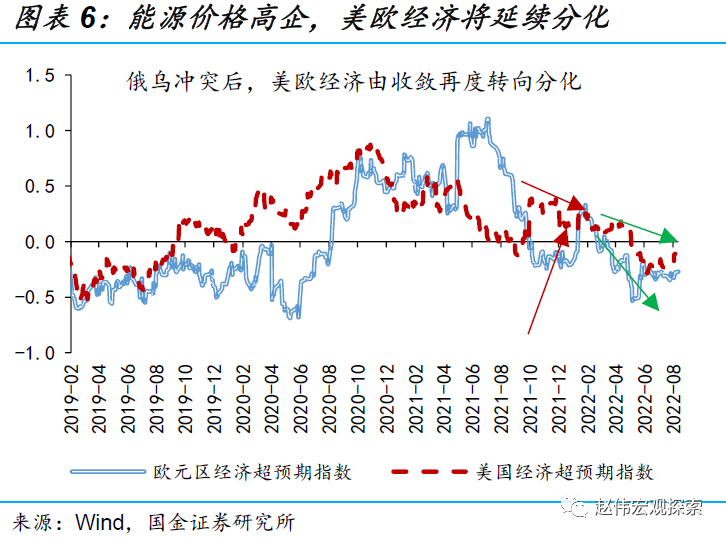

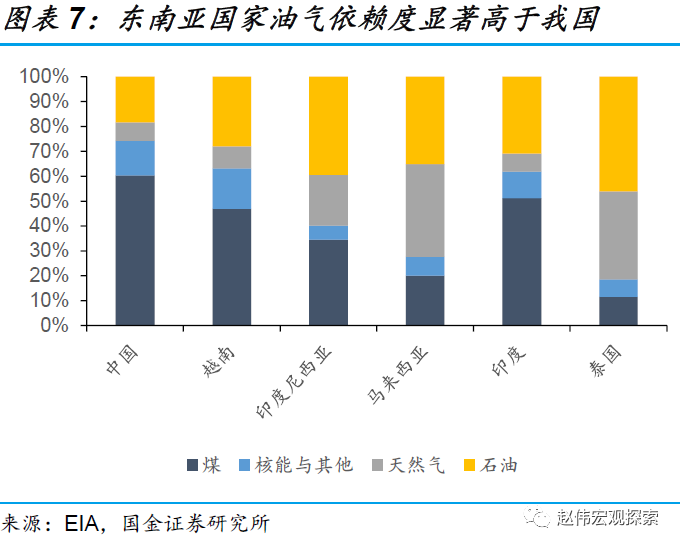

强势美元压制是本轮贬值的主因,中美利差倒挂也有影响

强势美元的外部压制是本轮人民币贬值的主要原因。近期,地缘风波再起、极端天气频发,能源供需矛盾的加剧,推动天然气等能源价格快速上涨;例如,欧洲天然气、电价,即屡创新高。相较能源对外依赖度较低的美国,欧元区能源体系更为脆弱,受到的冲击也更为严重。这一背景下,美欧基本面的分化,叠加杰克逊霍尔会议后美联储紧缩预期的加强,美元快速走强,对人民币构成外部压力。

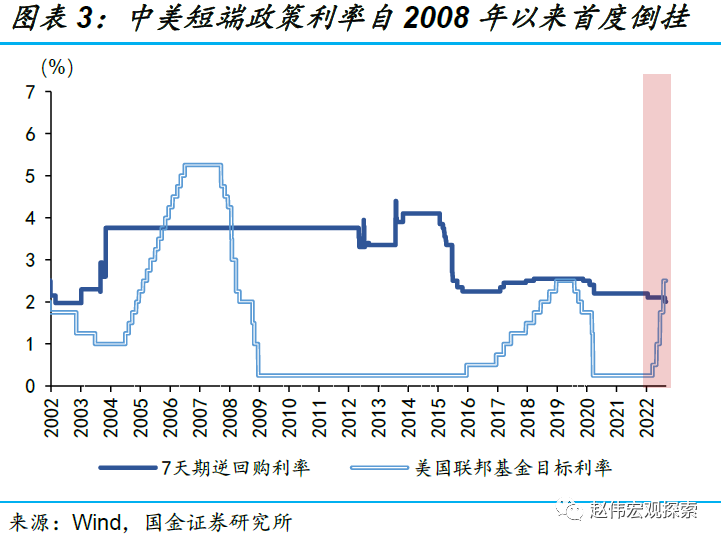

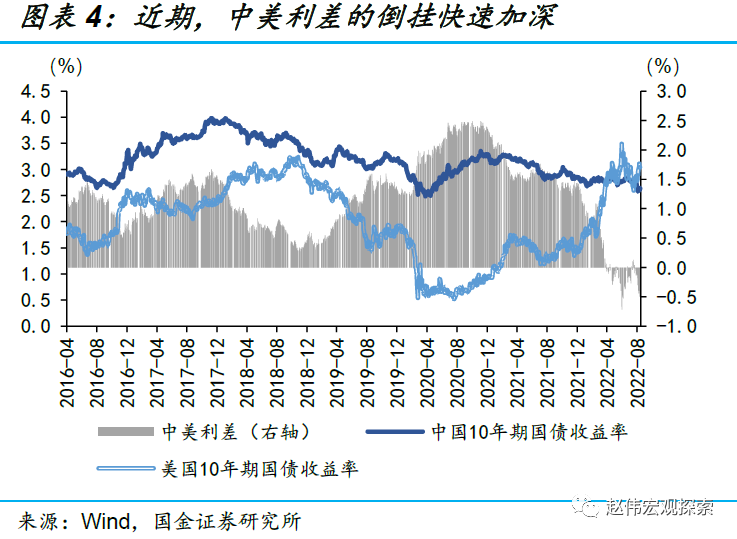

中美利差的深度倒挂,对近期人民币的贬值也有影响。7月28日美联储加息后,美国联邦基金目标利率升至2.5%,高于7天期逆回购利率40bp;中美短端政策利率,出现自2008年以来的首度倒挂。而8月15日央行10bp的降息后,这一倒挂被进一步加深。政策利率的持续分化下,中美10年期国债收益率,自8月5日起再度倒挂,并快速走阔至39.7bp,也对人民币汇率形成一定的压制。

人民币汇率短期仍有压制,但压力相对可控

短期来看,美元的强势或将延续,对人民币汇率的压制仍在。能源的供给受限并非短期问题,价格共振上涨或将是常态。这不仅加剧了通胀风险,同时也打压生产景气、侵蚀利润,并冲击居民消费;而欧洲更是深受其害。同时,杰克逊霍尔会议上,鲍威尔表示“必须坚持加息,直至目标完成”。美欧基本面分化与紧缩预期共同作用下,美元的阶段性强势或难改变,或仍将对人民币构成贬值压力。

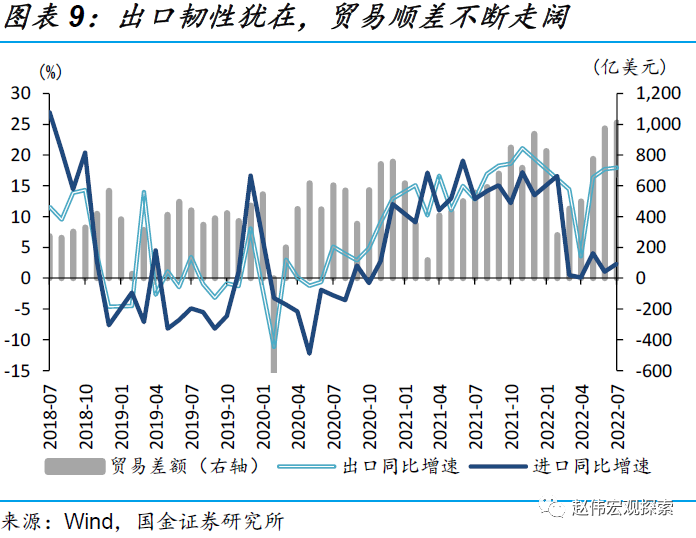

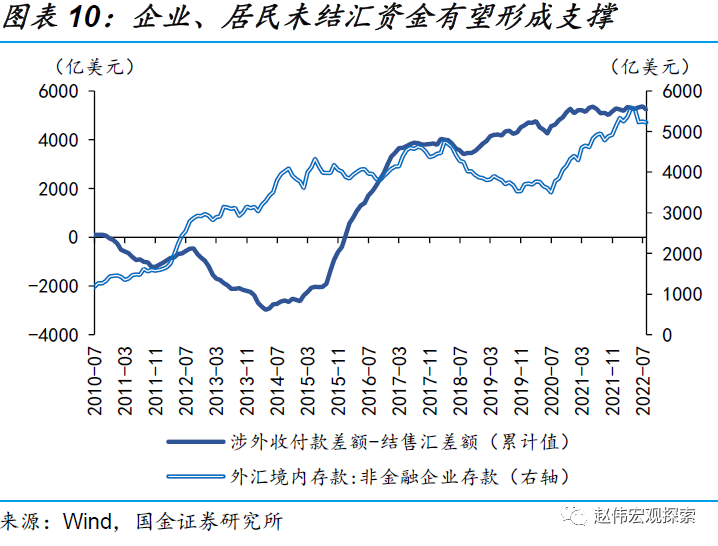

贸易顺差延续、央行工具充足、民间“外储”积累的背景下,中期贬值压力或相对可控。1)能源价差较大的环境下,我国出口竞争优势或将维持较长时间,贸易顺差对人民币汇率仍有支撑;2)央行仍有逆周期因子等充足的工具来稳定预期。3)随着央行干预的减少,企业、居民账上未结汇资金快速积累。2010年以来,我国累计未结汇资金规模已达5244亿美元,这或将构成贬值的“缓冲垫”。短期贬值的市场冲击或相对有限,海外收入高占比行业值得关注

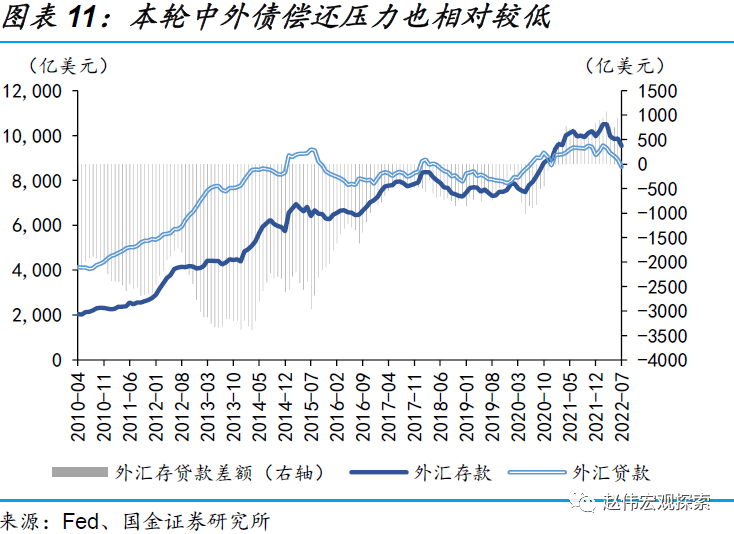

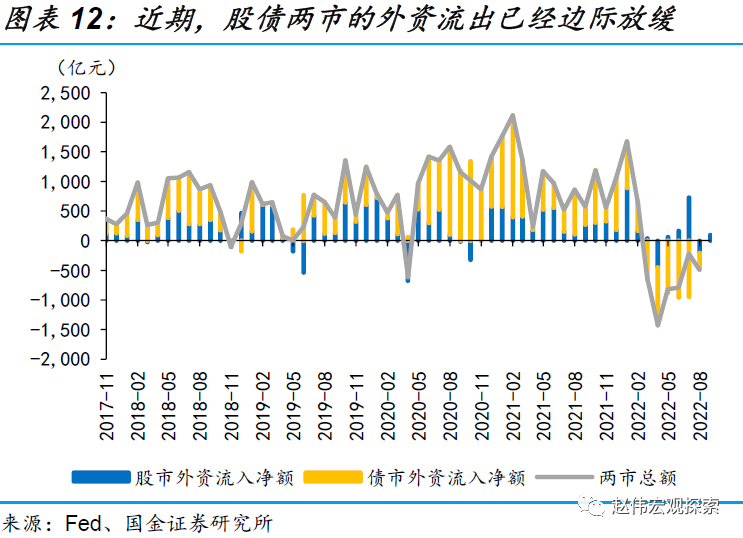

资金外流压力已经减弱,造成的市场冲击或相对有限。一方面,2021年以来,我国金融机构的外汇存款余额已高于外汇贷款余额,居民企业部门资产负债情况改善,本地资金短期换汇偿债的压力有限;另一方面,2月以来,股市、债市外资累计外流4288亿元,投机型资金已大幅流出,配置型资金的外流或边际放缓。8月10日以来,人民币快速贬值背景下,北上资金仍逆势流入143亿元。

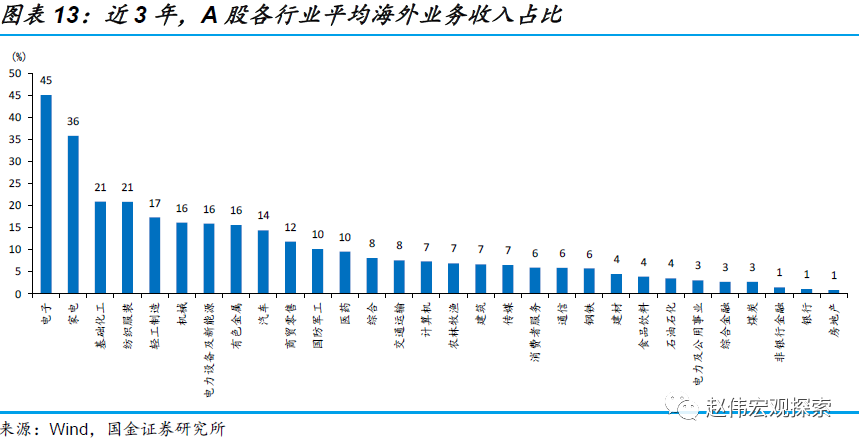

部分海外业务收入占比较高行业的结构性机会值得市场关注。一方面,人民币贬值,将进一步提高部分出口占比较高行业的价格竞争性优势;另一方面,出口业务的海外收入也有望受益于汇兑收益,人民币贬值或将进一步增厚出口导向型企业的利润。分行业看,2019-2021年间,电子、家电、基础化工、纺织服装、轻工制造、机械、电新等行业海外业务收入占比较高,有望从人民币贬值中受益。风险提示:美联储货币政策紧缩不及预期;国内经济修复不及预期。

报告正文

一、强势美元压制是本轮贬值的主因,中美利差倒挂也有影响

强势美元的外部压制是本轮人民币贬值的主要原因。近期,地缘风波再起、极端天气频发,能源供需矛盾推动天然气等能源价格快速上涨;例如,欧洲天然气、电价,即屡创新高。相较能源对外依赖度较低的美国,欧元区能源体系更为脆弱,受到的冲击也更为严重。这一背景下,美欧基本面的分化,叠加杰克逊霍尔会议后美联储紧缩预期的加强,美元快速走强,对人民币构成外部压力。

中美利差的深度倒挂,对近期人民币的贬值也有影响。7月28日美联储加息后,美国联邦基金目标利率升至2.5%,高于7天期逆回购利率40bp;中美短端政策利率,出现自2008年以来的首度倒挂。而8月15日央行10bp的降息后,这一倒挂被进一步加深。政策利率的持续分化下,中美10年期国债收益率,自8月5日起再度倒挂,并快速走阔至40bp,也对人民币汇率形成一定的压制。

二、人民币汇率短期仍有压制,但压力相对可控

短期来看,美元的强势或将延续,对人民币汇率的压制仍在。能源的供给受限并非短期问题,价格共振上涨或将是常态。这不仅加剧了通胀风险,也打压生产景气、侵蚀利润,并冲击居民消费;欧洲更是深受其害。同时,杰克逊霍尔会议上,鲍威尔表示“必须坚持加息,直至目标完成”。美欧基本面分化与紧缩预期共同作用下,美元的阶段性强势或难改变,或仍将对人民币构成贬值压力。

贸易顺差延续、民间“外储”积累、央行工具充足的背景下,中期贬值压力或相对可控。1)能源价差较大的环境下,我国出口竞争优势或将维持较长时间,贸易顺差对人民币仍有支撑;2)央行也仍有逆周期因子等充足的工具来稳定预期;3)随着央行干预的减少,企业、居民账上未结汇资金快速积累。2010年以来,我国累计未结汇资金规模达5244亿美元,这或将构成贬值的“缓冲垫”。

三、短期贬值的市场冲击或相对有限,海外收入高占比行业值得关注

资金外流压力已经减弱,造成的市场冲击或相对有限。一方面,2021年以来,我国金融机构外汇存款余额已高于外汇贷款余额,居民企业资产负债情况改善,本地资金短期换汇偿债的压力有限;另一方面,2月以来,股市、债市外资累计外流4288亿元,投机型资金已大幅流出,配置型资金的外流或边际放缓。8月10日以来,在人民币快速贬值的背景下,北上资金仍逆势流入143亿元。

部分海外业务收入占比较高行业的结构性机会值得市场关注。一方面,人民币贬值,将进一步提高部分出口占比较高行业的价格竞争性优势;另一方面,出口业务的海外收入也有望受益于汇兑收益,人民币贬值或将进一步增厚出口导向型企业的利润。2019-2021年,电子、家电、基础化工、纺织服装、轻工制造、机械、电新、有色等行业海外业务收入占比较高,有望受益于人民币贬值。

重申观点:能源危机冲击、叠加美联储紧缩预期走强,美元仍将维持强势,短期人民币仍有贬值压力。但前期大幅流出后,资金外流压力已经减弱;贬值造成的市场冲击或相对有限。结构上,贬值对部分出口行业利润的增厚值得关注。

风险提示:

1、美联储货币政策紧缩不及预期。经济“硬着陆”风险的加剧、或美国通胀的超预期下滑,或将导致美联储货币政策收紧节奏快速放缓。

2、国内经济修复不及预期。国内疫情的反复、地产问题的持续发酵、极端天气的冲击等,或将对国内经济的修复造成冲击。

(作者为国金证券首席经济学家)

文章作者

聚焦人民币汇率、货币政策、提振消费……央行发布会要点速览

邹澜指出,货币政策的传导是需要时间的,已经实施的货币政策的效果还会进一步显现。下阶段,人民银行将继续实施好适度宽松的货币政策。

美联储选角“宫斗戏”持续上演,中美利差走向何方?

潜在的任命预期将很大程度上影响降息预期和美债收益率

伊以停火:美元遇猛烈抛售,人民币反弹,油价或跌回60美元?

机构依然预期美元将走软,部分投行已将未来12个月的美元/人民币预测调整至7以下。

朱鹤新陆家嘴论坛重磅发声,外汇政策礼包呼之欲出

多措并举支持外贸企业发展、积极推进跨境投融资便利化并在自贸试验区实施一揽子外汇创新政策。

聚焦国际货币体系、跨境支付体系……潘功胜主题演讲全文来了

人民币已成为全球第二大贸易融资货币;按全口径计算,人民币已成为全球第三大支付货币;在国际货币基金组织特别提款权货币篮子中的权重位列全球第三。