分享到:

- 微信

- 微博

1. 全球经济周期

1.1 美联储重回收紧政策轨道

8月26日,鲍威尔在杰克逊霍尔央行年会上表示“历史强烈告诫我们不能过早放松货币政策,美联储将可能需要在一段时间内保持限制性政策立场”,重申了其“鹰派”的观点,纠正其之前不断反复和意图不清的政策表态。我们在《加息符合预期,美联储或需持续加息——美国7月加息点评》中指出,“在新闻发布会上,美联储主席鲍威尔透露出前后矛盾的信息。……市场预期可能会较为混乱”;并在《忘掉数据回落,警惕需求反扑——美国7月通胀数据点评》中表示“随着美联储释放出加息放缓的信号,美国金融环境明显改善,需求也出现反弹”。8月以来美股出现了明显的反弹,验证了我们的判断,也促使鲍威尔改变其之前错误的看法。

因为没有明确且坚定的货币紧缩态度,市场对美联储9月加息预期波动较大。8月5日,美股7月失业率达到再创历史新低的3.5%,加息75bp的概率立马从34%上升至68%。而8月10日,美国7月CPI出现回落后,该概率又迅速降低至42%。8月18日,美联储公布7月会议纪要,虽然总体偏鹰,但还是提到了“过度加息”。杰克逊霍尔央行年会后,鲍威尔的态度重回“鹰派”,9月可能再度如我们一直预测的那样加息75bp。

1.2 国内政策力度也适度加码

经济复苏效果缓慢,国务院会议政策力度适度加码。7月至今,国务院召开了6次常务会议,出台了一系列经济刺激政策。7月13日,常务会议指出,“加快释放绿色智能家电消费潜力”。7月21日,常务会议指出“政策性开发金融工具、专项债等政策效能释放还有相当大空间”。8月19日,常务会议决定延期免征新能源车购置税政策,预计新增免税1000亿元。8月24日,常务会议在落实好稳经济一揽子政策的同时,再实施19项接续政策,并且向地方派出稳住经济大盘督导和服务工作组,促进政策加快落实。从接连不断的国务院常务会议可以看出,政策刺激力度正在加码。

政策加码的主要原因可能是经济复苏效果较为缓慢,主要表现在三个方面:第一,商品房成交面积虽然在6月回升,但是7月后再次回落。今年1月,5年期LPR下调5bp至4.6%。5月20日,5年期LPR再次下调15bp,调降力度非常明显,6月商品房成交面积出现明显上升。但是7月后,商品房成交面积再次回落。8月22日,1年期和5年期LPR利率分别下调5bp和15bp,预计将对房地产市场有一定促进作用,但是我们认为,房地产市场仍有更多政策放松的空间。

#FormatImgID_3#

第二,地铁客运量往往和居民消费的活跃程度相关,8月后地铁客运量远低于2021年、2022年,甚至低于2020年。我们认为,居民出行不及往年的主要原因还是疫情影响。近期国内疫情呈散点爆发,多个省市都出现零星病例,虽然感染人数和严重程度远不及上半年集中爆发的疫情,但是散点爆发影响的城市更多,居民出行意愿受到影响,也将拖累消费。

第三,7月制造业指数回落至收缩区间。7月制造业指数49%,是今年第二低,仅强于受疫情影响较严重的4月。从房地产市场、以地铁客运为代表的消费,制造业来看,经济复苏在7月和8月出现了一些回落。我们认为,刺激政策对提振经济信心的影响边际减弱,为了维持较强且持续的经济速度,政策力度需要不断加码。

2. 大类资产走势分析

2.1 美元与黄金

美元即将突破110大关。实际上有不少指标反映出当前的经济状况并不支持美国货币政策转松,同样也预示着美元仍将继续升值下去。比如美国国内劳动者的工资增速预示着美元还有较高的空间升值,而我们在近期周报里一直申述的观点“美元上升周期正在走最后一段路程”,就是基于美联储如我们预期一样加息,并保持利率的持续上升。由于美国抑制劳动力市场的努力没有成功,美元即将突破110大关。

#FormatImgID_6#

同时伴随着新兴市场国家的汇率风险增加,外汇储备流出压力较大,国际市场上投资者风险偏好下降促使美元被储藏,造成被动流动性收紧,会帮助美元进一步升值。国际货币基金组织(IMF)数据显示,截至今年6月底,新兴及发展中国家的外汇存量萎缩了3790亿美元。我们选取巴西、阿根廷、埃及、印度、马来西亚和土耳其六国的外储总量的变动情况来验证这一趋势,发现这六国今年外储下降了773亿美元,大约9.3%。

美联储继续大幅加息,黄金价格或将继续下行。8月26日,美联储主席再次重申加大控通胀力度,加息朝着我们预期的目标前进,也就是9月或将加息75bp,因此实际利率或再次回升,黄金价格还会再迎一波下跌行情。但历史上美联储在提升实际利率方面出现过反复的立场,而且各国央行在美元大幅升值的背景下依然选择购买黄金,因此后续对黄金的下跌空间也不宜乐观。

各国央行增购黄金,金价下跌空间有限。6月初,世界黄金协会发布的央行调查报告显示有25%的受访央行计划在未来12个月当中增加黄金储备,7月底又发布2022年二季度《全球黄金需求趋势报告》,二季度各国央行实现净购入黄金,全球官方黄金储备增加180吨。这表明央行正在增购黄金。

2.2 原油和铜

俄乌冲突造成欧洲能源危机并未缓解,虽然原油价格整体处于下降态势,但短时间内仍然出现了反弹。同时欧洲天然气价格和电力价格仍在持续攀升,这仍然是当前影响原油价格的主要因素之一。8月22日,沙特能源大臣阿卜杜勒-阿齐兹·本·萨勒曼接受采访时表示,“欧佩克+”可能会减产,以此阻止近期油价的下跌。这与美国总统所寻求的降低油价、控制通胀的意图相违背。国际局势面临伊核协议即将签署、美国中期选举、俄欧天然气中断等形势,国际油价仍然会有较大波动可能。

但是从美国的原油库存来看,需求已经开始主导美国市场的油价。美国除战略石油储备之外的原油和石油产品的库存量在3月份见底之后就逐渐在回升,同时油价也是在3月份见顶之后不断回落。当然我们上文也阐述过,如果美联储不能控制住需求和通胀,那么美国的需求还将继续反弹,那么美国原油库存可能会再次回落,带动油价进一步走高。

8月美国需求改善促使铜价反弹。我们在报告《忘掉数据回落,警惕需求反扑——美国7月通胀数据点评》中已经分析,由于美联储错误的预期引导,导致美国金融环境改善,需求反弹。从数据来看,美国8月份的信用利差比7月份显著改善,而这代表美国的工业需求回升,与国际铜价走势具有高度相关性,8月LME铜反弹了5.76%。我们在《高温天气扰乱发电节奏》中分析到今年二季度以来由于持续高温干旱,来水不足导致发电量不足,国家加大电网投资建设,同时居民增加购买空调等电器,共同导致铜的需求量反弹。这也是短期铜价格反弹的主要原因之一。

2.3 沪深300和十年期国债

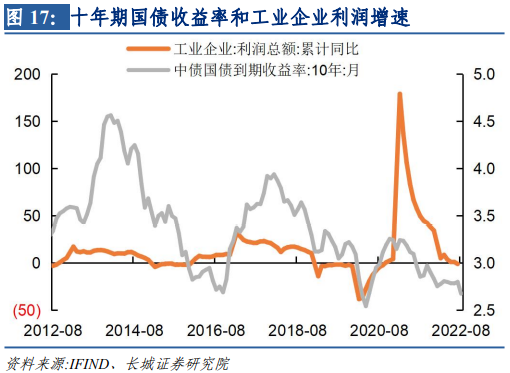

8月27日,统计局数据显示,1-7月份,全国规模以上工业企业实现利润总额48929.5亿元,同比下降1.1%。这一数据验证了我们之前大类资产配置报告中认为“工业企业利润增速还远未见底”的判断,也证明了部分机构认为“工业企业利润增速见底”的判断并不准确。可以说,工业企业利润增速的拐点还未出现。

7月份PMI指数为49%,再次跌破荣枯线以下,表明实体经济复苏仍不稳固。虽然7-8月汽车销量持续高增,但商品房销售面积增速仍然萎靡不振,造成社会融资需求不旺。7月份银行贷款月同比增速再次回落至11%,股市反弹仍需要强劲基本面支撑。

工业企业利润不仅与权益市场有关,也与债券市场有关。我们在之前的报告中提到过,利润增速先见底,利率再见底,库存最后见底,现在来看利润增速都未见底,十年期国债利率就更未见底。因此今年以来大部分投资者始终担心利率的反弹会超预期,目前来看都未真正出现。我们之前也用到过的社融-M2的同比增速领先利率大约半年的规律,目前这一领先规律仍然有效,并且年底前十年期国债收益率有可能继续创新低。只是由于当前大宗商品价格出现了反弹,这一利率下降趋势并不顺畅。

3. 长城证券大类资产配置指数

3.1 上月回顾

#FormatImgID_18#

八月份长城证券大类资产配置指数从8月1日137.16下降至8月26日的132.34。(2022年1月4日作为100)

8月主要策略回顾: 7月份将原油空单头寸维持10%,铜空单上调至25%,黄金空单上调至20%,股票空单仓位下调至35%,债券多单头寸下调至10%。(具体请参考《八月大类资产配置》)

8月份长城大类资产配置指数出现下降,主要原因是我们没有预期到铜价会出现较大反弹,以及十年期国债利率会大幅下降。原油方面,油价反弹主要是受到短期事件冲击的影响,比如俄罗斯中断欧洲天然气供应,欧佩克可能减产的新闻,但是从供需来看,欧美经济衰退后需求减弱,年内油价仍处于回落趋势。黄金方面,因为7月会议后美联储加息的态度不明确,导致金价出现反弹,随着鲍威尔在杰克逊霍尔央行年会的强硬表态,金价或将重回下跌趋势。

3.2 下月策略

根据长城证券宏观团队的判断,我们做如下调仓:原油空单维持10%,沪铜空单维持25%,沪金空单下调至15%,沪深300指数维持35%,十年期国债多单上调至15%。

#FormatImgID_20#

风险提示

国内宏观经济政策不及预期;美联储超预期加息;国际大宗商品价格波动;新冠疫情再次爆发。

(蒋飞为长城证券首席策略分析师)

文章作者

中国经济暂未进入“日本化”状态,但风险仍存

与日本相比,中国的人均收入水平仍然较低,城镇化进程仍在继续,市场规模和潜力巨大,市场化改革尚未完成,消费升级、产业升级和服务业发展等领域仍有很大的发展空间。

谢志红:黄金长期配置价值下需谨防短期巨幅波动风险

国家信息中心:今年中国经济前稳后高、持续向好

国内宏观政策加力增效、新动能加速培育、改革红利加快释放、开放红利加速显效、产出缺口加快回补,支撑我国经济稳定增长。

博鳌亚洲论坛展望中国经济,结构转型下新增长动能从何而来

博鳌亚洲论坛2024年年会召开期间,来自国内外的七位重磅嘉宾出席“中国经济展望”分论坛,展望中国经济发展。

高培勇:治理预期问题需要改革和政策双轮驱动

政策的归政策、改革的归改革。