分享到:

- 微信

- 微博

1月22日,国泰纳斯达克100指数证券投资基金2023年第4披露2023年四季度报告。该只基金报告期内盈利23,216.4万元,期末基金规模为191,369.09万元。

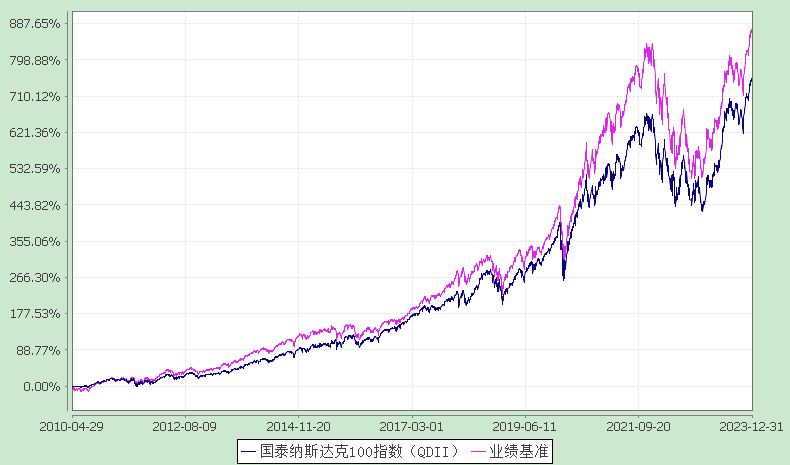

报告显示,国泰纳斯达克100指数(QDII)2023年四季度净值收益率,业绩比较基准个百分点,以下为其成立以来净值收益率与同期业绩比较基准(纳斯达克100指数(Nasdaq-100Index)收益率(总收益指数收益率))的走势对比:

自基金合同生效以来基金累计净值增长率变动及其与同期业绩比较

注:(1)本基金的合同生效日为2010年4月29日。本基金在六个月建仓期结束时,各项资产配置比例符合合同约定。

(2)同期业绩比较基准以美元计价,不包含人民币汇率变动等因素产生的效应。

投资组合方面,截至报告期末,该只基金的资产投资组合和相关国家(地区)证券市场的分布如下:

从具体投资品种来看,该只基金主要重仓标的如下:

对于报告期内基金投资策略和运作分析,国泰纳斯达克100指数(QDII)基金经理表示,2023年第四季度美股反弹,三大指数涨幅均超10%。大盘指数标普500上涨11.2%,周期股为主的道琼斯工业指数上涨12.5%,科技股为主的纳斯达克指数上涨13.7%,其中市值排名前100名公司组成的纳斯达克100指数(本基金跟踪的指数)上涨14.3%。四季度美元兑人民币中间价小幅走弱,对本基金人民币计价净值有一定负向影响。剔除汇率因素后,本基金净值和纳斯达克100指数走势高度吻合。

回顾四季度,10月美国非农数据显示薪资增速超预期放缓,临时支出法案通过避免政府停摆,共同促使市场风险偏好修复,美股顺势反弹。但随后CPI超预期,哈以冲突爆发导致避险情绪升级,分母端压力加剧,同时三季度GDP等经济数据存在结构性隐患,对增长的乐观预期有所回调,美股下挫。11月数据指向就业市场超预期冷却,CPI同比增速显著放缓,同时PMI不及预期,市场宽松预期逐渐升温,11月FOMC会议亦暂停加息,美股高斜率上涨。12月公布的就业、服务业PMI、密歇根消费者信心等数据均超预期,而通胀数据则合预期延续下行趋势,且消费者通胀预期亦有明显下调,这样的数据组合使市场软着陆信心升温,随后12月FOMC会议再次按兵不动,会后美联储主席表态超预期偏鸽,暗示24年或将降息,市场开启新一轮宽松交易,美股继续上行。

聚焦到美股科技层面,以五大龙头为例,四季度公布的2023年第三季度业绩普遍超过市场预期,且均取得同比正增长。考虑美国宏观经济的韧性,后续业绩或仍有支撑。本季度五大龙头继续深化在生成式人工智能领域的全方位布局,涵盖底层模型设计、垂类应用开发、业务赋能、开发平台搭建等,部分龙头在AI芯片(159813.SZ;159813.OF)领域也实现了突破。四季度AI行情以基本面为主导,在跟踪模型表现能力变化的同时,市场对各家AI产品商业化变现能力的关注度持续提升,同时,多模态模型的创新继续推动产业浪潮前进。中长期维度,我们看好美股科技龙头通过深厚研发实力将预期兑现为业绩的能力,认为以纳斯达克100指数为代表的美国科技板块具备充足的投资价值。

本基金在2023年第四季度的净值增长率为12.82%,同期业绩比较基准收益率为14.60%(注:同期业绩比较基准以美元计价,不包含人民币汇率变动等因素产生的效应)。

文章作者

首期规模50亿元,中国石化氢能产业链创业投资基金正式设立

该基金是我国规模最大的专注于氢能产业链投资的基金。

公募基金行业改革将如何提升“投资者获得感”?

近日,中国证监会发布《推动公募基金高质量发展行动方案》,提出25项具体举措,旨在解决行业存在的经营理念偏差、功能发挥不足、发展结构失衡等问题。

精彩抢先看|秒懂金融·资管行业践行“三投资”理念优秀实践系列访谈之汇添富基金

今年已有近四成公募管理层更迭,行业变革高管洗牌提速

高管变动常态化背后,新老迭代进行时

证券结算风险基金管理办法修订草案公开征求意见:完善风险基金规模相关规定

办法拟规定,结算参与人权益类和固定收益类品种现券交易计收比例下调至原有标准的十分之三,质押式回购业务计收比例维持不变。