分享到:

- 微信

- 微博

4月22日,博时恒生医疗保健交易型开放式指数证券投资基金发起式联接基金(QDII)披露2024年一季度报告。该只基金报告期内亏损30,543.81万元,期末基金规模为120,449.4万元。

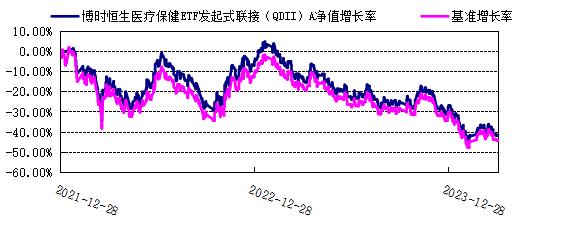

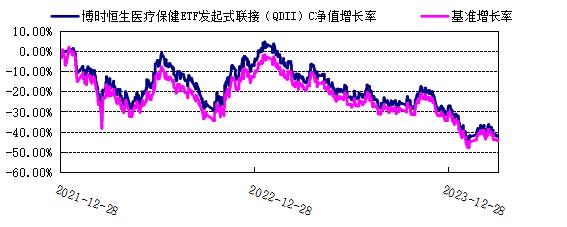

报告显示,博时恒生医疗保健ETF(516790.SH;516790.OF)发起式联接(QDII)2024年一季度净值收益率,业绩比较基准个百分点,以下为其成立以来净值收益率与同期业绩比较基准(恒生医疗保健指数收益率(经估值汇率调整后)×95%+银行活期存款利率(税后)×5%。)的走势对比:

自基金合同生效以来基金累计净值增长率变动及其与同期业绩比较基准收益率变动的比较A

自基金合同生效以来基金累计净值增长率变动及其与同期业绩比较基准收益率变动的比较C

投资组合方面,截至报告期末,该只基金的资产投资组合和相关国家(地区)证券市场的分布如下:

从具体投资品种来看,该只基金主要重仓标的如下:

对于报告期内基金投资策略和运作分析,博时恒生医疗保健ETF发起式联接(QDII)基金经理表示,2024年1季度国内基本面延续修复态势,宏观经济整体保持平稳运行。3月中国制造业和非制造业PMI均超枯荣线,边际有所回暖。以出海制造业为代表的外需出现较为明显的改善,但以地产和基建为代表的内需则进一步走弱。从各种出行数据来看,实体经济活跃度逐步改善,居民消费潜力有待进一步释放。海外方面,美国经济仍然维持了很强的增长韧性,美联储3月FOMC会议上调了增长、通胀、远期利率预期,但点阵图仍指引今年降息3次。

A股延续了去年的震荡调整,且在1季度波动加剧。尤其是小盘指数,1月大幅下跌后,2月春节后迎来一轮快速反弹。在宽基指数中,上证50和沪深300相对领先,中证2000(563300.SH;563300.OF)、科创100(588190.SH;588190.OF)等偏小盘风格的指数相对落后。行业层面,周期板块整体表现出色,石油石化、煤炭、有色金属(159871.SZ;159871.OF)和银行在1季度均取得了可观涨幅,医药、电子、房地产、计算机和化工跌幅相对较大。风格上,大盘价值占优,小盘成长回撤较大。恒生指数和恒生科技(513130.SH;513130.OF)在1季度出现小幅下跌。海外市场延续去年良好表现,标普500、纳斯达克以及日经225均取得不同幅度的上涨。

展望2季度,海外补库周期有望拉动出口继续增长,随着1季度各项经济数据的企稳回升,企业投资以及居民消费信心或在2季度迎来边际提升,地产短期改善概率较低,在国内通胀仍然很低的情况下,2季度大概率处于稳信用、宽货币的状态。与去年初对整体经济以及企业盈利的高预期相比,当前投资者不管是对经济增长还是企业盈利的预期相对偏低,在这样的背景下,2季度市场表现反而有可能出现超预期的情况。

在投资策略上,本基金作为一只被动策略的指数基金,会以最小化跟踪误差为目标,紧密跟踪标的指数。

截至2024年03月31日,本基金A基金份额净值为0.5823元,份额累计净值为0.5823元,本基金C基金份额净值为0.5803元,份额累计净值为0.5803元,报告期内,本基金A基金份额净值增长率为-20.48%,本基金C基金份额净值增长率为-20.52%,同期业绩基准增长率为-20.13%。

文章作者

首期规模50亿元,中国石化氢能产业链创业投资基金正式设立

该基金是我国规模最大的专注于氢能产业链投资的基金。

公募基金行业改革将如何提升“投资者获得感”?

近日,中国证监会发布《推动公募基金高质量发展行动方案》,提出25项具体举措,旨在解决行业存在的经营理念偏差、功能发挥不足、发展结构失衡等问题。

精彩抢先看|秒懂金融·资管行业践行“三投资”理念优秀实践系列访谈之汇添富基金

今年已有近四成公募管理层更迭,行业变革高管洗牌提速

高管变动常态化背后,新老迭代进行时

证券结算风险基金管理办法修订草案公开征求意见:完善风险基金规模相关规定

办法拟规定,结算参与人权益类和固定收益类品种现券交易计收比例下调至原有标准的十分之三,质押式回购业务计收比例维持不变。