分享到:

- 微信

- 微博

7月19日,南方道琼斯美国精选REIT指数证券投资基金(QDII-LOF)披露2024年二季度报告。该只基金报告期内亏损30.86万元,期末基金规模为16,308.17万元。

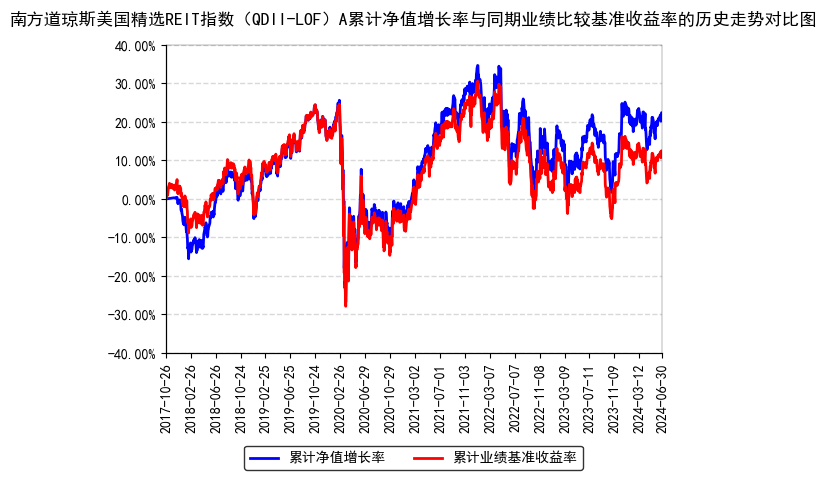

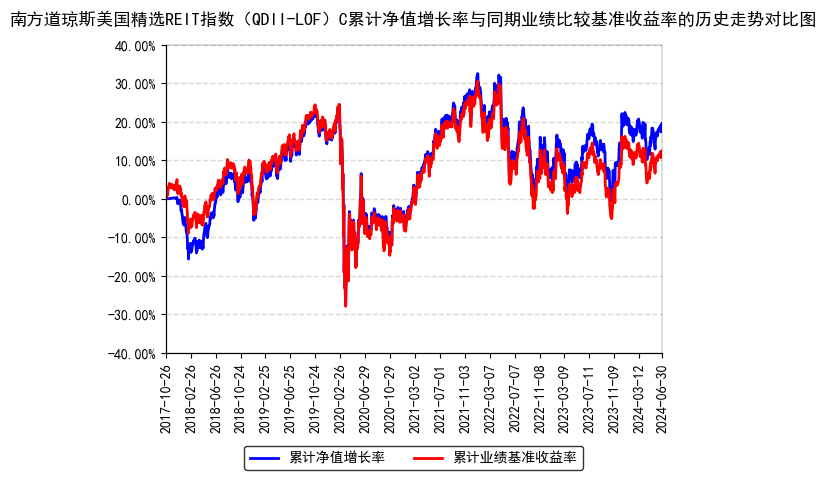

报告显示,南方道琼斯美国精选REIT指数(QDII-LOF)2024年二季度净值收益率,业绩比较基准个百分点,以下为其成立以来净值收益率与同期业绩比较基准(道琼斯美国精选REIT指数收益率×95%+银行人民币活期存款利率(税后)×5%)的走势对比:

自基金合同生效以来基金累计净值增长率变动及其与同期业绩比较基准收益率变动的比较A

自基金合同生效以来基金累计净值增长率变动及其与同期业绩比较基准收益率变动的比较C

投资组合方面,截至报告期末,该只基金的资产投资组合和相关国家(地区)证券市场的分布如下:

从具体投资品种来看,该只基金主要重仓标的如下:

对于报告期内基金投资策略和运作分析,南方道琼斯美国精选REIT指数(QDII-LOF)基金经理表示,本基金的投资目标是通过指数化投资策略,力争获得与业绩比较基准相似的回报。在基金的管理中我们采用了全复制法跟踪标的指数,基金投资组合中的证券以贴近指数成分股的配比进行配置。

二季度内,美国宏观环境整体较为有利,通胀超预期下行,经济韧性仍存在,对于美股是较为有利的局面。

二季度内公布的CPI数据全面低于预期,显示出通胀的回落速度较为喜人,维持当前高利率的必要性进一步下降,降息的窗口开得更大了。结合不弱的就业数据,通胀超预期下行、非农没有急剧恶化,是美国经济走向最理想的情境,因此经济不着陆的概率进一步提升。

对于美股这类资产而言,美国经济韧性仍然较强,衰退概率很低,从历史规律看熊市的风险很小。通胀下行对美股是最直接的利好作用,如果能够持续几个月的通胀超预期下行,降息的预期会进一步抬升,是美股继续上行的动力。短期内,美股与美债利率重回负相关,这是在经济预期稳定下的正常状态。市场对美国经济的预期预计不会出现大的转向,利率缓慢下降意味着美股缓慢上行。

展望后市,从大逻辑上面看,当前美联储利率政策的症结仍然是在遏制通胀和保障增长之间找平衡,过往两年通胀是个更急迫的矛盾,近期来看这个矛盾正在朝向缓和的方向发展,那么“高利率”这个用于控通胀的非常手段也会逐步退出,降息是个必然的趋势。短期看,最近难有触发异常数据的诱因,市场格局短期内应基本不变,交易的主线锚定“缓慢降息”交易。

二季度内,十年期美债利率先升后降,但整体维持在4.2%以上的较高位置。美国房贷利率随之震荡,维持在7.2%以上的高位。美国房地产市场方面,20大中城市平均房价指数也仍在高位徘徊。

展望后市,我们认为美国经济基本面走强有利于整体美股,但房价仍会随利率反弹缓慢回落。整体我们对美国REIT表现短期内中性,中长期维持偏乐观。

2024年二季度,本基金净值良好保持了对业绩基准的跟踪。未来,本基金投资团队将密切关注市场变化趋势,谨慎勤勉、恪尽职守,力争实现对标的指数的继续有效跟踪。

截至报告期末,本基金A份额净值为1.2031元,报告期内,份额净值增长率为-0.16%,同期业绩基准增长率为-0.61%;本基金C份额净值为1.1748元,报告期内,份额净值增长率为-0.26%,同期业绩基准增长率为-0.61%。

文章作者

公募基金行业改革将如何提升“投资者获得感”?

近日,中国证监会发布《推动公募基金高质量发展行动方案》,提出25项具体举措,旨在解决行业存在的经营理念偏差、功能发挥不足、发展结构失衡等问题。

精彩抢先看|秒懂金融·资管行业践行“三投资”理念优秀实践系列访谈之汇添富基金

今年已有近四成公募管理层更迭,行业变革高管洗牌提速

高管变动常态化背后,新老迭代进行时

证券结算风险基金管理办法修订草案公开征求意见:完善风险基金规模相关规定

办法拟规定,结算参与人权益类和固定收益类品种现券交易计收比例下调至原有标准的十分之三,质押式回购业务计收比例维持不变。

公募基金与投资者利益绑定,“公募改革25条”如何重塑行业格局?

据了解,监管部门将分阶段推进公募改革配套法规落地,成熟一项推出一项。