分享到:

- 微信

- 微博

5月14日,上证指数收盘突破3400点,保险板块(申万二级行业)以5.07%的涨幅领涨A股市场,创下两个月来单日最大涨幅。

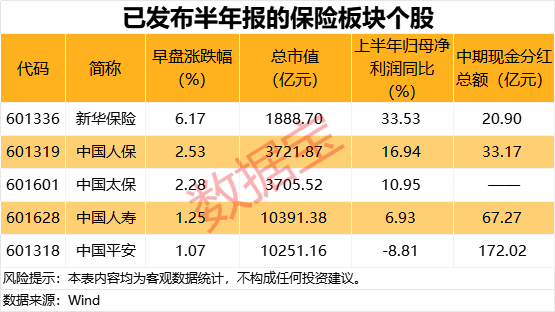

Choice数据显示,保险板块内除了停牌的天茂集团(000627.SZ)之外,其他五大A股保险股均实现不小涨幅,其中,中国人保(601319.SH;01339.HK)以涨停收盘;中国太保(601601.SH;02601.HK)、新华保险(601336.SH;01336.HK)分别实现8.5%及6.5%的涨幅。总市值在万亿级别左右的中国人寿(601628.SH;02628.HK)及中国平安(601318.SH;02318.HK)的涨幅也分别达到5.32%及4.25%。

同日,保险股在港股市场亦收获较大涨幅。截至收盘,中国太保H股涨幅6.77%,中国人寿涨6.55%,中国人保H股涨幅亦超过6%,新华保险及中国平安H股分别收于4.95%、4.21%。

对于今日保险股的大涨,综合多名券商分析师观点,一方面在《推动公募基金高质量发展行动方案》的发布背景下,保险股作为公募基金目前主要欠配板块之一有望迎来增量资金的再平衡;另一方面,保险板块目前估值较低,同时基本面向好,处于长期慢牛的起点,具有配置价值。

低估值叠加低持仓,业内分析师普遍看好保险板块未来的估值回升。“保险股有望迎来估值提升和重仓股修复拉动权益投资收益贡献的‘双击’。”中泰证券非银首席分析师葛玉翔对第一财经记者表示。

多名业内分析师分析称,近期《推动公募基金高质量发展行动方案》强化业绩比较基准的约束作用下,公募基金的整体行业配置与基准指数的行业分布差异可能在中长期缩小,资金有望流向被低配的板块。

葛玉翔分析称,保险股在内的金融板块(银行、非银)是主要欠配板块,有望迎来增量资金的再平衡。东吴证券非银金融研究团队亦认为,当前公募基金对保险股持仓仍处于低位。

而从保险股的基本面来看,业内分析师普遍认为上市险企正迎来负债端、资产端的双重向好。

“我们维持保险板块正处于长期慢牛起点上的判断,维持保险行业强于大市的判断,上市保险公司均有配置价值。”中信证券研究团队在近日的研报中表示。该团队认为,2025年上市险企一季报总体超预期,新业务价值高增长验证了头部公司正受益市场洗牌;部分头部公司分红险转型成效验证了公司从类自营走向类资管商业模式的可行性;核心偿付能力充足率的大幅改善验证了头部公司过去五年拉长资产久期积累了大量浮盈,目前有条件维持较强的业务发展能力和持续的派息能力。

第一财经记者统计发现,在五大A股上市险企的一季报中,今日A股涨停的中国人保归母净利润同比增幅达43.4%,位列五家险企首位。

东吴证券非银金融研究团队则表示,保险板块估值处于历史低位,估值对负面因素反映较为充分,看好后续估值回升。Choice数据显示,保险板块年初至今累计下跌2.25%。

如需获得授权请联系第一财经版权部:banquan@yicai.com

文章作者

华尔街观察|美资兴趣回升,中国科网巨头迎估值重估2.0

中国科网巨头引起了华尔街的兴趣。

【壹评级】20倍PE的科伦药业:被低估的价值洼地,还是估值陷阱?

74岁董事长晒肌肉为新品代言刷屏,子公司科伦博泰未盈利却市值破千亿港币,而母公司科伦药业市值不足600亿、PE仅20倍——这家老牌药企的资本市场待遇堪称医药板块 “反差萌”。深入拆解其业务版图会发现,大输液虽受集采影响收入下滑,却靠费用优化稳守15%净利率,40%市占率与渠道优势构筑护城河;原料药子公司川宁生物以26%净利率成增长功臣,区位与环保壁垒对冲周期风险;创新药ADC管线更藏惊喜,核心产品首月销售额达5000万,与默沙东合作剑指百亿美金市场。经分部估值测算,科伦药业真实价值约802亿,当前市值暗藏30%-40%上行空间,20倍PE下,它究竟是被低估的价值洼地,还是隐藏风险的陷阱?其 “传统基本盘+创新爆发力” 的独特版图,正等待市场重新审视。

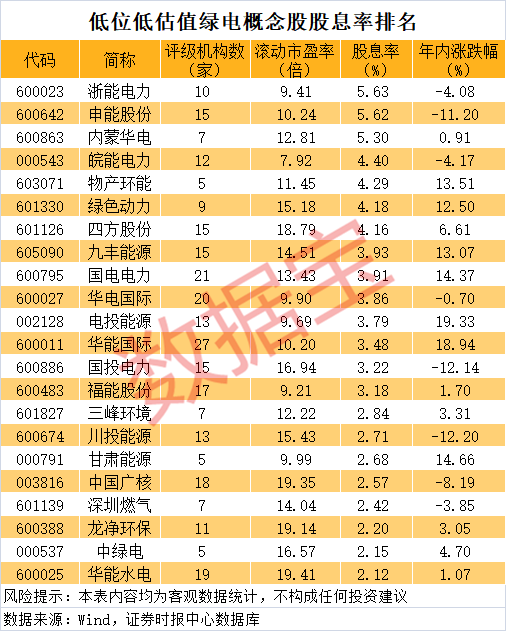

低位+低估值+高股息优质股曝光

低位+低估值+高股息优质股曝光

对话平安副总经理、CFO付欣:保险股如何打开估值新空间?

医疗养老等非资本消耗型服务性收入一旦释放,将有望成为估值提升的新引擎。

4只保险股发布中期分红方案

4只保险股发布中期分红方案