分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

摘要

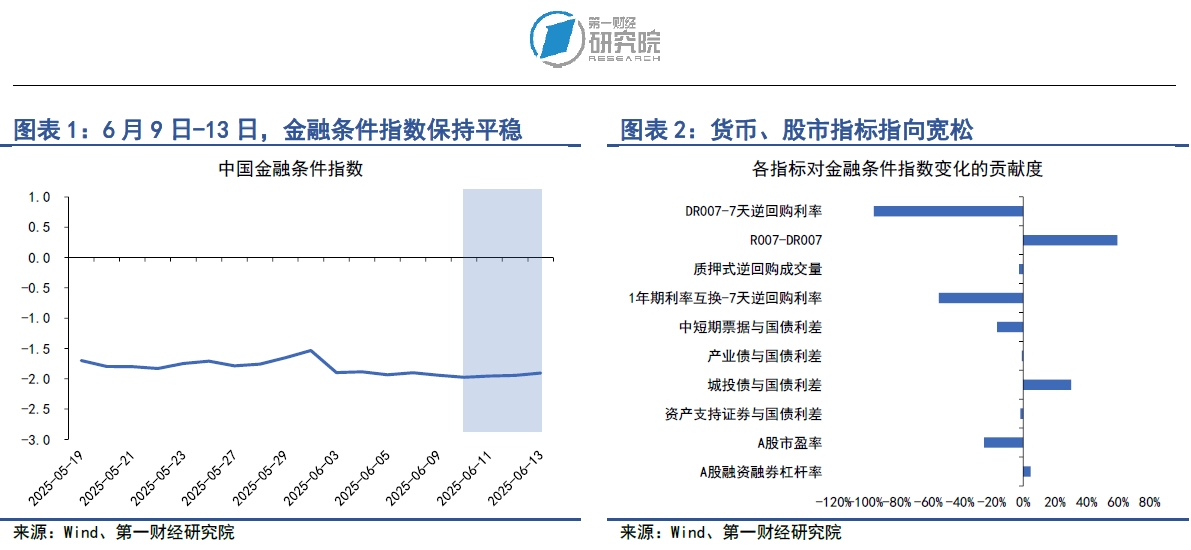

在2025年6月9日至13日当周,第一财经研究院中国金融条件日度指数均值为-1.94,与前一周相比基本保持平稳。从指数的分项指标来看,上周货币、股市指标均指向宽松。从货币指标来看,上周银行间市场流动性边际放松,7天回购利率向政策利率靠拢。从股市指标来看,A股成交量和市盈率同步回暖,融资余额回升至1.8万亿元以上。

近日,央行公布5月金融数据,我们的主要解读如下:

(1)5月新增社融22870亿元,其中新增人民币贷款5923亿元,新增表外贷款(委托贷款、信托贷款、未贴现银行承兑汇票)-1156亿元,新增企业债券融资1496亿元,新增企业股票融资152亿元,新增政府债券14585亿元。

(2)从新增社融的结构来,5月延续了4月的“政府债券强、人民币贷款弱”的格局。从新增人民币贷款的季节性变化来看,4月、5月均非传统信贷大月,今年4月、5月的新增人民币贷款均创下2022年以来最低值。从新增政府债券占新增社融的比重(12个月移动平均)来看,5月该比重持续上升至41.9%,而在2023年和2024年,该比重仅为21.9%和30.2%。

(3)5月新增居民贷款为540亿元,其中新增短期贷款-280亿元,新增中长期贷款746亿元。居民部门信贷偏弱的情况并未有显著改变,但与2024年相比,居民部门杠杆率趋于稳定。如果我们观测1-5月的数据,今年1-5月新增居民贷款较去年同期减少3167亿元,而2024年1-5月新增居民贷款较前一年同期减少9470亿元。在居民中长期贷款中,今年1-5月新增居民中长期贷款较去年减少251亿元,而2024年1-5月新增居民中长期贷款较前一年同期减少1372亿元。无论是从居民部门的总量信贷还是中长期信贷来看,居民部门杠杆率趋稳。

(4)5月新增企业贷款5300亿元,其中新增企业短期贷款1100亿元,新增企业中长期贷款3300亿元,新增企业票据融资900亿元。企业中长期贷款的两大主力基建投资、制造业资本开支投资均处于偏弱状态,企业票据冲量的现象明显。5月,企业票据融资占人民币贷款的比重(3个月移动平均)达到15.6%,而年初该比值仅为0.9%。

(5)5月M1同比增速为2.3%,M2同比增速为7.9%。年内,M1同比增速逐步好转,这与国内经济景气度上升呈现一致性。货币政策上,央行降准降息、降低居民购房门槛与成本;消费政策上,“国补”大量落地以及全国各地开展各类消费券活动带动经济景气度上升。5月社零同比增速为5%,较年初上升1.5个百分点,商品房销售面积同比增速为-2.9%,较年初上升2.2个百分点。

正文

一、中国金融条件指数概况

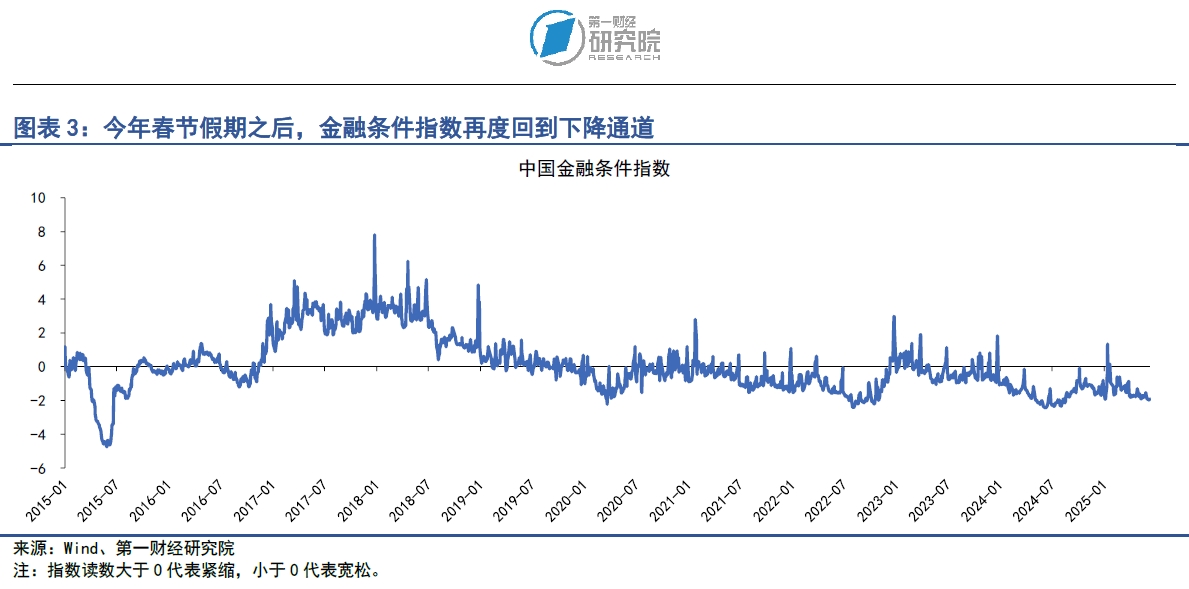

在2025年6月9日至13日当周,第一财经研究院中国金融条件日度指数均值为-1.94,与前一周相比基本保持平稳。从年内看,指数下降0.43。

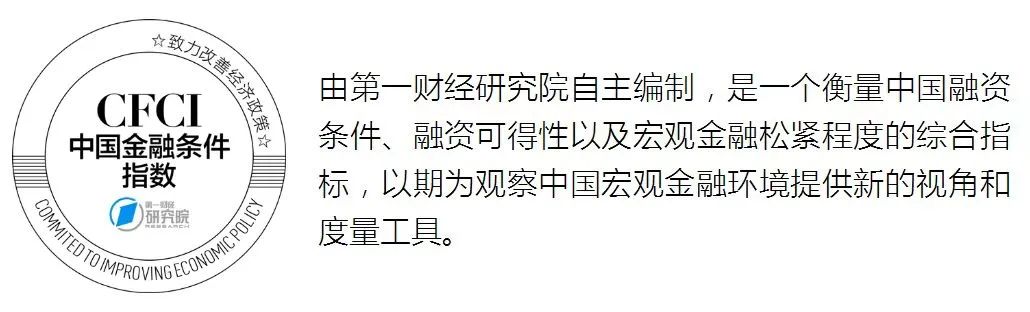

从指数的分项指标来看,上周货币、股市指标均指向宽松。从货币指标来看,上周银行间市场流动性边际放松,7天回购利率向政策利率靠拢。从股市指标来看,A股成交量和市盈率同步回暖,融资余额回升至1.8万亿元以上。

二、货币市场

1.货币市场成交量与利率

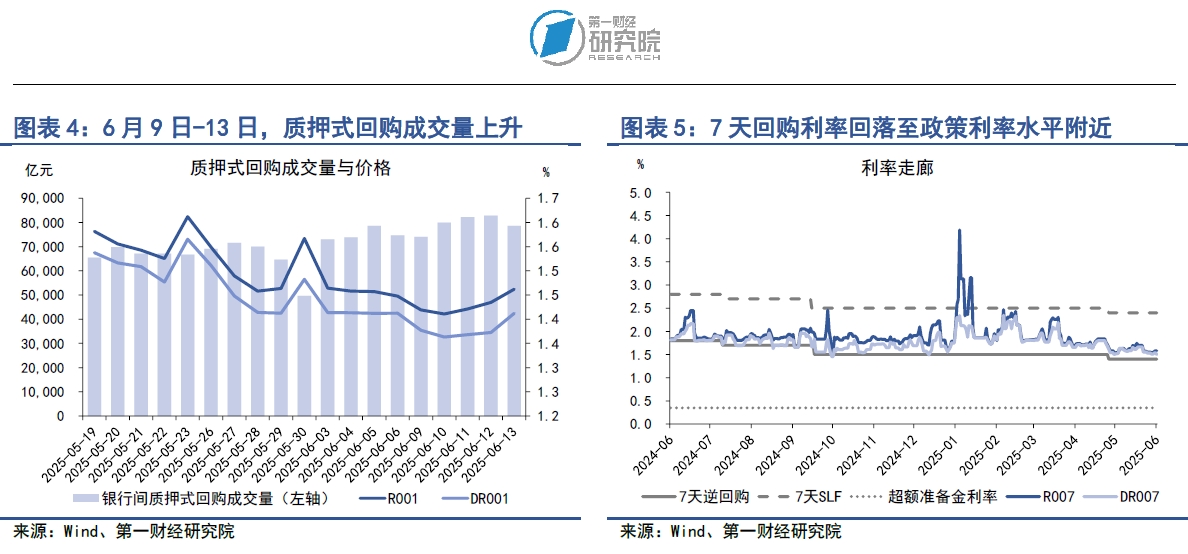

在6月9日至13日当周,银行间市场流动性较前一周边际放松。从成交量来看,上周银行间质押式回购成交量均值为7.95万亿元,较前一周上升4483.02亿元。

从资金价格来看,上周主要货币市场利率均下降。在隔夜回购利率中,上周R001与DR001利率的均值分别为1.43%和1.38%,分别较前一周下降1.33BP和2.47BP。在7天回购利率中,上周R007与DR007利率均值分别为1.56%和1.52%,分别较前一周下降0.85BP和2.95BP。

银行与非银之间的流动性差异较前一周有所上升,但仍然保持在低位。在6月9日至13日当周,R007与DR007之间的平均差值为4.45BP。通常而言,当R007与DR007的差值在10BP以下时,我们认为银行与非银之间的流动性差异不显著。

2.央行货币政策

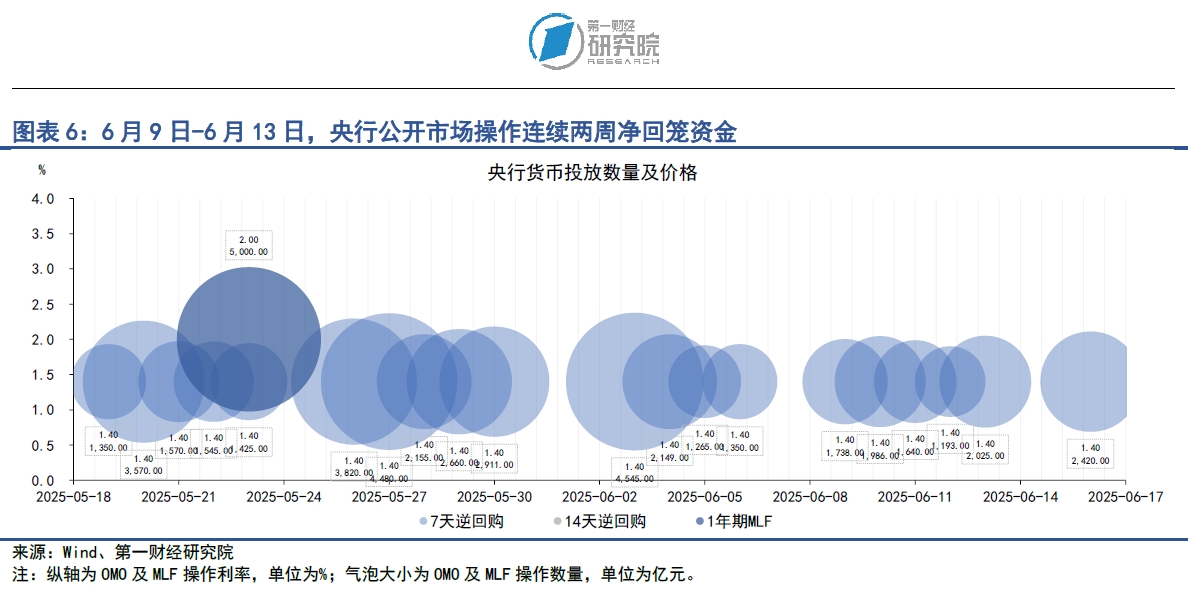

在6月9日至13日当周,央行连续第二周通过公开市场操作净回笼资金。上周央行通过7天逆回购共投放资金8582亿元,有9309亿元逆回购到期,净回笼资金727亿元。

近日,央行公布5月金融数据,我们的主要解读如下:

(1)5月新增社融22870亿元,其中新增人民币贷款5923亿元,新增表外贷款(委托贷款、信托贷款、未贴现银行承兑汇票)-1156亿元,新增企业债券融资1496亿元,新增企业股票融资152亿元,新增政府债券14585亿元。

(2)从新增社融的结构来,5月延续了4月的“政府债券强、人民币贷款弱”的格局。从新增人民币贷款的季节性变化来看,4月、5月均非传统信贷大月,今年4月、5月的新增人民币贷款均创下2022年以来最低值。从新增政府债券占新增社融的比重(12个月移动平均)来看,5月该比重持续上升至41.9%,而在2023年和2024年,该比重仅为21.9%和30.2%。

(3)5月新增居民贷款为540亿元,其中新增短期贷款-280亿元,新增中长期贷款746亿元。居民部门信贷偏弱的情况并未有显著改变,但与2024年相比,居民部门杠杆率趋于稳定。如果我们观测1-5月的数据,今年1-5月新增居民贷款较去年同期减少3167亿元,而2024年1-5月新增居民贷款较前一年同期减少9470亿元。在居民中长期贷款中,今年1-5月新增居民中长期贷款较去年减少251亿元,而2024年1-5月新增居民中长期贷款较前一年同期减少1372亿元。无论是从居民部门的总量信贷还是中长期信贷来看,居民部门杠杆率趋稳。

(4)5月新增企业贷款5300亿元,其中新增企业短期贷款1100亿元,新增企业中长期贷款3300亿元,新增企业票据融资900亿元。企业中长期贷款的两大主力基建投资、制造业资本开支投资均处于偏弱状态,企业票据冲量的现象明显。5月,企业票据融资占人民币贷款的比重(3个月移动平均)达到15.6%,而年初该比值仅为0.9%。

(5)5月M1同比增速为2.3%,M2同比增速为7.9%。年内,M1同比增速逐步好转,这与国内经济景气度上升呈现一致性。货币政策上,央行降准降息、降低居民购房门槛与成本;消费政策上,“国补”大量落地以及全国各地开展各类消费券活动带动经济景气度上升。5月社零同比增速为5%,较年初上升1.5个百分点,商品房销售面积同比增速为-2.9%,较年初上升2.2个百分点。

三、债券市场

1.债券市场发行

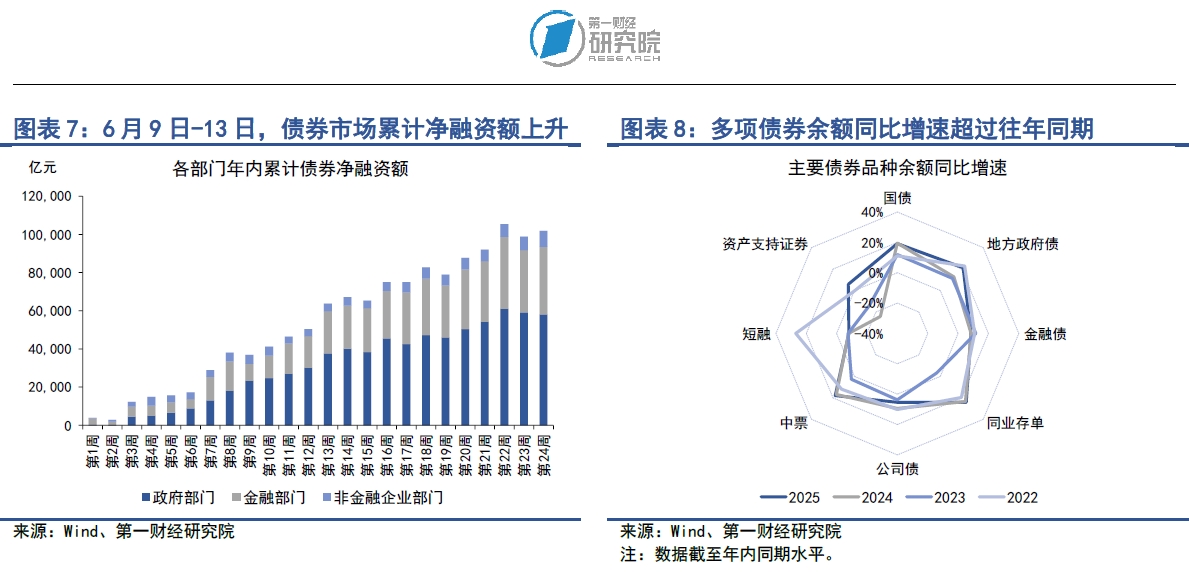

在6月9日至13日当周,债券市场发行额和净融资额均较前一周上升。其中,债券市场总发行额为2.53万亿元,较前一周上升1.98万亿元;债券市场净融资额为2948.84亿元,较前一周上升9477.73亿元。

从融资结构来看,上周债券市场净融资主要集中于金融部门和非金融企业部门。从政府部门来看,上周地方政府一般债净偿还1503.19亿元,地方政府专项债净融资416.39亿元,带动政府部门债券净偿还1082.8亿元。从金融部门来看,上周同业存单净融资1614.7亿元,政策银行债净融资756亿元,商业银行次级债净融资383亿元,整个金融部门净融资2719.7亿元。从非金融企业部门来看,上周企业债、短融、定向工具分别净偿还32亿元、16.17亿元和49.29亿元,公司债、中票和资产支持证券分别净融资229.31亿元、1088.42亿元和91.68亿元,整个非金融企业部门净融资1311.95亿元。

从债券余额增速来看,今年多项债券余额同比增速超过往年同期。截至6月13日,政府部门债券余额同比增速为20.3%,较2024年同期增速上升4.8个百分点;金融部门债券余额同比增速为13.4%,较2024年同期增速上升0.6个百分点;非金融企业部门债券余额同比增速为5.9%,较2024年同期增速上升2.8个百分点。

2.债券收益率走势

1)利率债

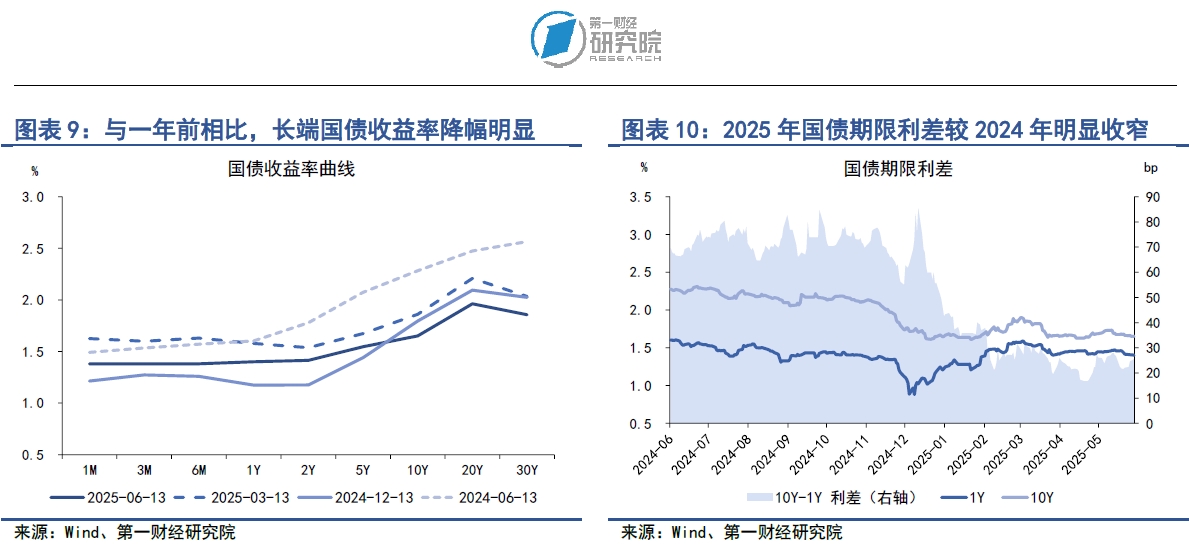

在6月9日至13日当周,各期限国债收益率普遍下降。从短端来看,受银行间市场流动性边际放松影响,1年期以下国债收益率普遍下降,其中1月期、3月期、6月期和1年期国债收益率分别下降2.85BP、3.44BP、3.97BP和4.05BP。从中长端来看,2年期、5年期、10年期以及30年期国债收益率分别下降3.28BP、1.79BP、2.14BP和3.63BP。

从国债利差来看,在6月9日至13日当周,国债期限利差较前一周小幅上升,10年期与1年期国债之间的利差上升1.5BP至25.03BP。从年内来看,国债期限利差仍然呈现下降趋势,年内降幅达到34.76BP。

2)信用债

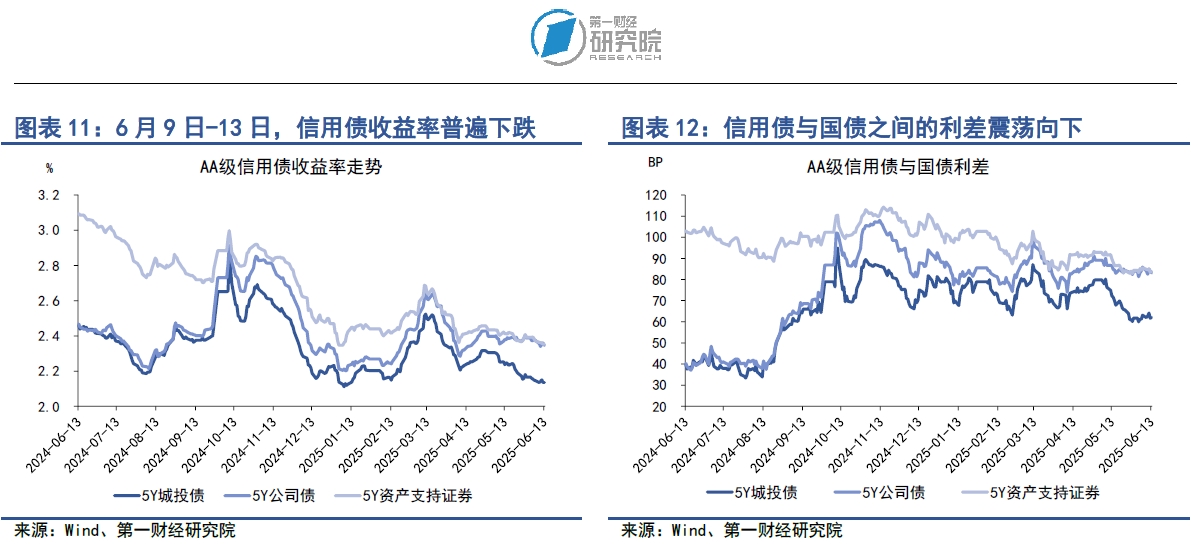

在6月9日至13日当周,各品种信用债收益率普遍下跌。在AAA级债券中,5年期城投债、公司债和资产支持证券收益率分别下降1.93BP、3.07BP和3.04BP。在AA级债券中,5年期城投债、公司债和资产支持证券收益率分别下降1.43BP、2.63BP和2.95BP。

自去年10月至今,信用债与国债之间的利差呈现区间震荡走势。上周在AAA级债券中,5年期公司债和资产支持证券与国债之间的利差分别下降0.43BP和0.51BP。在AA级债券中,5年期公司债与国债之间的利差持平,资产支持证券与国债之间的利差下降0.44BP。

四、股票市场

1.一级市场

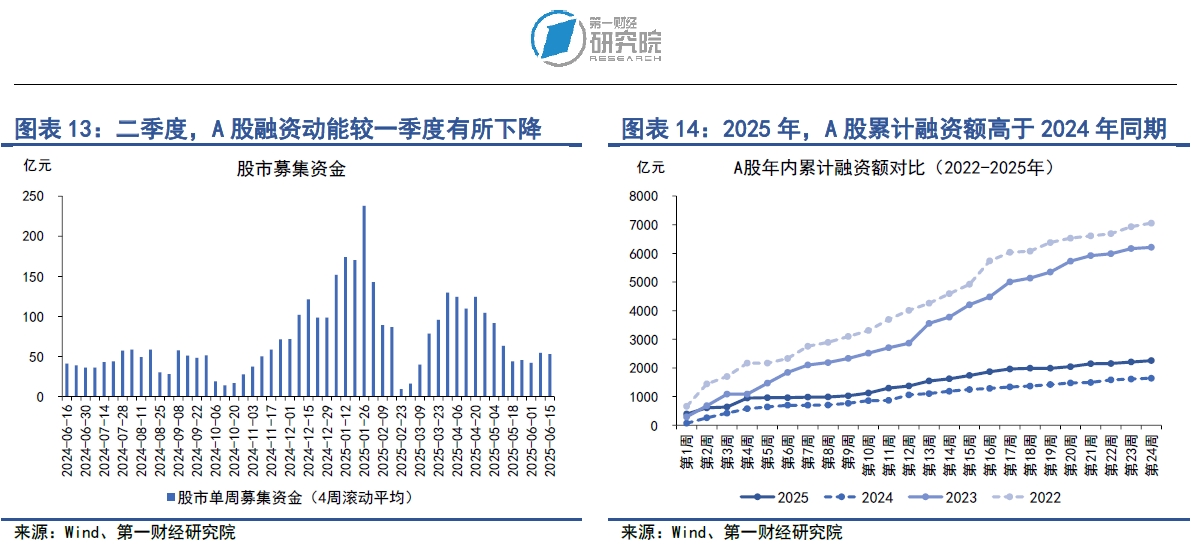

在6月9日至13日当周,A股融资总额为48.59亿元,较前一周下降3.5亿元。2025年,A股累计融资为2257.78亿元,高于2024年同期。值得注意的是,目前A股融资主要集中于增发和可转债,A股IPO融资金额年内累计金额为393.56亿元,占总融资比重为17.4%。

2.二级市场

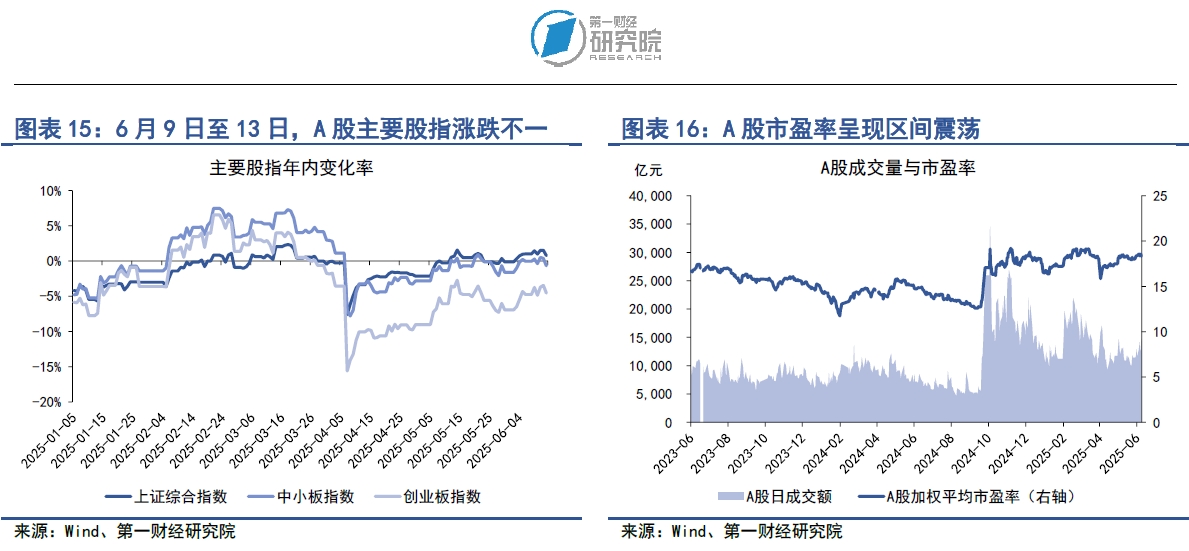

在6月9日至13日当周,A股主要股指涨跌不一,其中上证综指下跌0.24%,中小板指下跌0.64%,创业板指上涨0.24%。年内,主要股指呈现震荡走势,上证综指累计上涨0.75%,中小板指累计下跌0.68%,创业板指数累计下跌4.57%。

上周,A股成交量和市盈率同步回暖。在6月9日至13日当周,A股日均成交量为1.34万亿元,较前一周上升13.1%;市盈率为18.5,较前一周上升0.9%。

(本文题图来源:第一财经)

——

文 | 刘昕 第一财经研究院研究员

联系我们 | yicairi@yicai.com

如需获得授权请联系第一财经版权部:banquan@yicai.com

文章作者

11月商品和服务消费保持稳健,LPR利率连续7个月不变 | 第一财经研究院中国金融条件指数周报

在2025年12月15日至12月19日当周,第一财经研究院中国金融条件日度指数均值为-2.25,与前一周持平。

11月政府债券占新增社融的比重接近50%,四季度企业贷款景气度回升 | 第一财经研究院中国金融条件指数周报

从指数的成分指标来看,上周货币与债券指标指向紧缩,股市指标指向宽松。

政治局会议定调“适度宽松”货币政策,结构性工具有望进一步发力 | 第一财经研究院中国金融条件指数周报

从指数的成分指标来看,上周货币与股市指标指向宽松,债市指标指向紧缩。

人民银行高质量建设债市“科技板”,打击虚拟货币交易炒作 | 第一财经研究院中国金融条件指数周报

从指数的分项指标来看,上周货币、债券、股市指标均指向紧缩。

1-10月规模以上工业企业利润总额同比增长1.9% | 高频看宏观

2025年11月25日第一财经研究院中国高频经济活动指数(YHEI)为1.27,较11月18日上升了0.02。