分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

摘要:国内乳业自2021年9月陷入超3年 “寒冬”:原奶价从峰值跌超30%,行业竞争却 “卷” 到白热化、消费热情低迷,连蒙牛、伊利都承压——蒙牛营收净利润双降,伊利更是遭遇上市首份收入下滑财报。不过转机已现:2025年三季度末或成原奶价止跌拐点,供给端奶牛存栏去化近临界点,中小牧场三季度末资金压力将加速出清,叠加双节旺季需求托底,原奶市场将从 “过剩” 转 “紧平衡”。而伊利已率先破冰,2025上半年收入同比增3.4%(去年同期降 9.5%),扣非净利飙涨32%,靠提前梳理库存握定价权,奶粉业务(婴配粉市占率登顶)、冷饮业务(二季度增速38%)双线发力。更值得关注的是,当前伊利估值被低估,乳业寒冬将过,伊利的 “新春天” 已提前敲门?

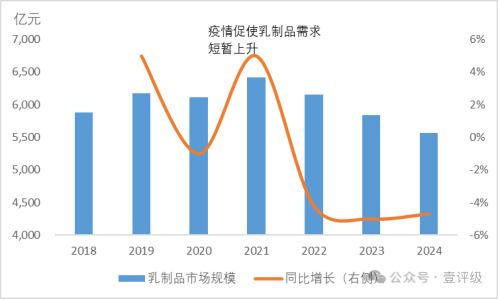

2021年9月至今,国内原奶市场经历了一场 “超3年的漫长寒冬”:价格从峰值跌去超30%,已跌至3.03元/公斤。按理说,原奶降价对下游乳企是 “天降福利”,能大大降低成本。可现实却给了乳企们一记重拳——行业竞争 “卷” 到白热化,再加上消费者买奶的热情提不起来,从2022年开始,整个乳制品市场规模眼睁睁看着往下走,压力像乌云一样笼罩着全行业。

作为乳业 “双子星” 的伊利和蒙牛,业绩直接把行业困境摆到了台面上。2023年,蒙牛受渠道和费用压力影响,净利润同比跌了9.3%;2024年更惨,营收两位数下滑,归母净利润大幅收缩。而一直稳坐 “乳业一哥” 宝座的伊利,也罕见地 “喘不过气”:2023年收入增速明显放缓,2024年更是遭遇上市以来首次收入下滑,同比降8.2%,净利润也跟着降了19%。

那作为昔日的消费白马未来还行不行呢?这轮原奶周期啥时候 “解冻”?奶价涨了,对乳企尤其是伊利的影响是什么?作为龙头,伊利能不能先一步 “破冰”?

图1:我国乳制品市场规模

数据来源:Euromonitor,壹评级

对于以上大家最关心的三个问题,我们略作展开。接下来我们就从原奶拐点、奶价影响、伊利优势三方面展开分析。

01 原奶价格何时“解冻”?25年三季度末有望迎来关键窗口!

当前的原奶市场,正站在 “供给加速收缩、需求旺季临近” 的十字路口,多重信号显示今年三季度末有望成为价格止跌回升的拐点。这一判断基于三个核心维度的交叉验证:

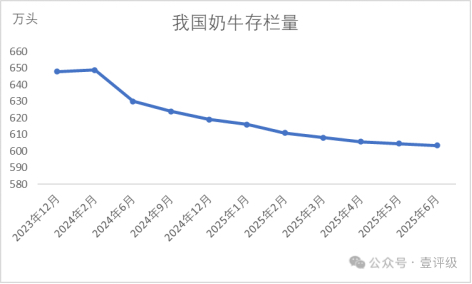

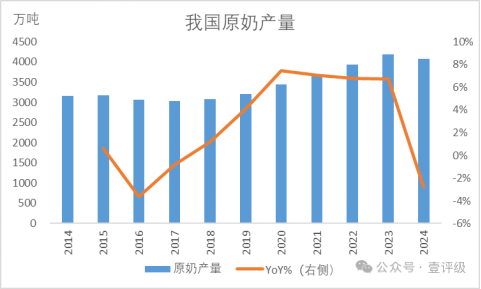

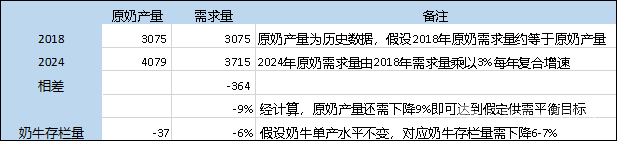

1. 供需测算下,供给端已经“瘦身”到接近临界点

1)理论测算:原奶产量以及奶牛存栏量过去几年一直都在去化。如果说2018年是上一轮原奶周期的“供需均衡锚点”,并且这些年原奶需求复合增速按 3%计算,则 2025全年奶牛存栏量需下调约6-7%,即可重新恢复原奶的产销均衡。这是在奶牛单产水平保持稳定的假设下测算的。

2)当前进度:2025年至今(6月数据)奶牛存栏量已经下降了2.5%,若2025年下半年奶牛存栏去化加速(额外去化4-5%),则预计下半年有望成为原奶价格止跌的转折点。

图2:我国奶牛存栏量变化

数据来源:农业农村部,壹评级

图3:我国原奶产量

数据来源:iFind,国家统计局,壹评级

图4:原奶价格反转时间点的逻辑假设

数据来源:国家统计局,壹评级整理

图5:上轮原奶周期交叉验证:原奶产量下降比例约4%

数据来源:iFind,美国农业部,壹评级整理

2. 牧场实际情况看,三季度末资金压力会 “压垮” 中小玩家

每年9月是牧场采购下年度饲料的资金密集期,叠加6月后气温逐渐升高,奶牛的产奶效率会下滑,双重压力下,那些资金紧张的中小牧场(社会化牧场)很难扛过去。

2025年初上游牧场亏损面已达90.9%,接近周期性产能出清的阈值,很多中小玩家可能被迫退出市场,加速产能出清。

另外,国内牛肉价格年初以来持续反弹,从而提升牧场 "卖牛止损" 的意愿,这种行为将进一步加速供给收缩进程。

3. 下半年双节旺季,需求迎来托底

三季度末临近中秋、国庆双节,作为乳制品传统消费旺季,家庭采购与礼赠需求将有望拉动原奶消耗。

综合上面三点供需变化,我们判断原奶市场正从 "供给过剩" 向 "紧平衡" 转变,三季度末将迎来价格拐点的关键观察窗口。根据农业农村部数据,9月初原奶价格已经出现环比微增(从3.02到3.03元/公斤),后续需持续跟踪奶牛存栏去化的实际进度,以验证拐点预判的时间节点准确性。

02 奶价涨了,对乳企是“福音”还是“负担”?龙头预计会释放盈利弹性

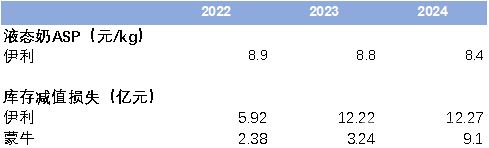

行业规律:原奶价格下跌时,乳企的“双重麻烦“

一般情况下,原奶下行周期行业竞争激烈,地方乳企凭借较低的原奶采购成本发起价格战,直接拖累乳制品行业整体平均售价下滑。为守住市场份额,龙头一般要加码营销。以伊利蒙牛为例,2024年销售费用率分别同比提升1.1/0.5个百分点。

另外,原奶下行周期,深度绑定牧场的龙头乳企,会通过 "喷粉"(将过剩原奶加工为工业奶粉储存)消化多余产能,而在财务计量中,“喷粉”即导致“库存减值损失”。2022-2024年,伊利累计计提喷粉相关减值损失超30亿元,成为盈利端的重要拖累。

图6:2022-2024乳企液体乳平均单价以及库存减值损失

数据来源:公司数据,壹评级整理

那么反过来,原奶价格上涨时,龙头乳企将迎来“盈利向上弹性”!

总结来看,有两重向上的盈利弹性——毛销差优化、减值减少。

第一重:毛销差修复,高端化放大盈利

原奶价格企稳后,乳制品行业竞争格局边际缓和,液体乳平均价有望止跌回升,同时销售费用投放有望降低,带动毛销差的改善。

对比历史,2015年原奶价格企稳后,乳制品行业竞争格局边际缓和,带动收入及毛销差改善(伊利毛销差从15Q4-16Q3经历了4个季度的同比提升);主要乳企也能通过产品结构的优化或提价来抵消成本上涨(2016-2017伊利的液体乳均价都同比提升了低单位数%)。

第二重:喷粉减值损失有望减少,非经营性拖累转化为利润增量

原奶价格上涨伴随供需关系改善,喷粉需求将大幅减少——2025年上半年,随着原奶供需边际收紧,伊利库存减值损失同比减少34%,已体现出盈利能力的边际改善。

03 伊利能率先破冰吗?25H1业绩已给答案

在原奶拐点临近、行业初现回暖迹象的背景下,2025年上半年(25H1)国内主要乳企的业绩分化,而伊利已 "率先破冰"!——伊利收入率先回暖,液体乳业务降幅也大幅收窄。

蒙牛25H1 :收入同比下降6.9%,较24H1的12.6%降幅明显收窄;

光明乳业25H1: 收入同比下降1.9%(24H1同比下降10.1%);

伊利25H1:收入同比增长3.4%(24H1同比下降9.5%),扣非净利润更是实现32%的同比增长。

伊利能 “领跑”,靠两大优势:

1. 提前梳理库存让伊利手握主动权

去年伊利就主动整理渠道库存,现在不管是库存健康度,还是产品新鲜度,都领先行业——这意味着它不用像同行那样,为清库存被迫降价(价格端压力相对行业更小),这也让公司对价格及促销节奏具备更强的控制力。

具体看数字:2025年二季度伊利液体乳收入同比下降0.8%(25H1下降2.1%),跌幅已经趋近平稳。尽管常温奶行业整体仍存压力,但伊利由于去年及时的渠道梳理,终端价格已经相对企稳;同时伊利积极布局新兴渠道和推出了高质价比的产品,上半年公司常温奶的市场份额实现了增长;同时伊利通过在高端奶和功能奶上的创新来不断满足消费者的需求 - 上半年低温白奶营收增长超20%,优酸乳品类收入增长超双位数。

2. 多元业务协同筑优势

除了液体乳以外,奶粉业务化身伊利 “第二增长引擎”,冷饮业务并行拉动收入增长。

25H1,奶粉及奶制品业务贡献了伊利27%的主营收入,不仅在液体乳需求偏弱时 “托住” 整体营收,更靠更高的毛利率(比液体乳高8-10个百分点)优化盈利结构。根据尼尔森数据,2025H1,伊利婴配粉零售市场份额达到18.1%,同比提升1.3 个百分点,超过飞鹤,成为全国第一。这背后,是伊利在母乳研究上的深耕,以及对新渠道的布局——上半年电商渠道增速超过30%。在成人奶粉市场,伊利的份额也同比提升1.8个百分点,达到26.1%,稳坐龙头宝座。

伊利冷饮业务也在2025年二季度收入实现38%的同比增长,靠的是“技术创新+场景破圈”:一边升级工艺,一边拓展新消费场景,上半年线上线下零售额、市场份额均位列全行业第一。同时,伊利与山姆会员商店共创的“生牛乳绿豆雪糕”上半年获得山姆冰品类销售冠军。

04 盈利预测及估值:被低估的“乳业龙头”

我们使用DDM&动态估值对伊利进行估值,核心假设锚定两点:一是乳制品行业复苏节奏将快于市场预期,二是伊利长期护城河会持续加固——其线下渠道壁垒正不断筑牢,新零售布局也在快马加鞭推进,液态奶在电商、O2O等线上渠道更是稳居乳业头部;与此同时,品牌力与规模效应还在双向强化,形成难以复制的竞争优势。综合来看,我们判断:伊利当前估值显著低于其内在价值,处于被市场低估的状态,股价仍有40%的上行空间。

05 总结:原奶价格有望迎来拐点,伊利已抢先起跑

回顾2021年9月开启的本轮原奶周期调整,行业已经历了 “供给过剩→奶价下行→乳企盈利承压” 的传导链条,反转箭在弦上。而本轮原奶周期的拐点信号及伊利的复苏路径也已清晰:

奶价端:供给端持续收缩、下半年产能有望加速出清、双节旺季需求托底形成共振,多重因素支撑下,今年三季度末原奶价格有望迎来止跌拐点;

乳企端:若奶价如期回暖,行业竞争格局将边际缓和,乳企毛销差有望改善,同时供需缺口收敛将减少喷粉规模,库存减值损失同步下降,盈利端预计实现修复;

伊利端:凭借前瞻性的渠道库存梳理,以及奶粉业务(第二增长曲线)的增长支撑,公司2025年上半年已交出 “收入由负转正、扣非净利润同比大增32%” 的业绩答卷,我们认为伊利已率先突破周期低谷,反转态势已呈现。

对于乳业来说,这场持续3年多的 “寒冬” 即将过去;而对于伊利而言,属于它的 “新春天”,或许已经提前到来。

评级报告详见:

撰稿丨赵泽海(壹评级研究员)

文章作者

【壹评级】如何给成长企业估值?当前40多倍的北方华创究竟贵不贵?

500倍PE曾让基本面投资者望而却步,40倍PE如今仍引 “贵不贵” 的争议—— 北方华创的估值故事,堪称成长股估值的生动教材。2016年,还叫七星电子的它,凭重组北方微电子、砸超20%营收攻坚半导体 “卡脖子” 设备,500倍 PE看似离谱,实则是国产替代赛道的 “蓄力时刻”;此后8年,营收、净利年均增速超40%与60%,业绩如海绵般消化高估值,股价悄悄涨成 “十倍股”。如今 PE 降至40倍,其半导体设备业务仍踩准国内晶圆厂扩产节奏,预测未来业绩或达当前4倍,DDM估值印证这一PE并不贵,若关键技术突破出海,成长天花板更可期。说到底,成长股的价值从不在PE数字里,而在研发投入酿出的技术壁垒、国产替代打开的成长空间中——别做PE的奴隶,才能看懂这类公司的真正潜力。

【壹评级】东方财富会不会成为中国的嘉信理财?

东方财富常被视作 “中国版嘉信理财”,二者均依托线上流量与低佣金模式崛起。但中短期内,东方财富因对佣金收入依赖度高,暂不具备全面对标嘉信理财的转型条件——毕竟嘉信在推行零佣金前已摆脱佣金依赖,且构建了完善的财富管理生态。当前东方财富面临经纪业务增速放缓、基金代销收入承压等挑战,不过其凭借优于同行的利润空间与强劲的流量优势,若能中期调整战略、降低佣金依赖并转化流量价值,中长期有望在财富管理领域闯出一片天地。

【壹评级】中国模拟芯片龙头突围记:复盘TI启示

模拟芯片是电子设备里低调却关键的存在,既是 “感知神经” 又是 “能量管家”,中国作为全球最大市场,2024年规模达 1953 亿元,却高度依赖进口,不同领域国产化率差距大,高端芯片还受《瓦森纳协定》限制;全球巨头 TI 凭借自建工厂降本、丰富芯片种类、长期技术积累、绑定客户和直销模式建立起深厚壁垒;中国企业虽起步晚,与TI有明显差距,但是背靠庞大市场,可通过守住中低端积累资金、联合下游攻坚高端市场、积累人才并推动产业链协同实现突围,未来有望摆脱 “卡脖子” 困境。

【壹评级】比亚迪的护城河在哪儿?到底值多少钱?

买股票总惦记找有 “护城河” 的公司,比亚迪的股价却像揣了弹簧——2020-2022年靠DMI混动卖爆翻3倍成新能源龙头,2022年因缺新亮点遇冷,2024 年又靠降价、DM5.0和海外冲量回暖,2025年再因销量、政策调整跌22%。有人吐槽它智能弱、降价坑老车主,也有人看好它成本低、海外潜力大,其实它的 “护城河” 藏在三处:427万辆年销量摊薄成本,75%零件自研(电池比买宁德时代便宜15-20%);11万工程师专搞实用技术(刀片电池穿刺不炸、DM5.0混动百公里油耗仅3.5升);靠 “迪链” 玩转供应链,现金流比同行抗打。更关键的是,它的利润 “发动机” 在海外——欧洲卖一辆车赚4万,是国内3倍多,2025年销量已超特斯拉,匈牙利工厂投产后还能省关税。估值上,DDM看略贵,动态估值却被低估,现在估值不算贵,但要等合适的入场点。

【壹评级】恒瑞估值还有多少空间?——从恒瑞的创新本质说起

医药龙头恒瑞的 “创新含金量”,因一个问题备受关注:深耕创新药二十载,为何还没跑出十亿美元大单品?其实抛开这份担忧,它的价值版图藏着不少惊喜 —— 仿制药虽受集采冲击,未来5年CAGR或降至 -5%,但440亿估值仍有基本盘支撑;真正的 “王牌” 是创新药:已上市的海曲泊帕靠新适应症获批,2030年销售峰值有望飙到43亿,瑞维鲁胺借前列腺癌疗法迭代剑指46亿;III 期管线更在ADC领域稳居国内第一梯队,自免、代谢赛道也斩获突破,叠加海外授权620亿估值,创新药整体估值直逼5000亿。更关键的是,恒瑞从 “死磕 BIC”到 “FIC/BIC双轨并行”,手握360多亿货币资金砸研发,如今国内商保打开支付空间、海外靠授权破局,曾经让人纠结的 “十亿美元分子”,或许已在赶来的路上。