分享到:

- 微信

- 微博

“做空中国就是做空历史潮流。” 佩雷拉·温伯格合伙公司(Perella Weinberg Partners)的合伙人丹尼尔·阿贝斯(Daniel Arbess)是目前仍然认为新兴市场存在巨大投资机会的对冲基金管理人之一。

阿贝斯管理佩雷拉·温伯格合伙公司旗下一只名为Xerion的事件驱动型对冲基金,自2003年成立以来,Xerion基金的年化收益率为18%,资产管理规模达30亿美元。在将近10年的时间里,基金除了在2005年出现过不到1%的亏损,其他年份全部获得了正收益,即便是2008年大多数基金亏损的情况下,阿贝斯也获得了0.13%的涨幅。

2010年,在《巴伦周刊》评选的对冲基金100强榜单中,阿贝斯以5年16%的年化收益率战胜对冲基金5.6%的平均业绩,位列第18名。

双管齐下的投资策略

阿贝斯把自己的基金命名为Xerion,在阿拉伯语中,这个词的意思是一种像石头一样坚硬,同时也如蜡一般柔韧的物质,它能够让任何东西变成金子,同时也是一种长生不老药以及“无所不能”的象征。阿贝斯也将这一名词作为了基金投资策略的代名词——哪里有投资机会,他就会出现在哪里。

从根本上说,阿贝斯的投资有两个主要导向,一方面他着眼于新兴市场的快速发展,认为“新兴市场数以亿计的消费者是投资机会的化身”。另一方面,他发掘发达国家市场债务方面的问题,购买那些深陷债务危机的公司的债券,同时也投资于刚完成破产后重组,拥有非常干净的资产负债表的公司。利用这一策略,阿贝斯做到了在发达国家市场和新兴市场之间游刃有余、双管齐下。

阿贝斯最经典的战役莫过于对世界最大的集成尼龙制造商美国首诺公司(Solutia)的投资。2003年12月,为摆脱母公司孟山都(Monsanto)遗留的沉重债务负担,首诺公司向法院申请破产保护。2004年,阿贝斯买入大量的首诺公司债券,并成为该公司债权人委员会的领导者。早前,孟山都将所有有关化学制品的业务转移给首诺公司,也将很多化学污染诉讼留给首诺。在破产保护期间,阿贝斯令该公司在养老金以及环境保护方面的负债都得到缓和。2005年,他将所持债券以2倍于成本的价格卖出,短短一年内他获利100%。

这之后,阿贝斯并没有完全退出,而是与该公司领导层保持着密切联系。2008年,在金融危机市场最低点的时候,他买入了首诺的高级担保银行债券,当时这一债券的价格仅为63美分,在几个月之后,阿贝斯又以票面价格卖出。首诺的股票在金融危机时也一度被投资者大幅抛售,股价从21美元跌至1美元附近。但当时的阿贝斯认为,首诺正在剥离已经没有任何利润的尼龙生产线,同时又回到了化学品制造等核心业务,而且更重要的是,首诺正致力于拓展新兴市场的业务。于是,阿贝斯在2009年4月份开始建仓买入首诺公司的股票,平均成本为6美元,并成为该公司最大的对冲基金股东。很快,到2009年10月,该公司的股价恢复到了14美元。

金融危机爆发前的2007年,阿贝斯就已提前嗅到了危机的征兆,开始做空抵押贷款债券,有数据显示,2008年上半年,Xerion基金获得24%的涨幅。

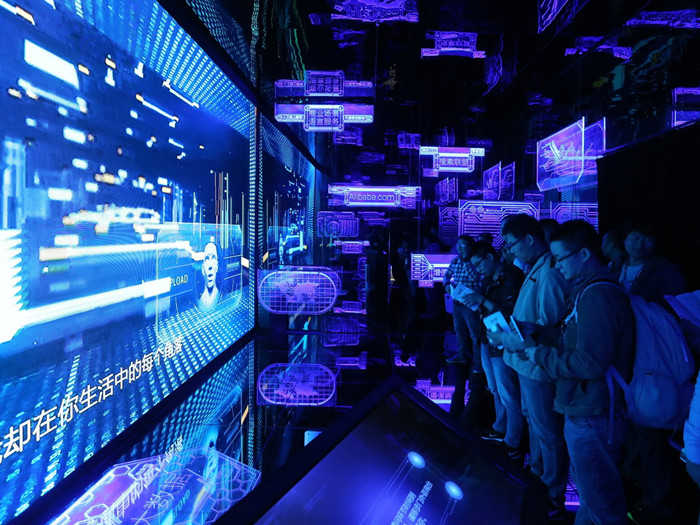

“与中国握手”

阿贝斯将自己另一条投资主线形容为“与中国握手”,获利途径是买入受益于中国经济增长的全球性企业的股票,也就是说买入那些制造中国所需产品的公司,同时看跌那些在与中国对手的竞争中处于下风的企业股票。

阿贝斯表示:“新兴市场无疑是我们这一代最为重要的投资机遇。发展中国家的现代化和城市化过程会带来对大宗商品的需求,他们不断扩大的消费者对食物和产品的需求,这些应当能够继续推动未来数年的投资机遇。”

2006年春天,由于长期看好中国对铜的强劲需求,阿贝斯开始买入加拿大铜业和黄金矿业公司艾芬豪(Ivanhoe Mines),该公司是世界上铜储量最大的铜矿——蒙古奥尤陶勒盖(Oyu Tolgoi)的发现者和拥有者。

阿贝斯指出,一个年轻矿业公司的股价总会因财务和运营风险而被市场大大低估,艾芬豪当时至少被低估了90%。同时,他也不否认艾芬豪还面临来自于蒙古的政治风险。

阿贝斯以5美元的均价开始买入该公司股票。几个月之后,矿业巨头力拓公司(RIO)斥资10亿美以10.35美元的价格入股艾芬豪,这使得阿贝斯的这笔投资稳获100%的浮盈。而就在不久之后,金融危机来袭,艾芬豪也与蒙古政府就税收问题展开了旷日持久的争论,该公司股价又跌回个位数, 甚至一度下跌至2美元。但此时的阿贝斯并没有放弃,而是趁低价将仓位又增加了一倍。从2009年开始,随着市场逐渐稳定,艾芬豪的股价开始疯涨,到2011年的年初已经涨至28美元。

阿贝斯“与中国握手”的行动还表现在买入苹果公司(Apple Inc.)、百胜餐饮集团(Yum Brands Inc.)等这些在中国发展迅速的公司。

阿贝斯说,随着中产阶层的壮大,中国市场不久后将占据苹果公司营业收入的20%。他认为,未来十年,中国将成为苹果以及其他全球消费品牌的最大市场。

对于其他看空中国的投资者所提出的宽松信贷和疯狂投资制造了中国房地产和其他资产巨大泡沫的说法,阿贝斯认为:“中国经济完全可以消化房地产行业的高速增长。简单来说,我认为中国不存在泡沫。”

对于著名空头大师查诺斯公开指出的,中国经济高度依赖政府导向并非优势,会滋生腐败,造成资金错误配置,阿贝斯则反驳道:“中国是存在资金配置不当的问题,经济中的不良贷款可能也超过银行资产负债表所反映的水平,但中国国家层面的财务状况十分稳健,应能吸收这些坏账。中国还得继续城市化、工业化道路。”

“笼统地说,做空中国就是做空历史潮流。”阿贝斯这样表示。

规避中概股

2010年,阿贝斯指出,全球经济以及全球的货币政策已经发生了根本性的改变,建议买入黄金等资产。

“尽管大多数人觉得迪拜安装会吐黄金的ATM(自动取款机)是一件可笑的事情,但这说明环境已经出现了变化。我们买入黄金并不是作为抵御通胀的一种手段,而是我们认为目前的现状已经说明通缩的风险正在逼近。黄金的内在价值的确缺乏上涨的理由,黄金价格上涨的原因是纸币贬值。因此,黄金是纸币贬值和经济滞胀下的最好选择。”阿贝斯这样说道。

对于未来的中国,阿贝斯表示,人民币实现完全自由兑换的可能性很大,这将达到多重效果:中国经济将能更好地与全球经济融合在一起,人民币有望成为储备货币,藏金于民,将增长源转为国内消费,而中国的债务人也能通过货币贬值带来的出口复苏牵动经济发展。

另外,经历过去年中概股财务造假丑闻,阿贝斯认为目前并不是投资中概股公司的好时机,因为做空者已大幅压低这些公司的估值。当前投资者不愿购买中国概念股,所以很难投资中国的互联网、房地产、建材业和零售业。

Related阿贝斯小档案

阿贝斯1961年1月23日出生在加拿大蒙特利尔。早年在加拿大最古老且最有声望的奥斯古德霍尔法学院(Osgoode Hall Law School)获得法学学士文凭,随后前往哈佛法学院攻读硕士学位。在这期间,阿贝斯对政治经济学产生了浓厚兴趣,开始研究东欧国家的经济体制转型问题。

1987年,从哈佛大学毕业后,阿贝斯加入了纽约一家大型国际律师事务所——伟凯律师事务所(White & Case LLP)。在这期间,阿贝斯将自己的兴趣及才能发挥到了极致。1992年,年仅31岁的阿贝斯成为伟凯律师事务所有史以来最年轻的合伙人。上世纪90年代早期,在阿贝斯的建议下,捷克历史最悠久的汽车生产商斯柯达公司(Skoda)将70%的股份卖给了德国大众汽车集团,成为大众旗下的子品牌。

1995年,阿贝斯开始进行资本运作。首先,他对当时东欧正在进行的私有化浪潮和重建进行了一系列投资,获得成功。随后他又开始为纽约一家对冲基金进行困境债券方面的投资。2003年,阿贝斯感到羽翼已丰,因此创立了Xerion资产合伙公司(Xerion Capital Partners),2007年,他将Xerion卖给了佩雷拉·温伯格合伙公司(Perella Weinberg Partners),并成为该公司合伙人。

阿贝斯和特许会计师玛琳·格林伯格 (Marlene Greenberg)于1989年结婚,婚后他们育有二子一女。不幸的是,他们的儿子马修(Matthew)在9岁时患上白血病,但经过8年的治疗,马修依然坚强地活着,并成为了阿贝斯夫妇的骄傲。