分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

美国三季度GDP数据强劲,但并不意味着经济景气度明显回暖。

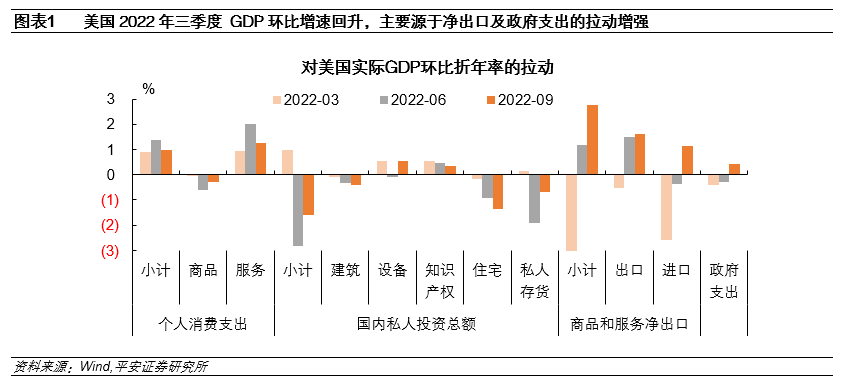

美国经济普查局(BEA)数据显示,三季度美国GDP环比折年率录得2.6%,高于预期的2.4%,为年内首次正增长。

一方面,GDP增长结构并不健康。从结构上来看,三季度美国GDP环比读数的回升主要缘于净出口及政府支出的拉动增强,三季度仅商品和服务净出口对于实际GDP环比折年率的拉动就达到了2.8个百分点。但与此同时,服务消费的拉动明显走弱,商品消费、私人投资分项的拉动更是连续两个季度为负,表明驱动美国经济长期增长的力量正在回落。

另一方面,GDP数据具有一定滞后性,而高频数据指向美国经济景气趋弱。例如,最新公布的10月美国Markit制造业PMI已降至降至荣枯线以下,房地产市场开工、销售持续走弱,消费者信心指数位于历史低位等,均是美国经济下行的信号。

与此同时,近期美债收益率曲线更加平坦化,尤其10年与3个月期美债利率倒挂,反映出市场对经济的预期更为悲观。在今年4月初的短暂倒挂后,7月上旬以来,10年期与2年期美债收益率再次陷入倒挂,且倒挂程度最深超过50BP。10月18日以及10月25日以后,10年期与3个月期美债利差亦出现倒挂,为2020年疫情后首次。

与4月和7月相比,目前美债收益率曲线的形态特点与背景发生了变化,对衰退的指示意义可能进一步加强。

一是,与10年-2年利差相比,10年-3个月利差对于衰退的预测能力更强。4月初10年与2年期美债收益率倒挂时,与3个月美债收益率并未倒挂。而近期随着美联储加息进程的深入,预测能力更强的10年-3个月利差已经开始出现倒挂。

二是,当前长端美债利率受QE的压制更弱。美联储资产购买对长端美债收益率具有直接影响,但对于短端利率影响较小。9月开始美联储进入加速缩表阶段,美联储购债行为对长端收益率的压制减弱,此时美债收益率曲线所反映的信息更加“真实”。

三是,非美央行宽松对长端美债利率的压制减弱。货币政策的溢出效应表明,其他主要经济体央行的宽松政策会通过资金回流渠道压低长端美债收益率,产生与QE类似的效果。而今年7月以来,主要非美地区央行紧缩提速:欧央行开启加息周期并结束资产购买计划(APP);英国央行加快加息节奏,且将于11月开始缩表;日本央行虽然维持收益率曲线控制(YCC),但事实上已经缩表。继而,非美货币宽松对长端美债利率的反向溢出效应减弱。

不过历史经验显示,从美债收益率曲线的倒挂,到美国经济陷入衰退,其间隔较长且不稳定:平均时长16个月,最长可达24个月。因此,目前难以从美债收益率曲线的形态,准确判断美国经济衰退的具体时点以及衰退深度。

即便美国经济走势不如GDP数据所示那般强劲,且衰退预期正在升温,但当前押注美联储政策转向仍可能为时尚早。

首先,相比GDP,美联储更加重视就业和物价两大“双目标”。目前美国就业市场仍然强劲(9月失业率3.5%),遏制通胀仍是首要任务(9月核心PCE同比5.1%)。

其次,尽管美国经济距离衰退更近一步,但在衰退真正兑现前,需求收缩对于通胀的遏制效果并不明显。从历史经验来看,通胀的大幅回落往往发生在衰退开始后,这在上世纪70~80年代表现得尤为明显。

最后,未来几个月的通胀形势仍有不确定性。一是,临近冬季全球能源需求上升,而OPEC+开始减产,全球能源供需格局仍面临考验。尽管近期欧洲天然气库存接近极限、价格出现回落,但这更多反映出其储气能力有限,并不意味着能源风险完全解除。

二是,美国房地产价格环比虽然开始回落,但同比增速仍处于高位,而房租增速通常又滞后房价增速1~2年。考虑到房租在美国核心CPI中的占比较高,短时间内美国核心通胀压力很难明显改善。

三是,当前美国员工工资同比、环比仍保持较快增速,10月密歇根大学消费者1年通胀预期反弹至5.1%的较高位置,亦表明“工资-通胀”螺旋风险犹存。

因此我们认为,11月2日即将召开的美联储议息会议,大概率加息75BP;而对于后续的加息路径,尤其是12月的加息幅度(近期CME期货市场认为加息75BP的概率约50%左右),美联储或难明示一定会放缓加息,更可能保持一定程度的模糊,为政策调整留有余地。对于投资者而言,短期仍需警惕市场的波动,即衰退交易与紧缩交易之间的博弈。

(钟正生系平安证券首席经济学家)

第一财经获授权转载自微信公众号“钟正生经济分析”。