分享到:

- 微信

- 微博

{{aisd}}

AI生成 免责声明

2021年,中国65岁以上人口占总人口比重超过14%,步入深度老龄化阶段,即中国有超过两亿人已经跨越了65岁。全球65岁以上人口占比为10%,故中国老龄化程度已经大幅超过全球平均水平。

我认为,中国老龄化进程来势凶猛,不同于西方的老龄化进程,甚至比日本更快,其对经济社会的影响还没有被充分认识,需要引起足够重视。

为何中国老龄化进程会加速

我国老年人权益保障法第二条规定老年人的年龄起点标准是60周岁。而国际标准为65周岁以上。中国第二次婴儿潮从1962年开始,持续时间超过10年,当年新生婴儿超过2500万人,1963年接近3000万人。

这就意味着,按照国内标准,今年将有接近2500万人成为老年人,明年接近3000万人;即便按照国际标准,从2027年起中国老龄化进程也将加速,至2030年,中国65周岁以上人口占比将超过20%,步入所谓的超老龄化社会。

因此,从深度老龄化到超老龄化社会,中国预计只需要9年时间,相比较而言,日本从深度老龄化社会过渡到超老龄化社会(1994年~2006年),用时12年。德国老龄人口占比1972年到达14%,36年后(2008年)突破20%,进入超老龄化阶段。法国从1990年步入深度老龄化社会,到2018年达到超老龄化社会,也用了28年。

中国是从深度老龄化到超老龄化进程最快的国家之一,原因很简单,一是我国从上世纪60年代之前实施鼓励生育政策,70年代以后实施计划生育政策,使得出生人口数量从陡增到骤减,产生人口结构类似“头重脚轻”的扭曲;二是随着生活保障和医疗水平的提升,预期寿命大幅提升。

老龄化加速会产生哪些问题

很多人经常听到的一个词叫“未富先老”,为此,我们不妨把韩国、中国与印度这三国国家的人均GDP做比较,60年前,这三个国家的人均GDP水平差距不大。但韩国从1975年左右作为亚洲四小龙之一,经济开始崛起,到1995年人均GDP超过12000美元,成为高收入国家,可谓“未老先富”。

几乎所有高收入国家都是未老先富,原因很简单,在未步入老龄化之前,劳动力充裕,成本相对低,具有先发优势。

1990年以后中国开始腾飞,如1990年我国人均GDP只有317美元,比印度低50美元。但如今人均GDP水平已经是印度的5.5倍。由此可见,只要时间足够长,赶超的机会总是存在的。印度经济发展迟缓的原因是国内经济波动过大,经常出现负增长,包括本币的大幅贬值等。

尽管我国经济增速显著超过全球平均水平,但2011年以后,经济持续减速,这与我国劳动年龄人口开始减少的时间非常吻合,说明人口老龄化会影响经济增速。已经成为发达国家的经济体,在步入深度老龄化之后,GDP增速都出现了显著下降,而且平均增速都不超过3%。

例如,德国在1972~2008年,GDP增速最高为5.3%,其中有6年出现负增长,年平均增速只有2.2%;而在步入深度老龄化之前,GDP增速多次出现7%或8%以上的增长。

德国属于欧洲最强的制造业大国,经济发展状况也是最好的,相比之下,英国、法国、葡萄牙等已经步入或即将步入超老龄化国家,在此过程中的经济增速比德国更低;日本经济增速则长期徘徊在零增长附近,其中从深度老龄化到超老龄化期间的平均增速只有1.26%。

我国在步入深度老龄化之后,经济增速是否也会下台阶呢?我们不妨从最基本的分析方法入手,即支出法下的拉动GDP三驾马车,投资、消费和出口的未来走势。

首先,必须明确的是中国经济增长中,资本形成(即投资)对GDP的贡献巨大,2008年至2021年,平均贡献率在43%,两倍于全球各国的平均水平。说明投资拉动型模式是中国经济的一大特色。但是,这一模式到了后期,就会出现投资回报率下降和债务率上升。国家金融与发展实验室发布的研究报告显示,2022年三季度中国宏观杠杆率273.9%。

我国宏观杠杆率水平已经接近发达国家,远高于新兴经济体,也就是说,在未富先老的同时,还存在“未富先债”问题。而且,在固定资产投资占比中,民间投资占比在下降,国有投资占比在上升,其背后原因就是投资回报率下降。例如,基建投资回报不断下降,目前已经低于专项债融资成本。2020年以来,专项债资金用于土储、棚改等项目用途受到较大限制,主要通过城投平台用于基建项目。城投平台投入资本回报率(ROIC)中位数已经从2011年的3.1%降至2020年的1.3%,明显低于专项债平均发行利率,从侧面解释了专项债资金使用效率的下降。

今年基建投资增速超高,1~10月份同比增长8.7%,而2018~2021年基建投资增速则出现断崖式回落,说明随着房地产开发投资增速的大幅回落,基建投资事实上成为逆周期政策的主要发力点。而房地产投资增速之所以大幅回落,是销售面积的回落幅度更大,如1~10月份住宅销售面积下降25.5%。

房地产的繁荣依托于需求,但人口老龄化加速,不仅导致城镇化进程放缓,也会导致年轻人占总人口的比重下降,这都会终结房地产持续20余年的上行周期。而且,房地产的需求下降又会拖累制造业的投资增长,因此,未来固定资产投资增速也会呈现下行趋势。

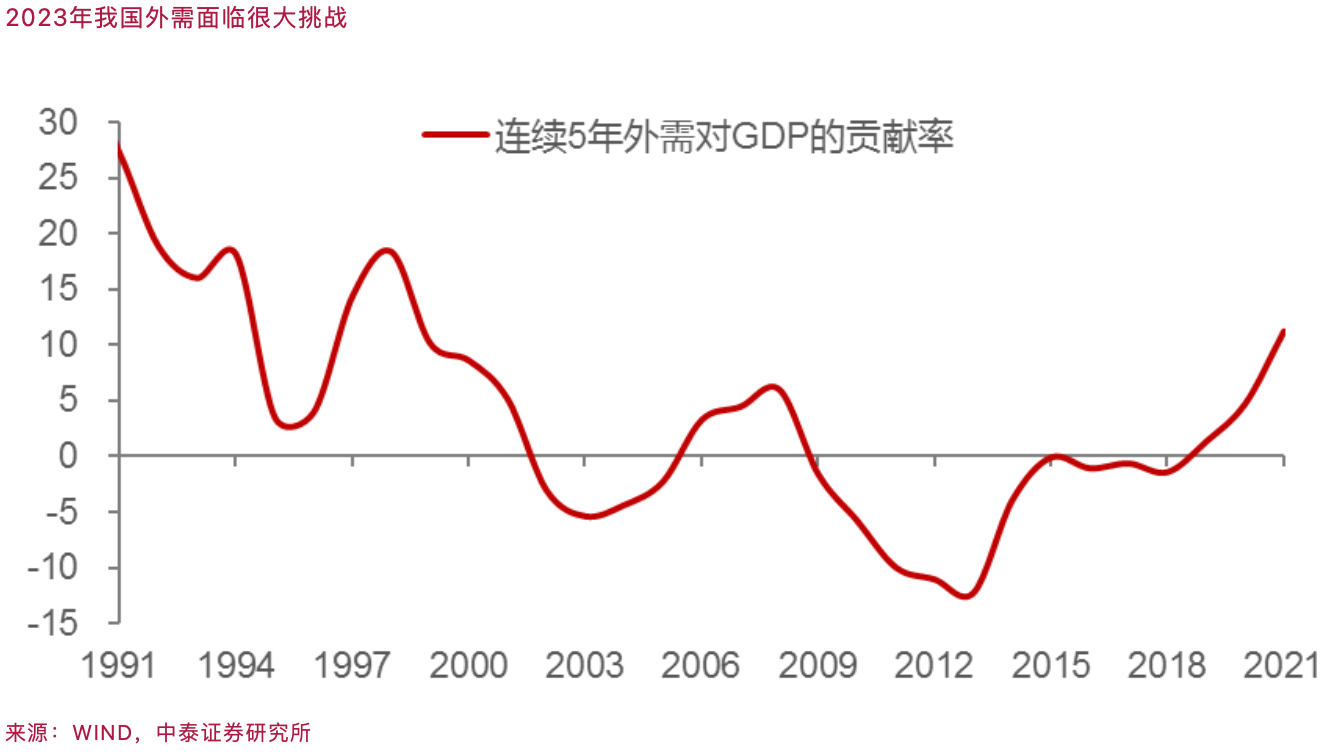

老龄化加速对出口的负面影响主要体现在劳动力成本的上升上。近年来,我国也出现了少数产业外迁现象。我国老龄化导致劳动年龄人口减少已经超过三千多万人,国内劳动力成本不断上升,与印尼、越南、印度等低廉劳动力成本形成明显反差。此外,2023年全球经济增速将出现回落,出口增速将比经济增速回落更迅猛。IMF预测2023年全球GDP将回落至2.9%,外贸出口增速将更低。

老龄化率上升对于消费应该是有利的,因为老龄化率上升,将伴随着储蓄率的下降,相应地会增加消费率。但是,我国消费占GDP比重并没有因为人口老龄化加速而得到提升。主要原因恐怕有以下几个方面。

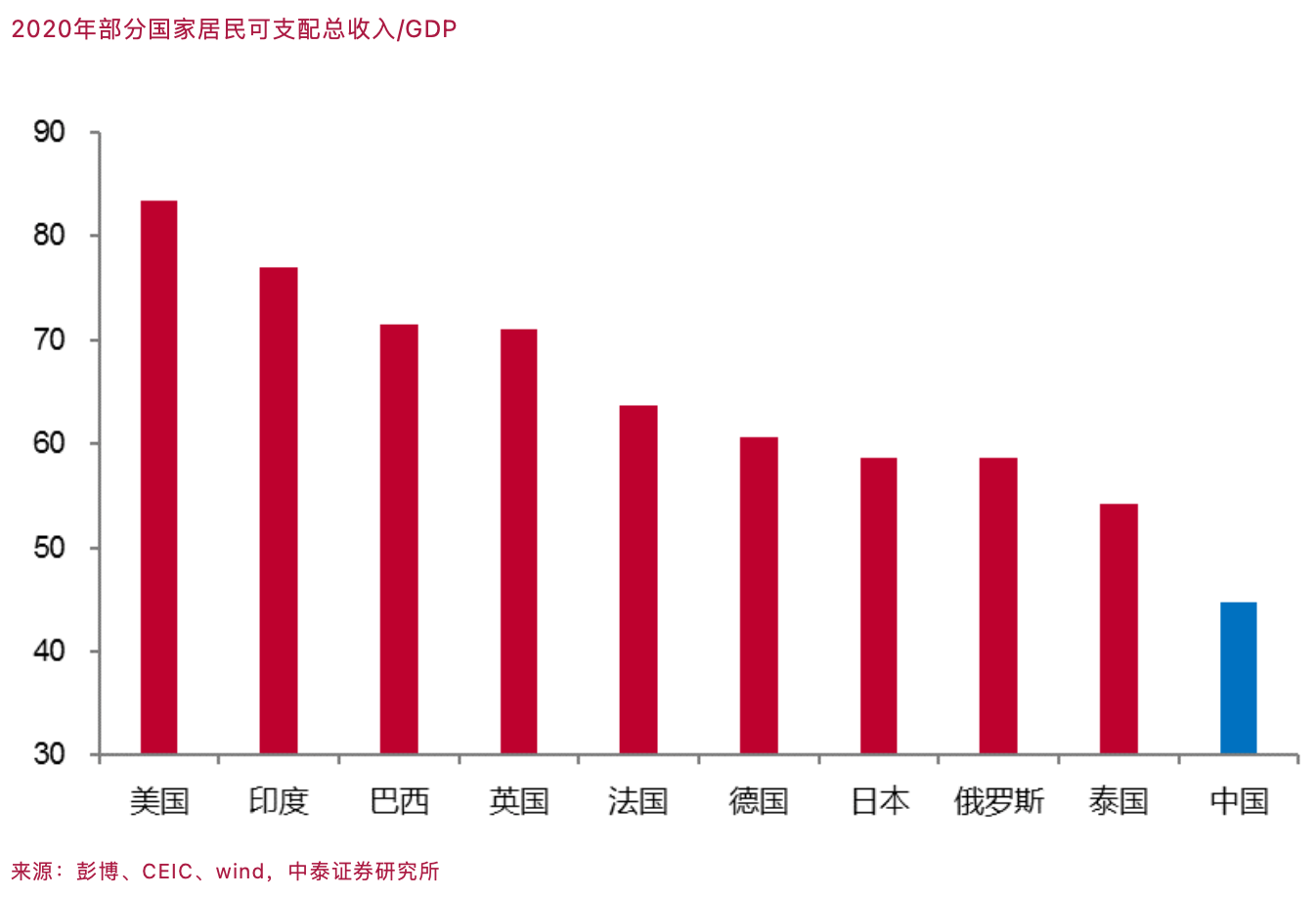

第一,在政府、企业和居民三大部门中,居民部门从GDP中获得的收入偏少。如根据国家统计局的抽样调查数据,2020年我国居民部门可支配收入占GDP比重为44.8%,而美国高达83.4%,印度为76.9%,全球平均占比为60%左右。居民可支配收入占比低,消费对GDP的贡献自然也少。

第二,社会保障体系正在逐步完善中,但目前保障度仍不足。到2021年末,作为第一支柱的基本养老保险的参保人数为10亿多,城乡居民养老保险月人均养老金只有179元。故核心问题是我国养老保障水平比较低,覆盖面不够广。随着从今年开始持续十年以上的退休潮来临,养老金缺口问题将凸显,今年前三季度,居民存款比去年年底大增13.28万亿元,说明居民部门防御性需求上升,平均消费倾向显著下降,这将影响消费的“底气” 。

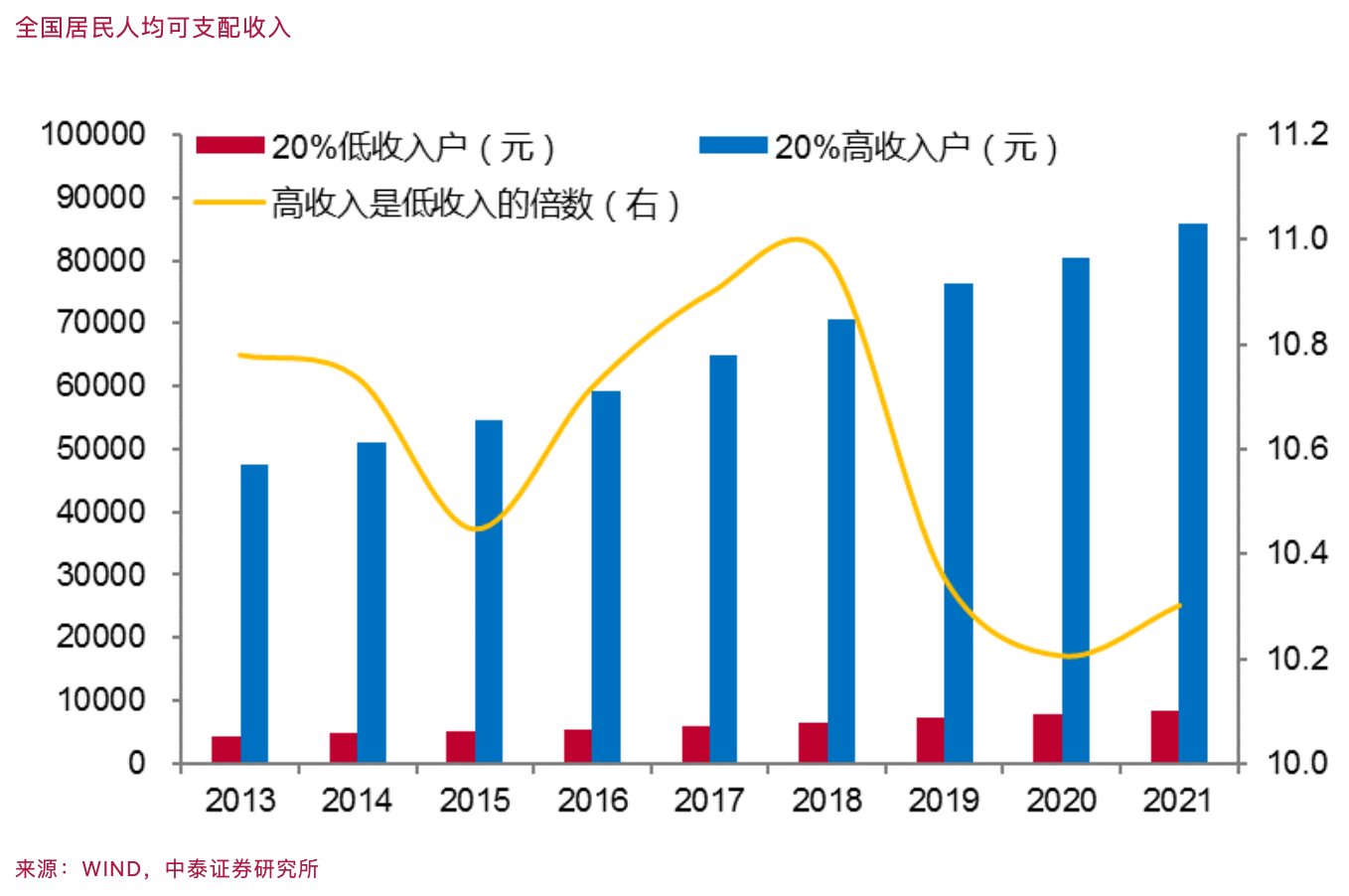

第三,收入差距扩大不利于消费,因为消费主体是中低收入群体。收入差距通常以基尼系数来衡量,反映我国居民部门收入差距的基尼系数自上世纪90年代末开始上升,如今虽略有回落,但还是处在0.46的偏高位置。疫情之下,居民最高收入组与最低收入组的差距在10倍以上,且2021年又有所走阔。

综上我们不难得出结论:随着人口老龄化加速,我国经济潜在增速的下降恐怕难以避免。我国在向高收入国家的迈进过程中,所遇到的难题是其他高收入国家不曾遇到过的,即中国经济在人口处在“青壮年”阶段时,因各种耽误没能顺利晋级,却在“老年”阶段要参与“晋级赛”。

对策:向消费主导模式转型

回顾历史不难发现,每次经济下行压力较大的时候,我们通常采取逆周期政策来拉动投资,因为该方式见效快,实施便利,操作性强。如2008年美国次贷危机后的基建投资刺激政策,2019年开始实施的针对企业部门的减税降费政策,2020年开始推动的新基建政策等。这些政策都对稳增长起到了关键性作用,但消费的繁荣才是经济增长的长期基础。消费虽然是“慢变量”,但如果总是嫌拉动消费见效慢,过度依赖投资拉动,势必会导致经济结构的扭曲。

当前,中国经济正经历前所未有的变化,而这一划时代的巨变,恰恰与人口老龄化加速密不可分。例如,中国以农业人口转移为特征的城镇化进程已经处于尾声,这是因为农民工平均年龄已经超过40岁,要落叶归根、告老还乡,所以,我国流动人口的数量在逐年下降。

人口向超老龄化迈进的过程中,不仅年轻人占比下降,而且总人口也出现下降,加上城镇化进程放缓,导致购房需求大幅下降,持续20余年的房地产上升周期结束了。与此同时,过去一直领先于经济发展水平的基建投资,随着投资回报率的下降,也无法维持高增长,且受到地方债的约束。这也意味着投资拉动经济增长的模式难以为继,未来将越来越依赖于消费。

二十大报告提出,要发挥消费在经济发展中的基础性作用。可见,消费这一基础一定要打扎实。而消费的增长需要以居民收入的增长为前提,尤其是中低收入阶层的收入增长。从政府部门、企业部门和居民部门这三大部门的利益分配体制机制改革的角度看,提出三条建议:

第一,多渠道增加居民财产性收入,提高居民消费能力。一方面要多管齐下,稳房价、稳地价、稳预期;另一方面,为居民部门提供新的财产性收入渠道,即从过去主要从房地产投资获得财产性收入,转向从增加金融资产配置上获得财产性收入。这就需要在政策支持资本市场发展,在当前权益类资产估值水平总体偏低的情况下,守住不发生系统性风险的底线,同时积极鼓励机构投资者长期资金入市,在高水平开放政策下提高外资的入市比例。

第二,增加国家财政对居民部门的支持力度,增加居民部门可支配收入占GDP的比重。我国居民收入占GDP比重历年来都在45%左右,而全球平均水平大约为60%,这也是我国消费对GDP贡献相对低的原因。近两年来政府通过减税、降费或退税方式改善企业经营环境,支持企业发展,实际上就是政府部门向企业部门转移收入。从目前看,尽管这一方式取得了明显效果,但仍难以从根本上扭转“需求收缩”和“预期转弱”的状况,说明“授人以渔”的方式,受到了“鱼”(需求)不足的约束。不妨采取“放水养鱼”的方式,即政府部门向居民部门转移收入。

可以通过三种方式来进行收入转移,一是定向转移,即定向给低收入群体转移支付,如增加低保人群收入补贴,确保他们不返贫。二是提高社会保障水平,如用财政资金加大填补社保第一支柱缺口的力度,同时进一步扩大企业年金、职业年金和个人养老金等二三支柱体量;继续推进教育、医疗体制改革,降低老百姓在教育和医疗方面的负担。三是实现普惠制,考虑到地方财政的困难,建议中央财政从2023年起,向全体公民发放多期消费券,第一期规模不低人均1000元。

第三,积极倡导第三次分配,改善居民部门内部收入结构,提高中低收入群体的收入占比。

发展社会慈善事业、鼓励富裕阶层捐款非常必要。根据中国慈善联合会公布的数据,2020年,我国共接收境内外慈善捐赠2250多亿元,比2019年大幅增长38.21%,但占GDP总额仅0.21%,不足美国的十分之一,而且主要捐给教育事业,对低收入家庭帮助不大。从增速看,未来发展慈善事业的空间很大。通过促进第三次分配规模扩大的方式,可以提高中低收入群体的收入水平,从而促进消费。

总之,提高居民可支配收入占GDP的比重,增加中低收入群体的收入水平,藏富于民,大幅提高对老年人口的养老保障水平,就能够发挥消费在经济发展中的基础性作用。在防疫政策优化的背景下,不仅能够改变需求收缩的现状,还可以提振信心、扭转预期转弱局面。把更多的财政资源向居民部门倾斜,比向企业部门倾斜更符合底层逻辑,更有利于稳增长的可持续性。与西方国家相比,中央政府20%左右的杠杆率水平并不高,在老龄化加速的背景下,具备充分提高杠杆率水平的空间。

(作者系中泰证券首席经济学家)

第一财经获授权转载自微信公众号“lixunlei0722”。