分享到:

- 微信

- 微博

简介:沪深北三大交易所发布的《上市公司可持续发展报告指引》自2024年5月1日起实施。根据《指引》要求,报告期内持续被纳入上证180、科创50、深证100、创业板指数样本公司,以及境内外同时上市的公司应当最晚在2026年首次披露2025年度《可持续发展报告》。数据显示,2023年,全市场有约三分之一的A股上市公司发布ESG报告,而2022年这一比例仅为约四分之一。《指引》实施后,ESG披露有哪些新要求?企业如何在中国标准和国际准则间找准自己的定位?第一财经《首席评论》邀请中央财经大学绿色金融国际研究院院长王遥,国际可持续准则理事会(ISSB)理事冷冰做客演播室,共同关注这一话题。

ESG信息披露有哪些新要求?

第一财经:《上市公司可持续发展报告指引》的正式发布对所有企业,不管是上市企业还是拟上市企业,都是一项需要快速学习的内容。企业应该重点关注哪些内容?

王遥:《指引》之前有一个《征求意见稿》,对比《指引》跟《征求意见稿》有什么不一样,首先从披露的时间来看,《征求意见稿》是想让可持续发展报告跟年报一起披露。但是正式稿出来的时候,可以是在4月30日之前,但不早于年报披露,所以也给了企业一些缓冲期。第二,《指引》非常重要的一点是它兼顾了国际和国内。同时在实质性议题的披露方面,也考虑到了企业自身情况,这应该说是比较落地的。兼顾国际是,比如国际可持续准则理事会(ISSB)对于可持续发展相关信息所带来的风险和机遇以及这些风险和机遇对于财务相关信息的影响是要求披露的。在《指引》中,事实上也对这方面做了相应的要求,有很大的进步。此外,在公司治理部分,公司治理的信息一直以来都相对比较完善,这次特别强调了可持续发展相关的治理信息,有一些新的议题,比如利益相关方的管理、尽职调查、普惠金融、就业、碳交易情况等等。

ISSB“国际准则”有哪些新变化?

第一财经:国际可持续准则理事会ISSB在2023年6月正式发布了全球标准,在2024年1月1日正式生效。这次《指引》和ISSB发布的全球标准对比看,如何解读?

冷冰:《指引》发布之后,上市公司协会发布了跟其他主要标准的比较表,其中也包含ISSB。5月下旬,国际会计准则理事会会完成一个文件,叫采用指南。采用指南会以国际证监会组织(IOSCO)的名义发出来。里面会包含对相关国家采用ISSB准则情况的简述。从这里能够很全面地了解ISSB准确的官方立场。想强调的一点是,国际可持续准则理事会ISSB制定的这套可持续披露的准则,其中包含了巨大的来自中方的影响和贡献,主要在两个方面。第一,ISSB准则不是一夜之间诞生的,2023年6月发布了两份准则(《国际财务报告可持续披露准则第1号——可持续相关财务信息披露一般要求》和《国际财务报告可持续披露准则第2号——气候相关披露》)。但实际在那之前的努力已经开展了将近两年。最早有一个机构叫技术准备委员会,其中就包括国际证监会组织和一些主要资本市场监管者的参与,其中就包含中国证监会。也就是说,由这个机构做出的两份原型稿变成了2022年的两份征求意见稿,最后变成2023年第二季度末的两份正式稿,其中从最开始就有中国资本市场监管机构参与。第二,在ISSB设立之前的酝酿期,2019年全球征求意见,ISSB上级机构IFRS基金会在全球征求意见,看要不要介入可持续披露准则制定这个领域的时候,包括财政部、中国人民银行、中国证监会都积极表达了意见,给出建议,包括邀请ISSB到北京设立办公室。ISSB北京办公室在2023年6月份准则发布前一周,已经正式在北京开始工作了。所以,实际上整个ISSB准则里,有很多来自中国的利益相关方的意见、贡献和影响。

中国企业如何优化ESG信息披露?

第一财经:中国企业如何更好地与国际接轨,同时也符合中国的实际,有哪些经验可以分享?

冷冰:具体操作层面有很多内容值得探讨,比如如何做好重要性测试,如何找准企业所在的行业,因为可持续披露是非常基于企业所在的行业和特定业务模式的。但最重要的一点,我个人看来是意识的接轨,而不是具体的操作细节。可持续披露的本质是非常宏观的。简单概括就是,绿色低碳转型在内的可持续发展需要花大量的钱,这个钱是海量的。唯一可行的突围之路就是合理地运用非常有限的公共财政资金,通过一系列合理的公共政策,构建一套有效的杠杆,从而撬动海量的私人部门资金投向绿色低碳转型。比如,对于全球要实现1.5度温控目标,以及中国“3060”目标需要做哪些都有不同口径的估算,但起步都是百万亿级的投入。这个钱不可能指望是靠公共财政能够实现,有效的方式是商业可持续的途径共同朝这方向努力。企业要做的是把自己的故事按照一套公认的披露原则讲出去,并且以一个愿意承担责任,接受潜在监管后果的方式讲出去,从而供投资者决策。千千万万投资者的决策变成资本市场的估价。由此从宏观来看,社会资源配置倾斜向这一方面,就成功了。

ESG信披新规下,企业压力来自哪里?

第一财经:《指引》中也提到最晚在2026年首次披露2025年度《可持续发展报告》,这对企业来说有没有时间上的压力?

王遥:我个人觉得时间窗口还好。因为过往A+H股的公司,特别是在香港联交所上市的公司事实上从2019年开始就已经强制披露。这覆盖了相当一部分上市公司,积累了经验。而且从目前看一些指数成分股的公司被纳入其中,企业有两年时间去准备。就披露而言,企业首先要知道到底要披露什么,但是再往前的一个议题是为什么要做披露。企业首先要认知到它做ESG的重要性。ESG以前可能对企业来说是某个部门的事情。但现在要认知到要把ESG整合进整个的企业生产、经营和发展中。其次组织架构上要有相应的建设。企业要认识到各个部门都跟ESG发展相关。特别关键的是,不同的行业,不同的企业,关键性议题是会不同的。企业首先得识别自己的关键性议题是什么。这得各个部门坐在一起讨论,识别出可能十多个、二十个这样的关键性议题,再围绕这些议题讨论怎么去实施。

第一财经:对企业来说,时间紧迫感或者压力来源是什么?

王遥:企业披露的驱动力是什么?在中国,目前监管的驱动重要性占比最大。其次是投资者驱动。现在投资者驱动最大的影响力来自国际投资者。他们ESG或者可持续发展相关的要求基本上是在资本市场主流化了。在中国可能还处在主流化的初级阶段。国内很多企业在做国际路演的时候,被问到的基本上都来自于这些问题,企业回来就会更加关注。第三个驱动力可能来自于一些头部企业。我接触过一些企业家,他问如果做ESG的话,会不会对我去拓展市场,对企业自身发展带来好处。按照现在的影响力来看,主要是监管驱动、投资者驱动和企业自身驱动

第一财经:企业在执行可持续披露国际标准方面,执行状况是什么样的?

冷冰:第一个是预判是实施ISSB的这样一套准则,对任何一个企业来说都是很大的挑战。无论国内还是国外的企业,基本站在同样的起跑线上。第二,ESG或者可持续披露,不要只关注披露。一开始企业可能为了合规,做着做着就发现原来真的是能带来价值、更低的资金成本、更广泛的资本可获得性、更强的财务状况。但所有这一切都需要企业去做,一旦上手的时候会发现还是有很多挑战的。但这些挑战有一个上限。我到现在为止,没有见到任何一个国内外企业真正的报告或者披露成本高过企业新开一条业务线、产品线、服务的条线,或者新开拓一个国家或地区的市场。跟真正的业务层面的大规模演进相比,披露方面的成本是非常可控的。此外,从此前中国企业在港在美上市,可以看到在遵循国际会计准则方面,国内企业的学习能力、适应能力,迅速掌握一套规则并且熟练运用规则的能力是极其强悍的。也就是中国企业不仅仅自己能实施,很有可能还为全世界创造一些非常有价值的最佳实例。第三,无论窗口期长短,对企业来说,越早着手准备越好。从这三个角度来说,时间其实是非常紧的。但需要提示的是,规则也是在不断演进的。要抓紧有利的空档和时间段,尽快完成分步走。从监管机构和公共政策制定角度来说,我要呼吁的是尽量地采用分阶段、分步骤的方法。这不仅能够帮助企业去做,这种分阶段方法我还管它叫鱼贯而入、鱼贯而出。最大的企业,那些社会责任感强的、愿意多做的一些企业先做,积累出经验,降低了第三方在比如碳排放计算的服务成本,把整个第三方专业服务成本全打下来了,然后中等的企业往里跟进,小的企业再跟进,并不影响整个准则的有效性和影响力。拿碳排放举例,范围1是指企业自身产生的直接排放,范围2是指企业外购电力能源的间接排放,范围3是指企业价值链上的碳排放。比如金融行业,99%基本是范围3排放。比如食品行业90%以上是范围3排放。对大企业来说,范围3,他也需要通过自己价值链上的供应商、分销商去拿,也就间接打通了从他作为一个代表到最后经济的毛细血管的资金和信息的流通。所以不需要有顾虑,分步走是一个非常重要而且可行的方式。

ESG信披新规有哪些新变化?

第一财经:《指引》当中的一些具体内容,比如“不披露就解释”的做法,其实也是与国际更接轨了?

王遥:是的,因为香港联交所2015年开始就有了相关的指引,那时候是自愿披露。到了2017年是半自愿。这个时候,不披露就解释的原则就已经出来了。到了2019年是强制披露。但是企业有些信息不适合披露的也依然还是可以有这样的一个原则在。对于内地上市公司再去做相关披露的时候,其实同样的,企业认为自身还没有能力收集到这些相关的数据或者可能对自身发展来讲,相关的信息不适合做披露的,依然可以选择“不披露就解释”。

第一财经:在一些国际标准的制定当中,比如ISSB之类的机构在制定标准的时候部分纳入了中国的情况。中国制定的《指引》,是不是也有把国际上的一些做法纳入的表现呢?

冷冰:一方面,要注意可操作性、可落地性。我举个例子,《欧盟可持续发展报告准则》(ESRS)加在一起,平均一个上市公司所面临的需要服从的准则大概是500到800页。美国证监会最近新出的类似披露规则大概有800页。不是说越厚越好,但是可操作性是非常关键的。第二,如何对待欧盟的准则ESRS。去年欧盟碳边境调节机制(CBAM)通过以后,国内有一个非常强烈的讨论,这个事情有没有可能长臂监管到我们,有没有可能成为贸易的玻璃门,一个实质上的贸易壁垒。但是我要提醒标准制定部门小心的是,不要主动去引入过多的ESRS的内容,不要在欧盟还有争议的时候,主动把这些上层建筑引入到我们自己的标准里来。这一点在增强可操作性的时候要特别小心,一定要清楚在全球气候治理中我们的位置,我们想要去的方向,我们想要干什么。

王遥:现在的这份《指引》,实际上它的分寸平衡感恰恰是,一方面,已经考虑了国际的一些相关的准则,同时,还是比较侧重中国企业目前的水平以及中国自身一些特点的。

如何进一步提升企业ESG信披质量?

第一财经:在ESG披露方面,目前还有哪些既有的问题,《指引》如何能够帮助这些问题的解决?

王遥:目前,在披露过程中,大多数企业其实还没有一个系统的思维,没有把ESG纳入它整体的战略。而只是把它可能作为一个披露的必要件或者说是品牌宣传,从这个维度上去做的思考。包括强制披露的公司以及之外的其他公司,强制披露的公司可能也有很多企业还处在这样的阶段。这就导致披露的时候各种参差不齐,比如量化的数据很少,捡好听的说,自己做得不好的不披露,不会按照一个相应规范。而《指引》实际上是给了企业一个披露的规范。此外,我们帮助企业提升它ESG能力的过程之中,发现企业对于实际上从监管的角度想让它披露什么的理解是有误差的。它其实并不知道这个指标代表了要披露什么,重点要做的披露可能已经做了,但也没有准确描绘出来。还有一个现象,过去也有企业家有一种观点,可能代表了比较普及的观点。有些企业家知道ESG重要,默默在做,但是不披露。他认为现在没有强制我披露,万一披露了,对股价产生影响怎么办?他可能不会想到说如果做好了更多信息透明度的披露,其实对市值管理是非常有好处的。所以从企业ESG能力建设上还需要进一步去推动。

本期节目

主编:芮晓煜

制片人:尹淑荣

文章作者

让展品变商品:进博会上的创新孵化与市场深耕丨首席评论

在进博会创新孵化专区 捕捉未来科技的“早期信号”

在第八届进博会的创新孵化专区,未来科技的雏形正在形成:从家庭机器人到AI大模型,从智能制造到生活科技......这些创新灵感来自不同的国家与行业,却在同一个舞台上完成从“理念”到“产品”、从“参展商”到“合作方”的跃迁。

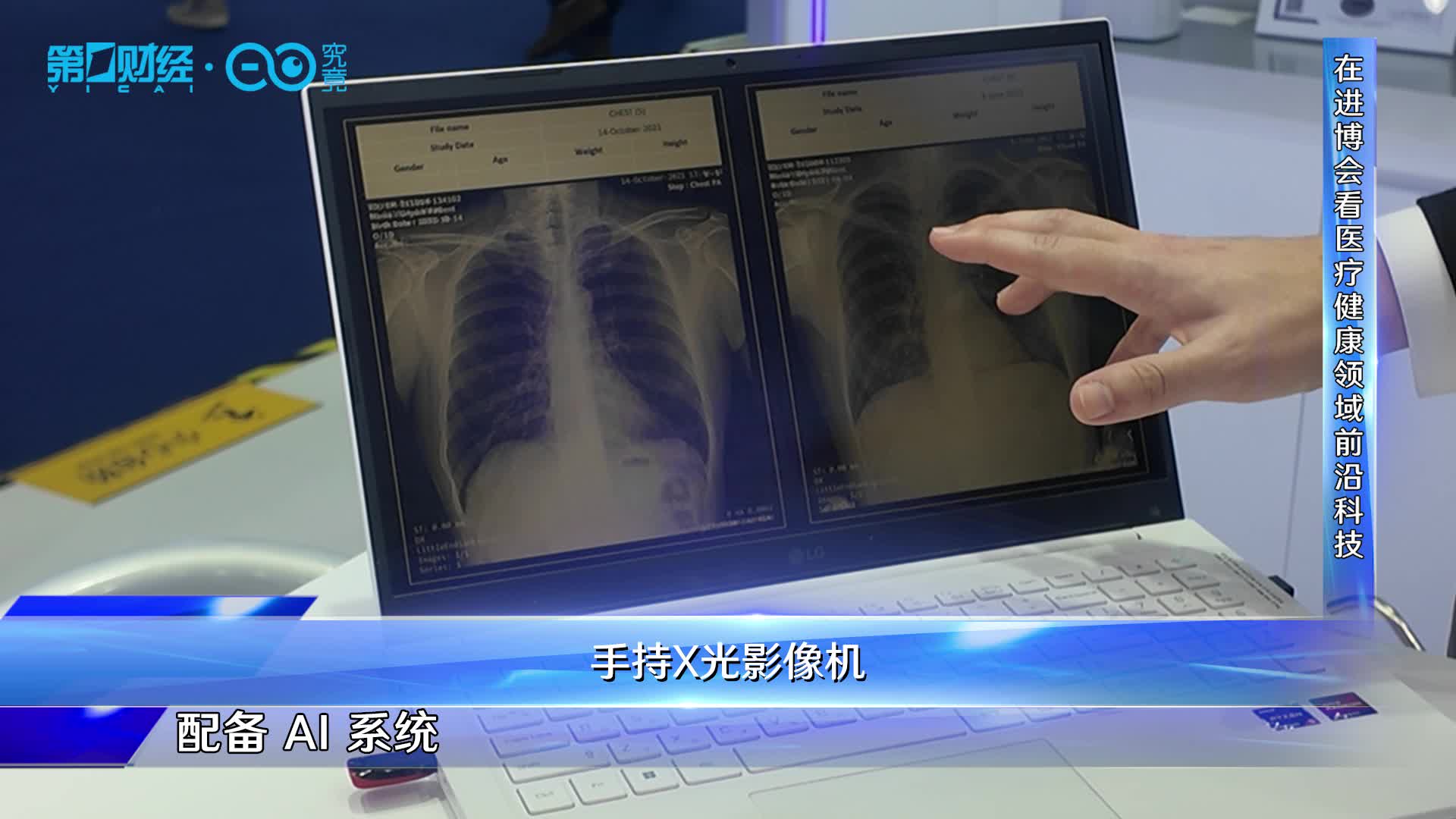

在进博会看医疗健康领域前沿科技

第八届进博会有哪些医疗健康领域的前沿科技?脑机接口、医学影像、面向老年人口的健康养老服务有哪些新亮点?第一财经《首席评论》节目来到进博会医疗器械及医药保健展区、创新孵化专区等进行了现场采访。

中国碳市场“十五五”发展路线图丨首席评论