分享到:

- 微信

- 微博

长寿时代,金融机构如何满足市场新需求?备战老后财务、身体、心理三大层面健康,有何解决方案?人工智能又如何赋能?第一财经《首席评论》走进2024大连夏季达沃斯论坛现场,对话中国平安集团联席首席执行官兼副总经理郭晓涛。

第一财经:您在达沃斯有一场关于“长寿时代的金融”的发言。资料显示,有人预测,如今新生儿有超过半数将来预期寿命可以达到100岁以上。如果60岁退休,将会有超过40年的漫长的退休时光。怎么做好养老规划?

郭晓涛:中国14亿人口里,60岁及以上的人差不多占20%左右,大概2.8亿人,这一数字在15年以后将会翻倍。所以我国人口老龄化的规模和速度都非常快。我们在前期做过很多调研。平安在中国有2.3亿客户,其中50岁以上接近6000万,所以我们的客户群体跟社会结构也很类似。在客户调研中会发现三个“50%的现象”。“50%”的人,在回答“老后最大的忧虑和焦虑是什么”时,都说是健康。这比人们通常理解的“资产贬值、收入不够、没钱养老”要更多,那些大概只占25%及以下。第二个“50%”是,人们现在,尤其五六十岁以上的人,在医疗健康上的花费比五年前增长了50%。第三个“50%”是,他们认为未来五年在医疗健康方面的投入和消费将再提高50%。所以这三个“50%”展示了未来养老过程中所面临的客户需求。对我们来讲,非常关键的是如何去理解客户,找到他们的核心需求,并提供解决方案给他们。

第一财经:对于金融机构来说,长寿时代所带来的机遇和挑战是什么?

郭晓涛:对于金融机构来讲,无论机遇还是挑战都来自于客户需求的变化。老年人的健康包含了三个层次。第一个层次是财务健康,老了以后有足够的收入。第二是身体健康。第三个健康是精神、心理上的健康。老年人因为身体上有各式各样的毛病需要人照顾,但是不想给子女、给家人添负担。年纪越大,这种心理和精神层面的问题就会越来越严重。对于金融机构来讲,需要能够把金融解决方案跟养老解决方案,跟医疗健康解决方案整合在一起去解决老年人三个层面健康的问题。

第一财经:现有的市场上的金融产品,是否足以满足人们对于养老投资的需求?

郭晓涛:现有的金融产品,其实很大部分,其诉求还是在解决财务健康上的问题,让老年人的资产保值增值。这个很重要,但不足够。

第一财经:身体和精神层面的健康,金融行业在其中能有何作为?

郭晓涛:金融行业本身是一个次生需求,不是原生需求。原生需求来自于客户对于有病的要看病的需求。金融是帮助客户实现这些需求。所以在平安的理念里,叫做“金融+服务”。“有温度的金融”让冷冰冰的财务数字能够加上我们贴心的服务,在养老,在身体、健康、心理层面,让客户感受到金融温暖的服务,形成这样的服务体系。

第一财经:平安在养老金融方面的探索也是走在比较前列的。2023年就提出了战略升级,叫“综合金融+医疗养老”。这两者之间是如何互相促进、互相赋能的?

郭晓涛:还是看整个市场的需求和客户的需求变化。随着人民生活水平提高,人们的金融需求越来越多样化和个性化。每个人家里都有好几张信用卡,有买一些理财产品,又要买一些保险服务,家里长辈、子女,都有各式各样的保险需求。这些需求整合在一起,非常复杂、多样化。很多客户其实不具备这么多的专业金融知识能够理解这些复杂性。这是多样化所带来的挑战。与此同时是个性化。每个人的金融需求不一样,如何能够把老年人在金融上的保值需求,防止被诈骗的需求,和年轻人还在不断上升期,想要去创造财富的需求整合在一起,这是综合金融希望达到的效果。第二个层面是医疗养老的需求,通过金融的产品和服务,把医疗、养老、健康的服务整合在一起。一方面能够促进综合金融,另外一方面,这个赛道本身会有长足的发展。两者结合就能够实现所谓“三省”,能够帮客户省心、省时、省钱。

第一财经:您主要分管三个板块,保险、医养、科技,这几大板块之间是如何协同的?

郭晓涛:三个板块互相密不可分,互相协同合作,形成1+1+1>3的关系。一方面,我们现在开始针对老年人客户以及给父母买产品服务的客户,把我们的金融服务,保险、信托和银行等整合在一起。再加上医疗、健康、养老服务,变成金融解决方案。另外一方面,通过科技的赋能。尤其是现在人工智能大模型的应用,让我们能够更加有效地从服务质量、效率、成本方面服务客户。

第一财经:很多养老产品都是长周期的,短则十几年,长的将达到30年。在一个利率下行的周期当中,利差损将会是持续存在的风险。如何应对这样的挑战?

郭晓涛:这是整个保险行业,尤其跟投资相关的寿险行业所面临的非常严峻的问题。我们会从三个方面来解决。第一,在存量业务的发展过程中,进一步提高投资回报。但投资回报本身需要做到风险和收益的匹配,而不是只看收益。需要做到久期的匹配,保单十几、二十年、三十年的长周期,要有持续稳定健康的回报。也需要跟监管要求匹配。监管对于保险公司什么样的资产可以投,什么样的资产不能投有所要求,也要做到很清晰的匹配等。第二,从负债端,不断地根据利率变化以及监管对于不同产品预定利率、定价利率的要求去调整产品结构,让产品结构一方面能够根据客户的需求,如保障需求、财富增值的需求、传承的需求等等来做。另一方面,降低负债成本,这样能够进一步消除利差损风险。第三,进一步加强和完善资产和负债联动的机制,把投资带来的潜在收益和负债端的产品成本有效结合在一起,变成一个真正可持续的机制。这个能力是未来寿险公司要去强化的。

第一财经:近几年人工智能技术应用越来越深入,人工智能对于金融行业的赋能,在你们的业务层面有哪些体现?

郭晓涛:首先是效率的提升。举个例子,我们的客户中心和后援中心,以前是大量的人工打电话,现在大量电话由人工智能机器人接通、回复。而且我们内部有一个智能机器人叫做AskBob。AskBob是我们内部基于自己的大模型,基于自身在医疗、健康、养老这些垂直领域的数据库积累来更好地回答客户的问题。第一,3秒钟内一定会接听电话。第二,提高我们回答客户、解决客户问题的质量。第三,降低服务成本。让这种高质量、高效率的服务体系能够长期可持续下去。所以从服务质量、服务效率和服务成本上,都给我们带来非常大的益处。

文章作者

让展品变商品:进博会上的创新孵化与市场深耕丨首席评论

在进博会创新孵化专区 捕捉未来科技的“早期信号”

在第八届进博会的创新孵化专区,未来科技的雏形正在形成:从家庭机器人到AI大模型,从智能制造到生活科技......这些创新灵感来自不同的国家与行业,却在同一个舞台上完成从“理念”到“产品”、从“参展商”到“合作方”的跃迁。

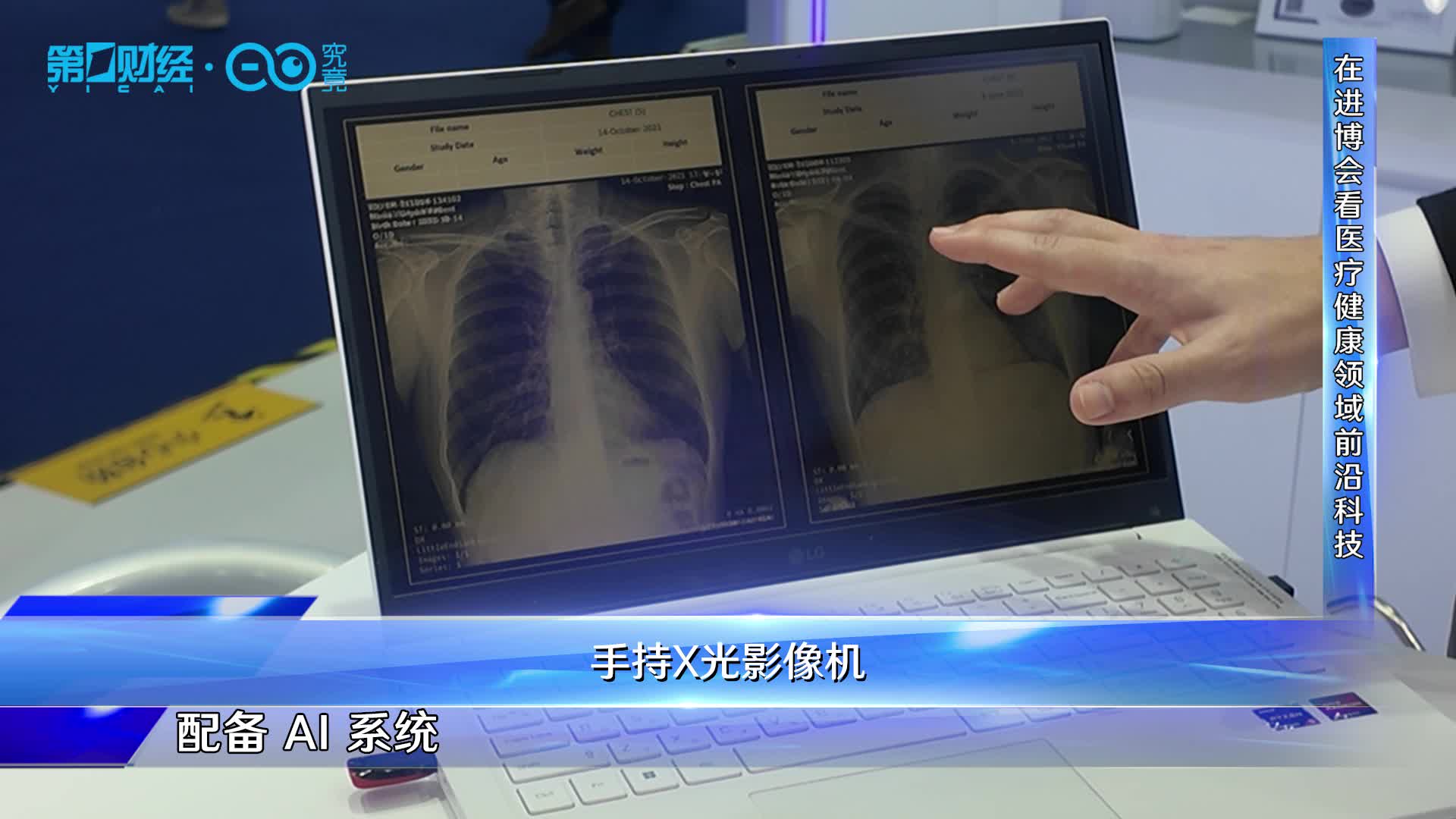

在进博会看医疗健康领域前沿科技

第八届进博会有哪些医疗健康领域的前沿科技?脑机接口、医学影像、面向老年人口的健康养老服务有哪些新亮点?第一财经《首席评论》节目来到进博会医疗器械及医药保健展区、创新孵化专区等进行了现场采访。

中国碳市场“十五五”发展路线图丨首席评论